Quel est mon taux d’endettement ?

0Est-ce que le loyer compte dans le taux d’endettement ?

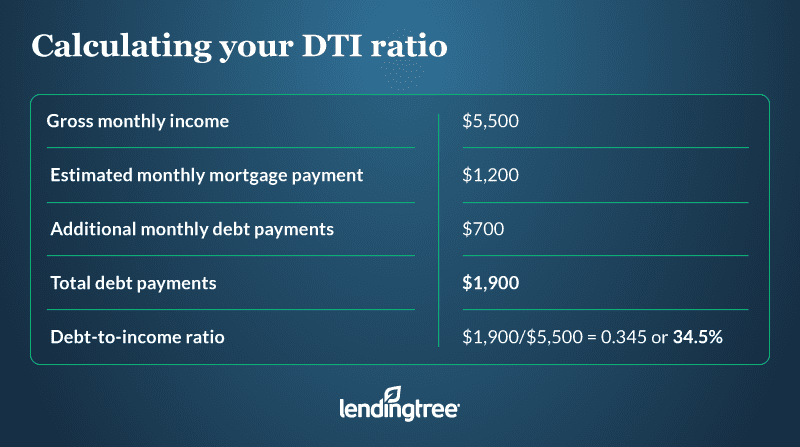

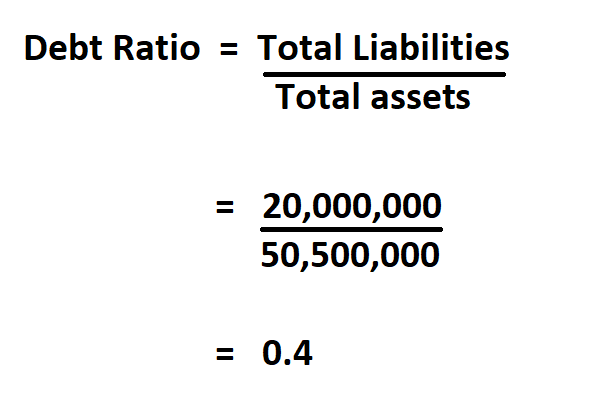

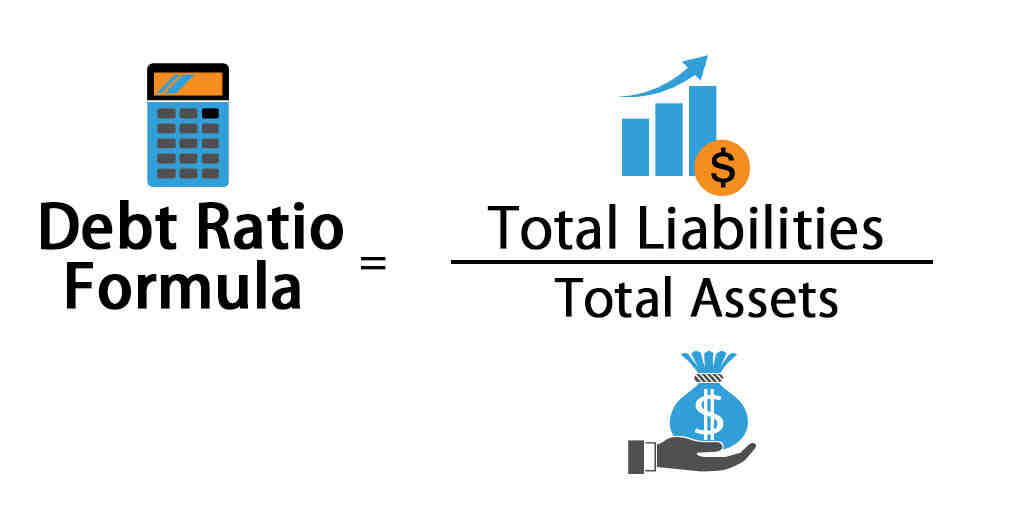

Le taux d’endettement est calculé mensuellement et est exprimé en pourcentage. Il s’agit du pourcentage de vos charges fixes sur votre revenu mensuel. A voir aussi : Comment faire rachat de credit. Pour calculer votre taux d’endettement, vous devez : – Ajouter d’un côté toutes vos charges fixes (emprunts en cours, loyers, pensions que vous versez, etc.)

Quels sont les revenus pris en compte pour le taux d’endettement ? Quels sont les revenus pris en compte pour calculer le taux d’endettement ?

- salaire net (pour chaque emprunteur)

- obligations (treizième mois,…)

- revenu professionnel non salarié.

- Frais.

- pension alimentaire.

- toute autre pension (invalidité, retraite…)

- aide au logement (APL)…

Comment calculer son taux d’endettement avec revenu locatif ?

La formule du ratio d’endettement n’a pas changé : Ratio d’endettement = mensualités de prêt/revenu *100. Dans ce cas, 1 000 € s’ajoutent aux crédits en cours, soit 2 900 € de mensualités. Ceci pourrez vous intéresser : Quel est le taux de rachat de crédit ?. Le taux d’endettement de notre investisseur est donc de 2 900 € / 10 000 € = 29 %.

Comment calculer 33% d’endettement ?

Si un taux d’emprunt maximum de 33 % s’applique, voici comment se calcule votre capacité de remboursement : Additionnez votre revenu net et multipliez-le par 33 %, puis soustrayez vos frais d’emprunt actuels (la somme des mensualités d’emprunt et de l’emprunt proposé) .

Est-ce que le loyer compte dans le taux d’endettement ?

Le taux d’endettement est calculé mensuellement et est exprimé en pourcentage. Il s’agit du pourcentage de vos charges fixes sur votre revenu mensuel. Pour calculer votre taux d’endettement, vous devez : – Additionner toutes vos charges fixes d’une part (emprunts en cours, loyers, pensions que vous payez…)

Qu’est-ce qui rentre dans le taux d’endettement ?

L’indice d’endettement correspond à la part du revenu d’un ménage consacrée exclusivement au paiement de crédits immobiliers ou de crédits à la consommation. A voir aussi : Quelle est la durée maximale d’un regroupement de crédit pour un client locataire ?. On parle souvent du ratio de levier de 33% comme d’un seuil à ne pas dépasser.

Est-ce que le loyer compte dans le taux d’endettement ?

Il est directement lié à votre durée de vie restante et à votre taux d’endettement. Si vous souhaitez payer des mensualités supérieures de 300 € à votre loyer, la banque rechignera à vous accorder un taux d’endettement de 33 %. Au contraire, les mensualités sont inférieures à votre loyer actuel.

Comment sont calculés les 33% d’endettement ?

Si un taux d’emprunt maximum de 33 % s’applique, voici comment se calcule votre capacité de remboursement : Additionnez votre revenu net et multipliez-le par 33 %, puis soustrayez vos frais d’emprunt actuels (somme des mensualités d’emprunt et de l’emprunt proposé).

Comment sont calculés les 33% d’endettement ?

Si un taux d’emprunt maximum de 33 % s’applique, voici comment se calcule votre capacité de remboursement : Additionnez votre revenu net et multipliez-le par 33 %, puis soustrayez vos frais d’emprunt actuels (somme des mensualités d’emprunt et de l’emprunt proposé).

Qu’est-ce qui est pris en compte dans le taux d’endettement ?

Pour le calcul de l’endettement, les charges prises en compte sont toutes des charges récurrentes. Ce sont les différents crédits dont dispose l’emprunteur (auto, personnel, renouvelable,…). Les charges récurrentes doivent être incluses dans les 35 % des revenus affectés aux prêts hypothécaires.

Comment calculer 35 pourcent d’endettement ?

En général, la limite de 33 % de la dette ne doit pas être dépassée ; cependant, cela peut aller jusqu’à 35 % selon les situations (pour les travailleurs de la fonction publique, par exemple). Le calcul de ce taux correspond à la somme de vos dépenses fixes, divisée par le total de vos revenus, multipliée par 100.

Quelle mensualité pour un prêt de 250 000 euros ?

Le montant de la mensualité est de 1 578 €. Il faut donc gagner un salaire de 4 734 € pour emprunter 250 000 €. Prêt de 250 000 € sur 20 ans, à un taux d’intérêt de 1,27 % et un taux d’assurance de 0,34 %. La redevance mensuelle s’élève à 1 251 €, soit un salaire minimum de 3 753 € pour emprunter 250 000 €.

Quel remboursement pour un prêt de 250 000 euros ?

Quelle mensualité pour 220 000 euros ?

La mensualité à ne pas dépasser pour un prêt de 200 000 euros est de 929 €.

Quel remboursement pour un prêt de 200 000 euros ?

Il suffit de définir en fonction de la durée d’amortissement le montant brut mensuel correspondant à un prêt de 200 000 euros. Par exemple, une mensualité de 666 € sur 25 ans correspond à un endettement de 33 % sur un salaire de 2 018 €.

Quelle mensualité pour un prêt de 250 000 euros ?

Le montant de la mensualité est de 1 578 €. Il faut donc gagner un salaire de 4 734 € pour emprunter 250 000 €. Prêt de 250 000 € sur 20 ans, à un taux d’intérêt de 1,27 % et un taux d’assurance de 0,34 %. La mensualité s’élève à 1 251 €, soit un salaire minimum de 3 753 € pour emprunter 250 000 €.

Quelle mensualité pour 200 000 euros ?

Emprunt de 200 000 € sur 15 ans, avec un taux d’intérêt de 1,1 % et un taux d’assurance débiteur de 0,34 %. La redevance mensuelle est fixée à 1 262 € par mois. Le salaire pour emprunter 200 000 € sur 15 ans à 1,1 % est donc de 3 786 € au minimum.

Quel remboursement pour un prêt de 200 000 euros ?

Il suffit de définir en fonction de la durée d’amortissement le montant brut mensuel correspondant à un prêt de 200 000 euros. Par exemple, une mensualité de 666 € sur 25 ans correspond à un endettement de 33 % sur un salaire de 2 018 €.

Quel salaire pour emprunter 220 000 euros sur 25 ans ?

Salaire à emprunter 220 000 € Sur 15 ans, votre salaire mensuel net devrait être de 4 208,24 €. Sur une période de 20 ans, votre salaire mensuel net devrait être de 3 317,71 €. Enfin, pour un prêt de plus de 25 ans, vos revenus nets mensuels doivent être de 2 830,15 €.

Pourquoi les banques ne pretent plus ?

Capacité d’emprunt ou taux d’effort. La plupart du temps, les taxes ne sont pas incluses dans ce calcul. Au-delà du taux d’effort de charge net de 35%, les banques ne prêtent pas, à de rares exceptions près, 20% des dossiers qui en théorie peuvent dépasser ce plafond de taux d’effort de 35%.

Quelle banque prête plus facilement ? Parmi les établissements qui prêtent facilement pour un crédit immobilier, on trouve : Les banques généralistes nationales telles que CIC, Banque Postale, BNP Paribas, LCL, etc. Les banques mutualistes ou coopératives telles que le Crédit Mutuel, la Caisse d’Épargne, la Banque Populaire, etc.

Comment les banques verifient les documents ?

Il existe deux fichiers principaux que les banques consultent pour vérifier les revenus et la situation du demandeur emprunteur : le fichier central des chèques et le fichier national des incidents à l’amortissement des prêts personnels (FICP).

Quels renseignements peut demander une banque ?

Selon le décret du 2 septembre 2009, les banques peuvent demander une copie de la pièce d’identité, un justificatif de domicile, des activités professionnelles exercées, des revenus et tout élément permettant l’évaluation du patrimoine.

Comment une banque peut savoir si j’ai un crédit ?

La loi de Hamon était d’établir un système central qui permettrait aux banques de vérifier tous les prêts en cours. Cependant, cette mesure n’a jamais vu le jour. A ce stade, une banque vous demandera sûrement vos relevés bancaires des 3 derniers mois et, en cas de doute, une copie de votre contrat de travail.

Comment les banques calculent les revenus ?

La banque prendra en compte tous vos salaires (nets avant impôts), à condition que vous puissiez prouver qu’ils sont stables. Ainsi, si vous n’êtes pas permanent ou fonctionnaire, généralement 3 à 5 ans d’ancienneté sont nécessaires pour intégrer vos revenus dans le calcul du taux d’endettement.

Comment les banques vérifient-elles les documents ? Il existe deux fichiers principaux que les banques consultent pour vérifier les revenus et la situation du demandeur emprunteur : le fichier central des chèques et le fichier national des incidents à l’amortissement des prêts personnels (FICP).

Comment la banque de France calcule le reste à vivre ?

Concrètement, le montant du reste à vivre correspond au montant qu’il vous reste en poche après avoir payé la mensualité de votre crédit immobilier. Il équivaut donc à 67% soustrait des 33% que constitue le taux d’endettement.

Comment la commission de surendettement calculer le reste à vivre ?

Le calcul du reste-à-vivre Une fois les dettes vérifiées, la commission va déterminer la part de vos revenus que vous devez affecter au remboursement de vos dettes et donc la part incompressible de vos revenus que vous devez conserver pour vivre (le reste- à vivre).

Comment calculer le reste à vivre ?

Le reste pour vivre correspond au montant qui vous reste en poche une fois que vous avez payé la mensualité de votre crédit immobilier, soit 67% soustrait des 33% que constitue le taux d’endettement.

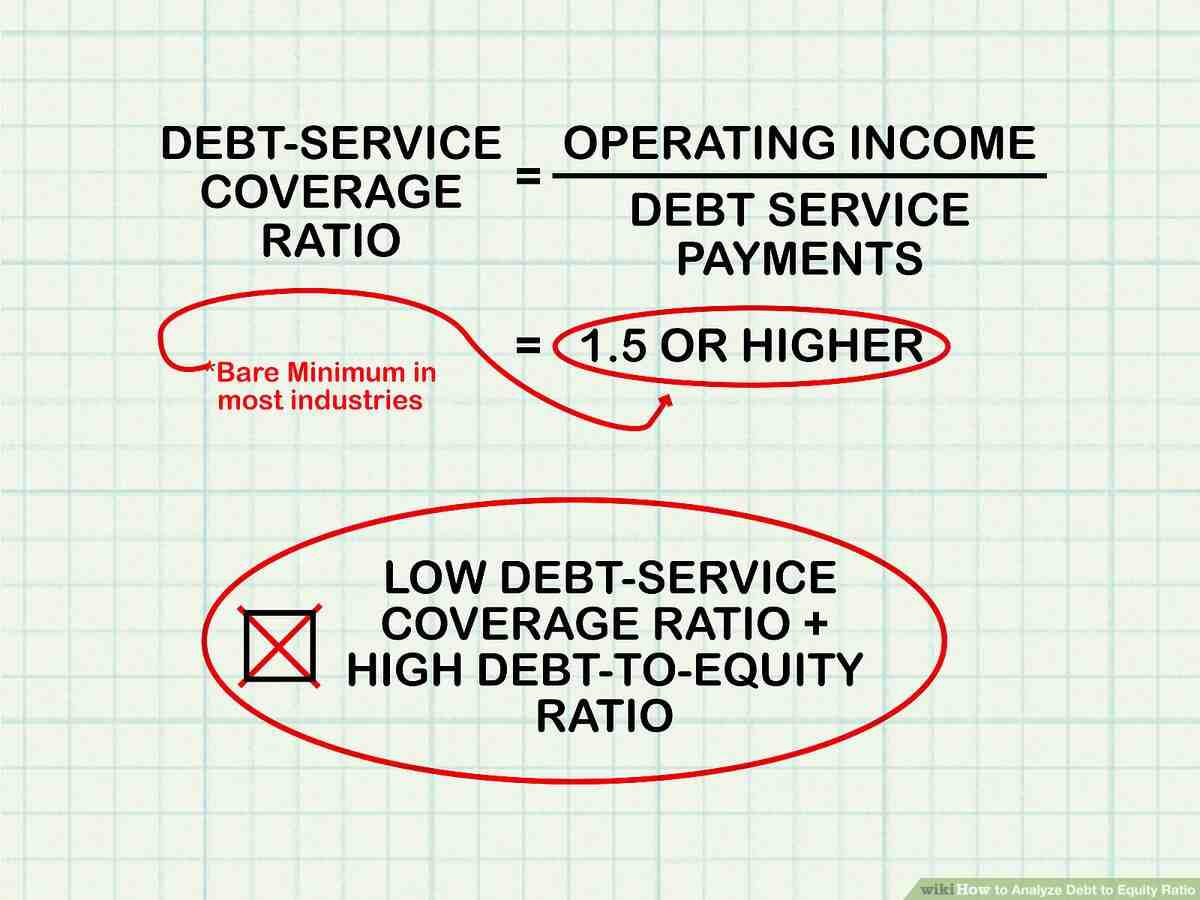

Comment les banques calculent le taux d’endettement ?

Le taux d’endettement = Charges Fixes / Revenu Mensuel x 100. 33% c’est le taux d’endettement idéal ! Entre 33 et 55%, vous êtes mal endetté, au-delà du surendetté Le rachat de crédits est la solution pérenne pour relancer le mal endetté.

Comment sont calculés les 33% d’endettement ?

Si un taux d’emprunt maximum de 33 % s’applique, voici comment se calcule votre capacité de remboursement : Additionnez votre revenu net et multipliez-le par 33 %, puis soustrayez vos frais d’emprunt actuels (somme des mensualités d’emprunt et de l’emprunt proposé).

Qu’est-ce qui rentre dans le taux d’endettement ?

L’indice d’endettement correspond à la part du revenu d’un ménage consacrée exclusivement au paiement de crédits immobiliers ou de crédits à la consommation. On parle souvent du taux d’endettement de 33% comme d’un seuil à ne pas dépasser.

Quel salaire pour emprunter 190 000 euros sur 25 ans ?

Salaire à emprunter 190 000 € Sur 15 ans, votre salaire mensuel net devrait être de 3 634,39 €. Sur une période de 20 ans, votre salaire mensuel net devrait être de 2 865,3 €. Enfin, pour un prêt de plus de 25 ans, vos revenus nets mensuels doivent être de 2 444,22 €.

Quel salaire pour emprunter 200 000 euros pendant 25 ans ? 25 ans = 300 mensualités. Salaire minimum pour emprunter 200 000 € sur 25 ans : 2 018 €.

Quelle mensualité pour 180 000 euros ?

Pour emprunter 180 000 € sur 20 ans, vous devez être en mesure de payer des mensualités de 832 € par mois. Cela signifie que votre salaire doit être supérieur à 2 377 € pour rester en dessous du taux d’endettement de 35 %.

Quelle mensualité pour 200000 ?

La mensualité à ne pas dépasser pour un prêt de 200 000 euros est de 929 €.

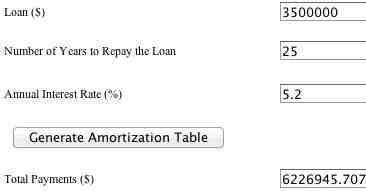

Comment calculer un taux sur 25 ans ?

Par exemple, pour un crédit immobilier de 200 000 € sur 25 ans et avec un taux d’intérêt de 2,00 %, hors frais d’assurance et de financement, cela donnerait une mensualité de 847,71 €. On aurait ainsi le montant total des intérêts pour cet exemple de prêt : 12 x 25 x 847,71 – 200 000 = 54 313 €.

Quel salaire pour emprunter 180.000 € sur 25 ans ?

Le salaire minimum doit atteindre 2 652 €. Nous avons donc passé plus de 25 ans avec un taux de 1,29 %. Avec la mensualité fixée à 753 €, le revenu minimum total n’est que de 2 259 € et vous permet d’accéder à un prêt de 180 000 €.

Quel salaire pour emprunter 175 000 euros sur 25 ans ?

Salaire à emprunter 175 000 € Sur 15 ans, votre salaire mensuel net devrait être de 3 347,46 €. Sur une période de 20 ans, votre salaire net mensuel devrait être de 2 639,09 €. Enfin, pour un prêt de plus de 25 ans, vos revenus nets mensuels doivent être de 2 251,25 €.

Quelle mensualité pour 200 000 euros sur 25 ans ?

Quel salaire pour emprunter 200 000 € pendant 25 ans ? 25 ans = 300 mensualités. Salaire minimum pour emprunter 200 000 € sur 25 ans : 2 018 €.

Quel salaire pour emprunter 150.000 sur 25 ans ?

Pour emprunter 150 000 € sur 25 ans, vous devez percevoir un salaire minimum de 1 808 €.

Quel salaire pour emprunter 130 000 euros sur 25 ans ?

De quel salaire avez-vous besoin pour emprunter 130 000 € ? Tout dépend de la durée de votre prêt ! Si vous souhaitez emprunter 130 000 € sur 10 ans, il vous faudra gagner plus de 3 100 € nets, 2 100 € pour un prêt sur 15 ans, 1 500 € pour un prêt sur 20 ans et 1 200 € pour un prêt de plus de 25 ans .

Quel salaire pour emprunter 220 000 euros sur 20 ans ?

Salaire à emprunter 220 000 € D’ici 20 ans, votre salaire mensuel net devrait être de 3 317,71 €.

Quelle mensualité de 220 000 euros ? La mensualité à ne pas dépasser pour un prêt de 200 000 euros est de 929 €.

Quelle mensualité pour 250 000 euros ?

Le montant de la mensualité est de 1 578 €. Il faut donc gagner un salaire de 4 734 € pour emprunter 250 000 €. Prêt de 250 000 € sur 20 ans, à un taux d’intérêt de 1,27 % et un taux d’assurance de 0,34 %. La mensualité s’élève à 1 251 €, soit un salaire minimum de 3 753 € pour emprunter 250 000 €.

Quel salaire pour emprunter 260.000 euros ?

�� De quel salaire avez-vous besoin pour emprunter 260 000 € ? Tout dépend de la durée de votre prêt ! Si vous souhaitez emprunter 260 000 € sur 10 ans, il vous faudra gagner plus de 6 200 € nets, 4 100 € pour un prêt sur 15 ans, 3 100 € pour un prêt sur 20 ans et 2 500 € pour un prêt sur 25 ans.

Quelle mensualité pour 200 000 euros ?

Emprunt de 200 000 € sur 15 ans, avec un taux d’intérêt de 1,1 % et un taux d’assurance débiteur de 0,34 %. La redevance mensuelle est fixée à 1 262 € par mois. Le salaire pour emprunter 200 000 € sur 15 ans à 1,1 % est donc de 3 786 € au minimum.

Quelle mensualité pour 200 000 euros sur 25 ans ?

Quel salaire pour emprunter 200 000 € sur 25 ans ? 25 ans = 300 mensualités. Salaire minimum pour emprunter 200 000 € sur 25 ans : 2 018 €.

Comment calculer les mensualités d’un prêt ?

Mensualité = [capital × (taux/12)]/[1 – (1 (taux/12) – (12 × nombre d’années de paiement))] Une mensualité de prêt est un montant versé périodiquement, c’est-à-dire chaque mois, et ne doit pas dépasser le taux d’endettement de votre demandeur de prêt.

Quel salaire pour pouvoir emprunter 200 000 euros ?

Pour emprunter 200 000 € sur 20 ans, vous devez percevoir un salaire minimum de 2 857 €. Votre capacité d’emprunt est alors de 200 155 €.

Quel salaire pour emprunter 250 000 euros sur 25 ans ?

Pour emprunter 250 000 € sur 25 ans, il faut toucher un salaire minimum de 3 012 €. Votre capacité d’emprunt est alors de 250 005 €.

Sources :