Comment obtenir un rachat de crédit facilement

0Comment faire un rachat de crédit à la consommation ?

Le principe est le suivant : le surendettement l’emprunteur contacte une banque ou un organisme de crédit (Crédit Agricole, Caisse d’Epargne, etc.) pour déposer une demande de rachat. Sur le même sujet : Quel salaire pour emprunter 30.000 euros ?. L’établissement réglera alors vos différents crédits en cours auprès des organismes propriétaires.

Comment être sûr de racheter un crédit ? Nos conseils pour un rachat de crédit facile

- Offrir une situation de travail stable Les banques privilégient les clients en situation stable. …

- Montrez que vous gérez bien votre budget. …

- Ne déposez pas de dossier de surendettement auprès de la Banque de France.

Est-il possible de racheter un crédit conso ?

Les rachats de crédits peuvent se faire dès que le crédit a été remboursé, et encore plus s’il y a plusieurs crédits en cours. Cela s’applique à différents types de crédits, tels que les prêts à la consommation, les prêts auto, les prêts à l’emploi, mais aussi les crédits immobiliers, etc. Ceci pourrez vous intéresser : Comment calculer les taux d’intérêt ?. Ces crédits peuvent avoir des durées très différentes.

Quelles sont les conditions pour un rachat de crédit ?

Le rachat de crédit doit concerner au moins 1 prêt (personnel, auto, immobilier, renouvelable, …) durant le processus de remboursement. En revanche, les dettes de jeu et les crédits professionnels sont exclus.

Est-ce que ma banque peut racheter mes crédits ?

En pratique, aucun organisme de rachat n’impose de changer de banque lors de la mise en place d’un regroupement de crédits. Il est donc tout à fait possible de faire racheter ses crédits par un autre établissement prêteur tout en conservant son compte courant auprès de la banque actuelle.

Qui peut racheter mon crédit ?

Le rachat de crédit s’adresse à toute personne qui a au moins deux dettes (un crédit, un arriéré d’impôts, ou un découvert) et qui souhaite les mutualiser pour réduire sa mensualité, mais pas que. A voir aussi : Comment se sortir d’une situation financière difficile ?.

Qui peut racheter un crédit ?

Le rachat de crédit s’adresse à toute personne qui a au moins deux dettes (un crédit, un arriéré d’impôts, ou un découvert) et qui souhaite les mutualiser pour réduire sa mensualité, mais pas que. Il existe en effet plusieurs motifs de rachat de crédit.

Est-ce que ma banque peut racheter mes crédits ?

En pratique, aucun organisme de rachat n’impose de changer de banque lors de la mise en place d’un regroupement de crédits. Il est donc tout à fait possible de faire racheter ses crédits par un autre établissement prêteur tout en conservant son compte courant auprès de la banque actuelle.

Comment demander un rachat de crédit à sa banque ?

Comment faire une demande de prêt ? Après avoir choisi un établissement bancaire de son choix, l’emprunteur peut adresser sa demande de rachat de crédit en ligne ou par courrier. A réception, chaque prêteur analyse la faisabilité d’un projet de rachat de crédit.

La banque peut-elle rembourser mon crédit ? En pratique, aucun organisme de rachat n’impose de changer de banque lors de la mise en place d’un regroupement de crédits. Il est donc tout à fait possible de faire racheter ses crédits par un autre établissement prêteur tout en conservant son compte courant auprès de la banque actuelle.

Qui contacter pour un rachat de crédit ?

La plupart de ces organismes sont des filiales de grandes banques traditionnelles spécialisées dans les opérations de rachat de crédits, telles que : BNP Paribas Personal Finance. Crédit Agricole Consumer Finance. CFCAL est une filiale du Crédit Mutuel ARKEA.

Comment procéder à un rachat de crédit ?

Vous pouvez faire rembourser votre crédit par un nouvel établissement financier (banque ou société financière) différent du prêteur initial. Vous devez signer un nouveau contrat de prêt. Généralement, vous devrez payer les frais suivants : Des acomptes (amendes) pour le prêt initial.

Où demander rachat de crédit ?

La demande de rachat de prêt peut être introduite via tout type de profil d’emprunteur. Les demandes de financement doivent être adressées au prêteur de votre choix par courrier ou directement en ligne. C’est simple et rapide. Cependant, la consolidation continue des prêts est soumise à un certain nombre de conditions.

Comment rédiger une demande de rachat ?

Pour chaque rachat de crédit, vous devez préciser : le nom et les coordonnées du prêteur, le montant initialement emprunté, la durée de remboursement restante, le montant restant dû et le montant de l’indemnité de remboursement anticipé (indiqué sur votre contrat)

Comment demander le rachat de son assurance vie ?

Seul le preneur d’assurance-vie peut demander la résiliation de son contrat. Il doit adresser sa demande par écrit à son assureur. Ce dernier dispose alors de 2 mois pour répondre. Passé ce délai, l’assureur doit verser des intérêts au souscripteur.

Comment faire une demande de rachat ?

La demande de rachat de prêt peut être introduite via tout type de profil d’emprunteur. Les demandes de financement doivent être adressées au prêteur de votre choix par courrier ou directement en ligne. C’est simple et rapide. Cependant, la consolidation continue des prêts est soumise à un certain nombre de conditions.

Quel banque derrière Cofidis ?

Cofidis est un établissement de crédit, acronyme de « Société Financière de Distribution », propriété du Crédit Mutuel.

Qui est derrière Creatis ? Filiale du groupe Cofidis Participations, lui-même partie du groupe Crédit Mutuel, est experte en rachat de crédits chez Créat depuis 1998.

Quelle banque derrière My Money Bank ?

La filiale de crédit à la consommation du groupe Crédit Mutuel Arkéa vient de conclure un compromis de vente avec My Money Bank, une ancienne filiale bancaire française du groupe General Electric rachetée par le fonds américain Cerberus en 2017.

Qui se cache derrière BforBank ?

BforBank : Crédit Agricole. Monabanq : Crédit Mutuel Alliance Fédérale. ING : ING (Banque des Pays-Bas)

Quelle banque derrière FLOA Bank ?

A noter également que le Crédit Mutuel est également l’une des plus grandes banques implantées en France. En d’autres termes, la banque derrière FLOA est le Crédit Mutuel.

Est-il facile d’avoir un crédit chez Cofidis ?

Une chose est sûre : les prêts fonds de roulement Cofidis – ou petits prêts – sont plus facilement acceptés que les autres types de prêts. Emprunter ce type de prêt – jusqu’à 6 000 euros – donne moins de chèques du fait de son fonctionnement. Réutilisable et plus cher, ce petit prêt est plus rentable pour Cofidis.

Comment se passe une demande de crédit Cofidis ?

Demander un prêt en ligne : remplissez et signez une demande de prêt avec les pièces justificatives (pièce d’identité, justificatif de domicile, etc.) avant de la retourner. Après réception de votre dossier, Cofidis l’instruira et donnera son accord définitif.

Quel banque derrière Sofinco ?

Sofinco est détenu par Crédit Agricole, Cetelem et Cofinoga par BNP Paribas et Franfinance Société Générale. Cofidis est également liée à une banque traditionnelle : le Crédit Mutuel, au travers de sa participation majoritaire dans le groupe Cofidis Participations.

Quelle banque est partenaire de Sofinco ?

Sofinco sur Crédit Agricole S.A. est une marque de CA Consumer Finance, filiale spécialisée dans le crédit à la consommation en France.

Qui est derrière socram banque ?

Ainsi, le Crédit Mutuel acquiert Arkéa Socram Banque, dont l’actionnaire principal était la Macif.

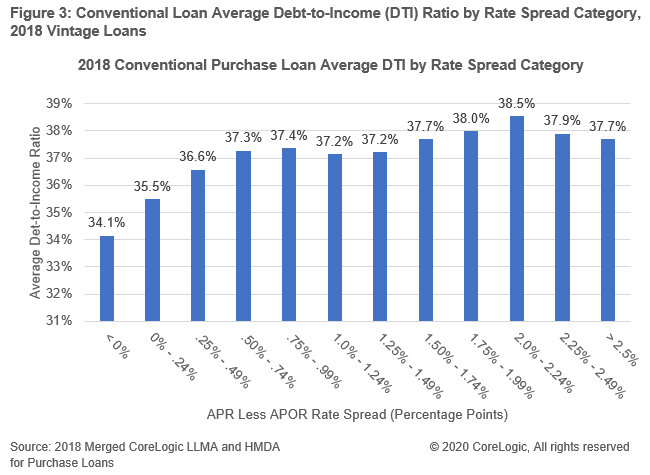

Quel est le taux d’endettement maximum en 2021 ?

Jusqu’en janvier 2021, le taux d’endettement maximal était de 33 %. Pourtant, début 2021, le Haut Conseil de Stabilité Financière a publié ses nouvelles recommandations pour l’année : ainsi le taux d’endettement maximum recommandé est passé de 33 à 35 %, ce qui augmente votre solvabilité.

Comment surmonter 35% de dettes ? Apport personnel Pour couvrir au moins les frais du crédit (ex : frais de notaire et frais de dossier), l’apport personnel peut également dépasser 35% de la dette.

Quel est le taux d’endettement acceptable ?

Il est communément admis que le taux d’endettement maximum auquel un emprunteur peut prétendre est de 33 % : pas plus d’un tiers de vos revenus mensuels ne peut être utilisé pour rembourser un prêt.

Pourquoi 33 d’endettement ?

La limite de revenu de 33 % est conçue pour vous éviter le drame du surendettement. Il surveille vos investissements immobiliers pour vous protéger des opérations de paiement. Bien sûr, nous comprenons aussi l’intérêt de la banque, dont les intérêts principaux sont remboursés.

Quel salaire pour un prêt de 150.000 € ?

Pour emprunter 150 000 euros sur 15 ans, il faut toucher un salaire minimum de 2 732 euros.

Quel est le taux d’endettement maximum en France ?

Désormais, la durée maximale d’un crédit immobilier souscrit par un particulier est fixée à 25 ans. Par ailleurs, le montant maximum de l’endettement, qui mesure le montant des annuités à rembourser par rapport aux revenus de l’emprunteur, ne pourra excéder 35 %, assurances comprises, contre les 33 % précédents.

Quel taux d’endettement est acceptable ?

Aucune réglementation bancaire ou légale ne fixe un endettement maximum. Dès janvier 2021, le HSCF (Haut Conseil de Stabilité Financière) a recommandé un taux d’endettement maximum de 35% (assurance-crédit incluse), contre 33% auparavant.

Quel salaire pour un prêt de 150.000 € ?

Pour emprunter 150 000 euros sur 15 ans, il faut toucher un salaire minimum de 2 732 euros.

Quel salaire pour un prêt de 150.000 € ?

Pour emprunter 150 000 euros sur 15 ans, il faut toucher un salaire minimum de 2 732 euros.

Quelle mensualité pour 150.000 euros ?

Prenons un exemple : vous contractez un prêt de 150 000 € en 10 ans. 10 ans signifie 120 remboursements mensuels. 150 000 / 120 = 1 250 € mensualité.

Quel salaire pour emprunter 150.000 € sur 20 ans ?

| Durée | Paiement mensuel maximum * | Salaire minimum |

|---|---|---|

| 15 ans (180 mois) | 833 € | 2380 ¬ |

| 20 ans (240 mois) | 625 € | 1785 € |

| 25 ans (300 mois) | 500 € | 1428 € |

| 30 ans (360 mois) | 416 € | 1188 € |

Comment savoir si le crédit est accepté ?

Le taux d’endettement maximum n’est défini par aucune loi, mais les banques conviennent généralement que la limite, à ne pas dépasser, est de 33% du revenu disponible. Si le résultat est supérieur à 33%, votre demande de crédit auto pourra être rejetée.

Comment les banques vérifient-elles les documents ? La banque peut-elle savoir si vous avez un crédit ? Le banquier dispose de deux sources pour analyser votre solvabilité : les documents que vous lui transmettez et qui constituent le dossier de crédit immobilier. Résultats de la consultation FICP (fichier individuel des incidents de crédit).

Comment la banque accorde un crédit ?

Pour accorder un crédit, presque toutes les banques demandent aux emprunteurs l’épargne restante. « Dans la plupart des cas, ce montant correspond à un remboursement sur six mois, et sans cela, c’est plus difficile d’obtenir un prêt », explique Sandrine Allonier.

Qui décide de l’accord d’un prêt ?

La conclusion d’un contrat est en principe une initiative de la banque, mais les avis de la garantie et de l’assurance doivent être pris en compte. Un courtier hypothécaire vous aidera à optimiser votre dossier pour obtenir une entente de principe.

Comment la banque nous note ?

Le score est le score global fixé par votre banque lors de la demande de crédit. Cette estimation est déterminée sur la base de critères dont chacun est une estimation basée sur des données statistiques.

Quelles sont les banques qui font des rachats de crédits ?

La plupart des banques généralistes françaises proposent des offres de rachat de crédit. Le Crédit Agricole, la Banque Postale, le Crédit Mutuel, la Banque Populaire, la Caisse d’Epargne, le CIC, LCL, la Société Générale et le Crédit Foncier proposent des offres de regroupement de crédits.

Qui peut racheter mon crédit ? Le rachat de crédit s’adresse à toute personne qui a au moins deux dettes (un crédit, un arriéré d’impôts, ou un découvert) et qui souhaite les mutualiser pour réduire sa mensualité, mais pas que.

Sources :