Pourquoi faire un tableau d’amortissement ?

3Un prêt de 200 000 € sur 15 ans, avec un taux d’intérêt de 1,1 % et un taux d’assurance emprunteur de 0,34 %. La mensualité est fixée à 1 262 € par mois. Le salaire pour emprunter 200 000 € sur 15 ans à 1,1 % est donc d’au moins 3 786 €.

Comment faire un plan d’amortissement ?

La formule de calcul de l’amortissement linéaire est relativement simple : base amortissable x taux d’amortissement linéaire = annuité d’amortissement. Ceci pourrez vous intéresser : Quel document pour un rachat de soulte ?. La base amortissable correspond à la valeur brute du bien (valeur d’achat hors taxes et hors frais accessoires).

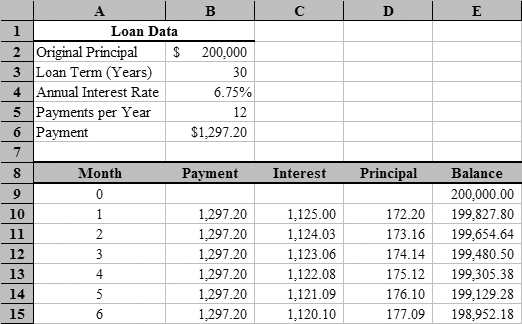

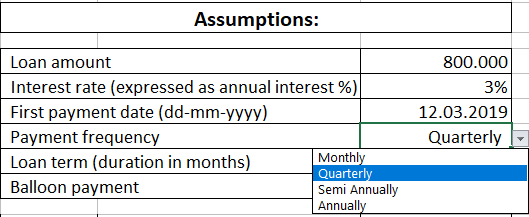

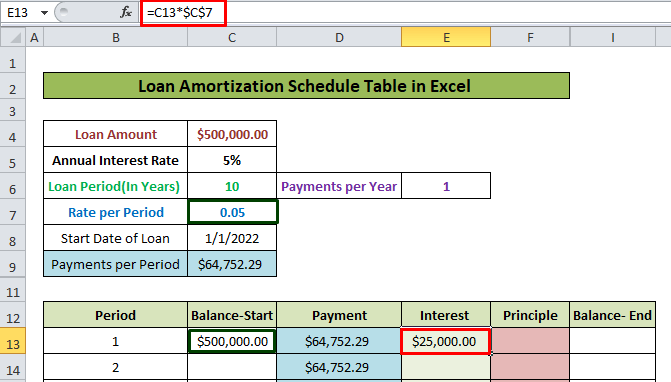

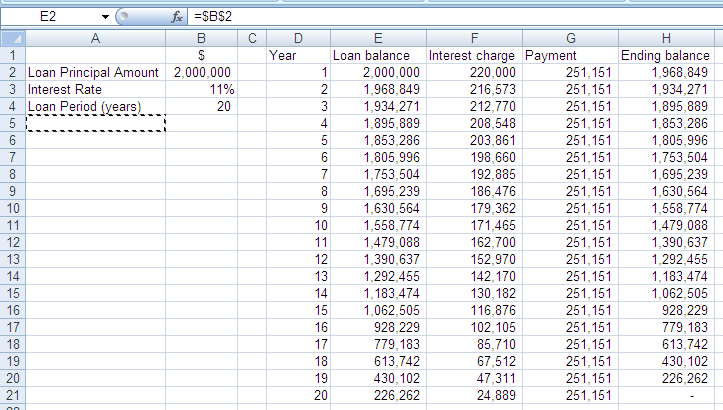

Comment faire un tableau d’amortissement dans Excel ? Comment faire votre tableau d’amortissement dans Excel ?

- pour calculer vos mensualités, avec la formule PMT (taux, NPER, PV) : PMT (taux immobilier/12 ; Durée du prêt*12 ; Montant du prêt)

- pour calculer le montant de vos intérêts : IPMT (immobilier/12 ; Capital restant dû ; durée du prêt*12 ; Montant du prêt)

Comment faire un plan d’amortissement dégressif ?

Une méthode de calcul simple consiste à diviser le nombre 100 par la durée d’utilisation et à multiplier le montant par le coefficient. Sur le même sujet : Pourquoi un dossier de surendettement Peut-il être irrecevable ?. Par exemple, pour un bien que vous souhaitez amortir sur 5 ans, le calcul est le suivant : (100/5) x 1,75 = 35 %. Le solde dégressif est donc de 35 %.

Comment comptabiliser l’amortissement dégressif ?

Le taux d’amortissement dégressif est calculé à partir du taux d’amortissement linéaire, multiplié par un coefficient. Pour un taux linéaire de 20 % et une durée d’utilité de 5 ans, le coefficient applicable est fixé à 1,75. Le taux dégressif correspond à 20 x 1,75 = 35 %.

Comment faire un plan d’amortissement ?

De manière linéaire, l’amortissement est calculé à partir de la mise en service du bien. Ainsi, si le bien est mis en service en cours d’année, une proportionnelle sera mise en place (la première année mais aussi la dernière année). Calcul de la rente = BASE x CASH ou BASE x COMPTE x (TEMPS / 360) lorsqu’il existe un ratio.

Comment faire un tableau des immobilisations ?

Le tableau des immobilisations doit renseigner, pour chaque catégorie de valeur immobilisée, sur la valeur comptable présente à l’ouverture (évaluation initiale de l’immobilisation), les écritures effectuées au cours de l’exercice, les sorties pour la même période. Ceci pourrez vous intéresser : Comment devenir co acquéreur d’un bien déjà possédé par un conjoint ?. (déménagement. d’immobilisations ou cession), le …

Où trouver la liste des immobilisations ?

Les immobilisations comptables apparaissent dans les immobilisations de l’entreprise (qui sont situées en haut à gauche du bilan).

Comment remplir un tableau d’amortissement ?

Quels sont les modes d’amortissement comptable ?

Lorsque vous amortissez un bien, vous avez généralement le choix entre deux méthodes d’amortissement : l’amortissement linéaire ou l’amortissement dégressif. L’amortissement linéaire fait référence aux actifs utilisés de manière constante sur plusieurs années. Il étale le coût d’acquisition de ces actifs sur une période donnée.

Pourquoi amortir sur 5 ans ? Le principe de l’amortissement comptable Pour conclure, l’amortissement vous permet de compenser cette dépréciation en la déduisant de vos résultats chaque année. Par exemple, une voiture achetée 20 000 euros sera amortie sur 5 ans, soit 4 000 euros de réduction de valeur chaque année.

Quelle est la différence entre l’amortissement linéaire et dégressif ?

D’une part, l’amortissement linéaire consiste à répartir uniformément la perte de valeur des immobilisations de manière constante pendant la durée de vie de ces dernières. En revanche, l’amortissement dégressif permet aux entreprises d’appliquer un coefficient d’imposition au taux linéaire.

Comment passer du Degressif au linéaire ?

Pour savoir si le taux d’amortissement linéaire devient supérieur au taux dégressif, il ne faut pas utiliser le taux linéaire initial. Divisez le nombre 100 par le nombre d’années restantes jusqu’à la fin.

Qu’est-ce que l’amortissement linéaire ?

L’amortissement linéaire consiste à prélever une annuité constante sur tous les exercices de la durée d’amortissement du bien. En effet, contrairement à l’amortissement dégressif, ce type d’amortissement considère qu’un bien est amorti en continu au cours de son utilisation.

Quelles est la principale méthode d’amortissement comptable des immobilisations ?

En comptabilité, il existe plusieurs méthodes de calcul de l’amortissement des immobilisations : linéaire et dégressif. Amortissement des immobilisations et comptabilisation des pertes de valeur liées au temps.

Quelles immobilisations sont soumises à l’amortissement ?

Ce mode d’amortissement peut s’appliquer à tous les biens amortissables, mais il est obligatoire pour les biens suivants : les biens d’occasion, les biens non éligibles à l’amortissement dégressif (par exemple les véhicules de tourisme), et les biens dont la durée normale d’utilisation est inférieure à . 3 années

Quel est le principe comptable de l’amortissement ?

L’amortissement est un terme comptable qui définit la perte de valeur d’une immobilisation de l’entreprise, due à l’usure du temps ou à l’obsolescence. Les immobilisations sont en effet réévaluées chaque année pour déterminer avec précision l’actif de l’entreprise (au bilan).

Quels sont les amortissements comptables ?

L’amortissement est un terme comptable qui définit la perte de valeur d’une immobilisation de l’entreprise, due à l’usure du temps ou à l’obsolescence. Les immobilisations sont en effet réévaluées chaque année pour déterminer avec précision l’actif de l’entreprise (au bilan).

Comment fonctionne l’amortissement comptable ?

L’amortissement comptable consiste donc à établir ce que sera l’amortissement des immobilisations et à enregistrer la valeur des biens. Un investissement peut se déprécier du fait de son utilisation, du progrès technique ou encore du fait des effets du temps.

Quels sont les amortissements fiscaux ?

L’amortissement fiscal est un système fiscal conçu pour encourager l’investissement. Les biens inscrits comme immobilisations ne peuvent en principe pas faire l’objet d’une déduction immédiate.

Comment présenter le tableau d’amortissement ?

De manière linéaire, l’amortissement est calculé à partir de la mise en service du bien. Ainsi, si le bien est mis en service en cours d’année, une proportionnelle sera mise en place (la première année mais aussi la dernière année). Calcul de la rente = BASE x CASH ou BASE x COMPTE x (TEMPS / 360) lorsqu’il existe un ratio.

Comment remplir un tableau d’amortissement de prêt ?

Comment remplir un tableau de remboursement d’emprunt ?

Dans cette méthode, on commence par calculer le montant de la rente, puis le montant des intérêts et enfin le montant de l’amortissement. Par exemple, nous empruntons 10 000 € au taux de 5 % pendant 5 ans. Le remboursement se fait par une rente permanente. Terminez de remplir le tableau.

C’est quoi le capital amorti ?

L’amortissement du capital correspond au remboursement de tout ou partie de la valeur nominale des actions aux associés d’une société avant la liquidation de cette société. Il s’agit d’une opération financière régie par le Code de commerce, notamment selon ses termes.

Comment calculer un remboursement par annuité constante ?

Exemple : Si le capital emprunté C est de 1 000 € et que le taux d’intérêt annuel est de 6 %, alors une rente de 100 € se divise comme suit : – Intérêt : 1 000×0,06 = 60 € – Amortissement : 100 – 60 = 40 € Après versement de cette rente, la dette ne s’élève qu’à 1 000 – 40 = 960 €.

Qu’est-ce qu’une Etude de prêt ?

Pour prendre la décision de prêter ou non de l’argent, les banques se penchent sur différents critères pour minimiser leurs risques (solvabilité, remboursement, revenus financiers, apport personnel, etc.).

Qu’est-ce qu’une étude financière ? L’étude financière vous a permis de définir précisément vos besoins en capitaux nécessaires au démarrage de votre activité, en tenant compte de vos ressources personnelles, de celles de vos pairs, et des besoins à long, moyen et court terme. C’est sur cette base que vous devez élaborer votre plan financier.

Comment étudier un dossier de crédit ?

La banque examine votre demande et votre situation, elle examinera donc : votre capacité de remboursement au regard de votre situation familiale et professionnelle, vos revenus, votre patrimoine, votre endettement, etc. les garanties que vous pouvez donner : une hypothèque ou une caution par exemple.

Comment les banques verifient les dossiers ?

La loi Hamon était censée créer un système central qui permettrait aux banques de contrôler tous les prêts en cours. Cette mesure n’a jamais été appliquée. Une banque vous demandera vos relevés bancaires des trois derniers mois. En cas de doute, une copie de votre contrat de travail.

Comment les banques vérifient ?

La banque vérifiera votre identité, votre lieu de résidence, vos revenus, vos déclarations fiscales et les éventuels dossiers de la Banque de France pour déterminer votre éligibilité au crédit demandé.

Comment les banques verifient le taux d’endettement ?

Critère essentiel, le taux d’endettement maximum est calculé par les banques à chaque demande de financement. Il permet à l’établissement sollicité de mesurer le rapport entre les dépenses de l’emprunteur et son revenu fixe. S’il est élevé, c’est le taux auquel l’emprunteur risque un refus. Mais ce n’est pas systématique.

Comment les banques vérifient les documents ?

La banque peut-elle savoir si vous avez un crédit ? Pour analyser votre solvabilité, le banquier dispose de 2 sources : Les documents que vous lui transmettez et qui constitueront le dossier de crédit immobilier. Les résultats de la consultation FICP (fichier individuel des incidents de crédit) (1).

Comment fonctionne offre de prêt ?

L’offre de prêt immobilier est un contrat envoyé par une banque pour lister les obligations du prêteur et de l’emprunteur. Il est régi par la loi dans sa forme et son contenu. Il est possible de solliciter plusieurs banques pour des simulations de prêt mais une seule proposition de prêt ne pourra être acceptée.

Quel délai entre offre de prêt et signature notaire ?

Combien de temps s’écoule-t-il entre l’acceptation de la proposition de prêt et la signature de l’acte définitif ? Le délai entre la réception de la proposition de prêt et la signature de l’acte définitif chez le notaire ne doit pas dépasser 4 mois.

Qui doit envoyer l’offre de prêt au notaire ?

Une fois votre demande de prêt acceptée par la banque, celle-ci vous transmet la proposition de prêt par écrit. Il vous est envoyé gratuitement par lettre recommandée avec accusé de réception.

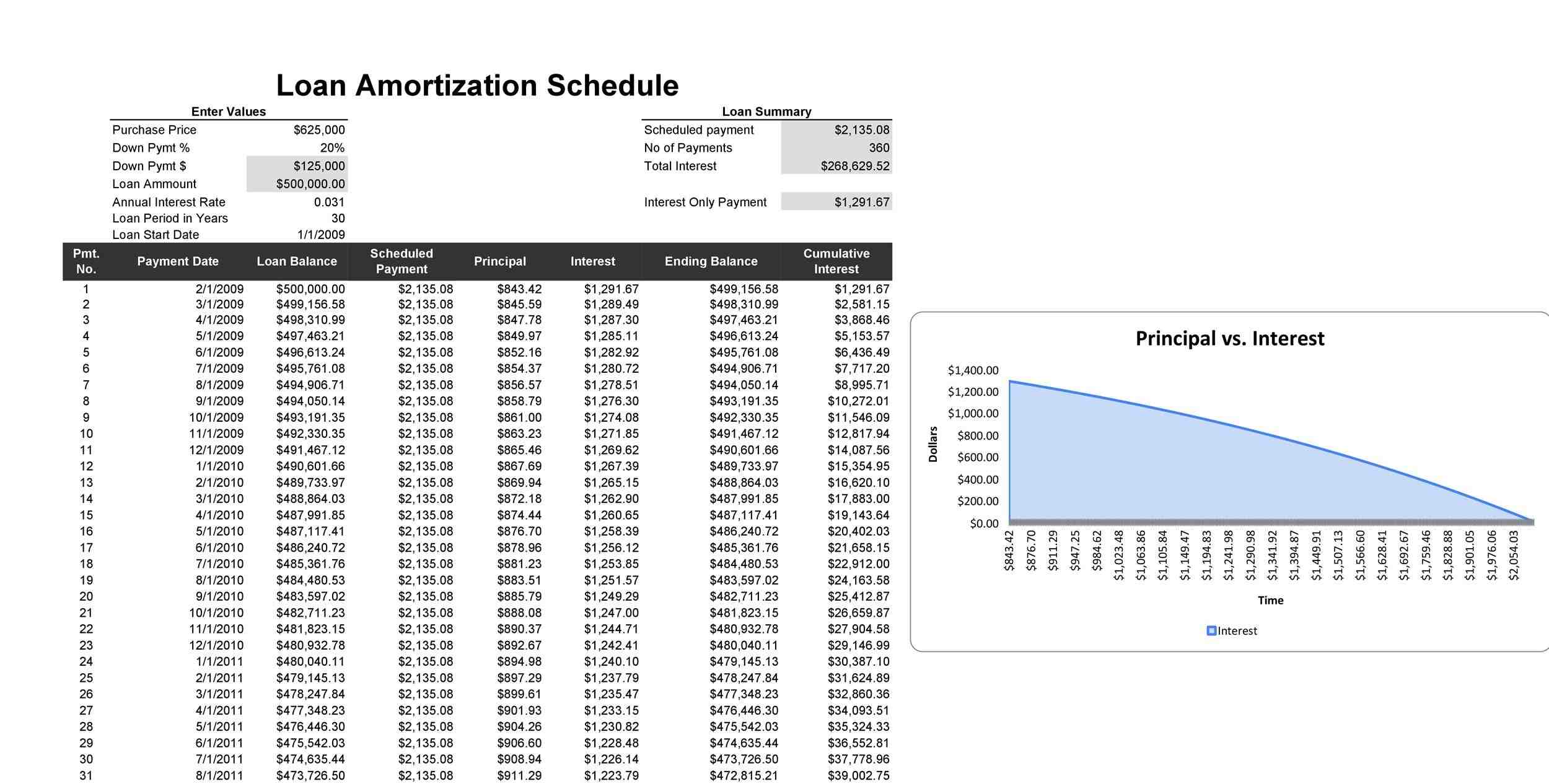

Pourquoi faire un tableau d’amortissement ?

Le tableau d’amortissement est donc une sorte de récapitulatif qui vous permet d’organiser vos remboursements dans le temps pour pouvoir anticiper vos dépenses, évaluer votre solvabilité et vous organiser en conséquence.

Pourquoi utiliser un simulateur de tableau d’amortissement de prêt immobilier ? Un simulateur de prêt vous permet d’obtenir une estimation de votre taux d’intérêt en fonction de la durée du prêt, du montant emprunté et du pourcentage d’apport personnel. Ce type d’outil vous donne également une idée de votre future mensualité.

Quand faire un tableau d’amortissement ?

Le calcul d’un tableau d’amortissement est utile quelle que soit l’étape à laquelle vous vous trouvez dans votre projet. En même temps que votre calcul de prêt, vous pouvez générer votre tableau d’amortissement avant de demander un prêt immobilier, par exemple, pour avoir un aperçu de votre futur échéancier de remboursement.

Comment amortir un emprunt bancaire ?

Amortissement in fine Avec cette formule financière, l’emprunteur rembourse la totalité du prêt en une seule fois à la fin du prêt. Les mensualités ne sont liées qu’au paiement des intérêts, ce qui permet de réduire le montant des versements.

Qu’est-ce q’un tableau d’amortissement ?

Un tableau d’amortissement est un tableau financier utilisé dans le domaine de la comptabilité. Le tableau d’amortissement de crédit est un document obligatoire remis par un établissement de crédit à un emprunteur, indiquant le montant dû par ce dernier à chaque échéance du crédit.

Pourquoi faire un tableau d’amortissement ?

La lecture attentive d’un tableau d’amortissement permet à l’emprunteur de faire une introspection sur ses propres capacités financières. Le tableau d’amortissement présente le niveau de solvabilité de l’emprunteur ainsi que sa capacité de remboursement périodique.

Comment se calcule le tableau d’amortissement ?

Voici les formules de calcul à saisir pour simuler votre tableau d’amortissement au format Excel : Mensualités = capital emprunté x (TAEG/12) / 1 – (1 TAEG/12) Intérêts = (capital emprunté x TAEG x durée en années) / 100 Capital amorti = mensualités – intérêts.

Sources :