Rachat de credit fonctionnaire

1Comment faire pour changer de banque ?

choisissez de faire vous-même les démarches : vous devez alors demander à votre banque d’origine de transférer vos comptes, puis transmettre votre nouveau relevé d’identité bancaire (RIB) aux organismes qui effectuent les virements et prélèvements sur votre compte bancaire d’origine afin qu’ils enregistrent votre . .. Ceci pourrez vous intéresser : Comment calculer la mainlevée ?.

Combien de temps faut-il pour changer de banque ? Voici notre exemple de lettre en cas de changement de banque. Le délai de mobilité bancaire fixé par la loi est de 22 jours ouvrés. Si vos banques ne respectent pas ce délai, vous avez le droit de saisir l’ACPR pour débloquer votre situation.

Quels sont les frais pour changer de banque ?

Changer de banque est gratuit, il n’y a pas de frais bancaires. Bon à savoir : le mandat peut également être signé après l’ouverture du compte, depuis votre espace client. A voir aussi : Est-ce l’on paye des impôts sur un Soult ?. Il est donc possible de changer d’avis si le client n’a pas signé le mandat en remplissant le formulaire.

Est-ce que changer de banque est payant ?

Changer de banque avec des produits bancaires est généralement une opération gratuite, sauf pour le PEL/CEL car ce virement est payant.

Comment transférer les comptes d’une banque à une autre ?

Ouvrez un compte dans votre nouvelle banque. Demandez s’il propose un « service d’aide à la mobilité bancaire ». Elle s’occupera de la plupart des formalités administratives. Envoyez vos nouveaux Relevés d’Identité Bancaire (RIB) à toutes les agences ou entreprises (électricité, téléphone, impôts, etc.)

Quels documents fournir pour changer de banque ?

Deux pièces indispensables doivent être jointes : pièce d’identité officielle en cours de validité (DNI, passeport, titre de séjour) et un justificatif de domicile récent, généralement de moins de 3 mois (règlement, facture d’eau, de gaz ou d’électricité, attestation d’assurance, récépissé de. Voir l’article : Comment faire un rachat total d’une assurance vie ?…

Comment transférer les comptes d’une banque à une autre ?

Ouvrez un compte dans votre nouvelle banque. Demandez s’il propose un « service d’aide à la mobilité bancaire ». Elle s’occupera de la plupart des formalités administratives. Envoyez vos nouveaux Relevés d’Identité Bancaire (RIB) à toutes les agences ou entreprises (électricité, téléphone, impôts, etc.)

Comment ouvrir un compte à la CASDEN ?

Pour adhérer à la CASDEN, il vous suffit de vous rendre dans l’agence Banque Populaire la plus proche ou dans votre Délégation Départementale CASDEN. Une offre de bienvenue vous sera réservée.

Comment bénéficier de la CASDEN ? Pour adhérer à la CASDEN, il vous suffit de vous rendre dans votre agence SGCB ou BCI la plus proche. Dès votre adhésion, vous pourrez bénéficier des services de la CASDEN : ouverture d’un compte épargne, souscription aux relevés en ligne… A noter : une offre de bienvenue vous est réservée.

Qui peut ouvrir un compte à la CASDEN ?

Personnel d’un établissement public. Personnel d’une entreprise 100% publique. Personnel des associations, groupements et d’une manière générale toute personne morale, légalement constituée, dont l’activité est au service de la Fonction Publique ou de ses membres. Personnel d’un établissement privé sous contrat.

Quel est le plafond du compte CASDEN ?

Le compte d’épargne CASDEN (CSL) est rémunéré à 0,10% brut, sans limite de versement. Il est réservé aux membres de la banque. Pour devenir membre, il vous suffit d’acheter deux parts à la banque (à 8,50 € la part).

Quelle banque propose la CASDEN ?

Depuis 2009, la CASDEN fait partie du Groupe BPCE, né de la fusion entre le réseau des Caisses d’Epargne et le réseau des Banques Populaires.

Quel est le plafond du compte CASDEN ?

Le compte d’épargne CASDEN (CSL) est rémunéré à 0,10% brut, sans limite de versement. Il est réservé aux membres de la banque. Pour devenir membre, il vous suffit d’acheter deux parts à la banque (à 8,50 € la part).

Comment ça marche le compte CASDEN ?

L’épargne déposée sur un compte épargne CASDEN génère des points CASDEN jusqu’à 115% du solde nominatif pour un compte épargne « Dépôt Solidaire » et 33% du solde nominatif pour un compte épargne. Les points sont calculés en fonction du solde quotidien de votre compte d’épargne et comptés à la fin de chaque mois.

Quels sont les avantages de la CASDEN ?

– 10% sur la prime mensuelle du Forfait Cristal et du Forfait Famille(3). Remboursement des frais réels de transfert de l’épargne (jusqu’à 100 €). Prêt de bienvenue à taux préférentiel(4). 3 mois offerts dans le devis Multirisque accident(5).

Quelle banque propose la CASDEN ?

Depuis 2009, la CASDEN fait partie du Groupe BPCE, né de la fusion entre le réseau des Caisses d’Epargne et le réseau des Banques Populaires.

Quelle est la meilleure banque pour les fonctionnaires ?

La meilleure banque pour les fonctionnaires est la Casden. Cet établissement de la Banque Populaire propose des services et produits bancaires complets. Des solutions d’épargne intéressantes permettent aux clients d’obtenir un taux de prêt avantageux et compétitif.

Comment obtenir un prêt CASDEN ?

Demander un prêt personnel en ligne

- un conseiller CASDEN en. 01 64 80 64 80(3)

- votre Délégation Départementale.

- votre agence de la Banque Populaire.

Quelle est la banque des riches ?

Hello Bank : la meilleure banque pour les riches La première banque pour les riches est Hello Bank, qui appartient à BNP Paribas. Elle propose deux offres bancaires, dont une offre haut de gamme, Hello Prime, qui comprend tous les services dont vous pourriez avoir besoin.

Qu’est-ce que la banque des pauvres ? le compte Nickel : c’est la banque la plus connue des pauvres. Il vous permet d’émettre et de recevoir des virements, de payer et de retirer par carte bancaire, de déposer de l’argent sur le compte, d’obtenir un RIB, sans jamais être à découvert.

Où les riches place leur argent ?

Actions et obligations en bourse L’étude a également montré que les personnes les plus riches privilégient les investissements en bourse. Ils préfèrent investir dans des obligations qui ont un taux de rendement plus élevé que des liquidités qui génèrent très peu de rendement.

Quel salaire pour être considéré comme riche ?

Le seuil de richesse, établi par l’Observatoire des inégalités, est fixé cette année à 3 470 euros pour une personne seule, après impôts, soit le double du niveau de vie moyen que l’Insee fixe à 1 735 euros (en 2017). Il y a donc 5 millions de personnes qui gagnent plus que ce seuil de richesse.

Quelle banque utilisent les riches ?

Hello bank : la meilleure banque pour les riches La première banque pour les riches est Hello Bank, qui appartient à BNP Paribas. Elle propose deux offres bancaires, dont une offre haut de gamme, Hello Prime, qui comprend tous les services dont vous pourriez avoir besoin.

Quel compte ouvrir quand on est riche ?

Voyons quelques exemples : Les comptes d’épargne libre d’impôt (LA, LDDS) ont une rémunération très correcte (0,5%), par rapport aux taux sans risque du marché (0%). Le PEA et le PEA PME sont deux merveilleuses enveloppes fiscales, L’assurance-vie offre des réductions annuelles extraordinaires sur les revenus (4 600 â¬, 9 200 ⬠pour deux)

Quel est le meilleur placement pour 100 000 euros ?

Pour investir 100 000 euros, les particuliers ont plusieurs options : les comptes d’épargne. actifs financiers par le biais d’un PEA ou d’une assurance-vie. un projet immobilier par le biais d’un club deal immobilier ou d’une SCPI.

Quels sont les comptes qui rapportent le plus ?

Le livret d’épargne le plus rémunérateur est le Livret d’Epargne Populaire (LEP). Votre taux d’intérêt vient de passer de 1 % à 2,2 % par an au 1er février 2022. Vous n’avez aucun risque principal, les retraits sont possibles à tout moment et vous êtes exonéré d’impôt.

Quelle est la banque numéro 1 en France ?

BNP Paribas reste en tête de liste pour son activité et sa rentabilité. Le résultat net du groupe de 8 173 millions d’euros confirme son leadership !

Quel est le premier groupe bancaire français ?

Avec 46,2 milliards d’euros de PNB en 2021, BNP Paribas a une longueur d’avance. La banque de la rue d’Antin dépasse nettement les 36,8 milliards d’euros du groupe Crédit Agricole, qui comprend l’entité cotée Crédit Agricole SA et les caisses régionales.

Quelle est la banque la plus sûre en France ?

Selon Global Finance, l’établissement bancaire le plus sûr en France est BNP Paribas. C’est la première grande banque traditionnelle par le chiffre d’affaires et le nombre d’employés. Sa rentabilité est aussi la plus élevée de France.

Quel est mon taux d’endettement ?

Comment calculer le taux d’endettement d’un prêt ? Le montant des mensualités d’un emprunteur est de 500 €, tandis que son salaire mensuel net est de 1 800 €. Le calcul du taux d’endettement est le suivant : 500 x 100 / 1 800 = 27,7 %.

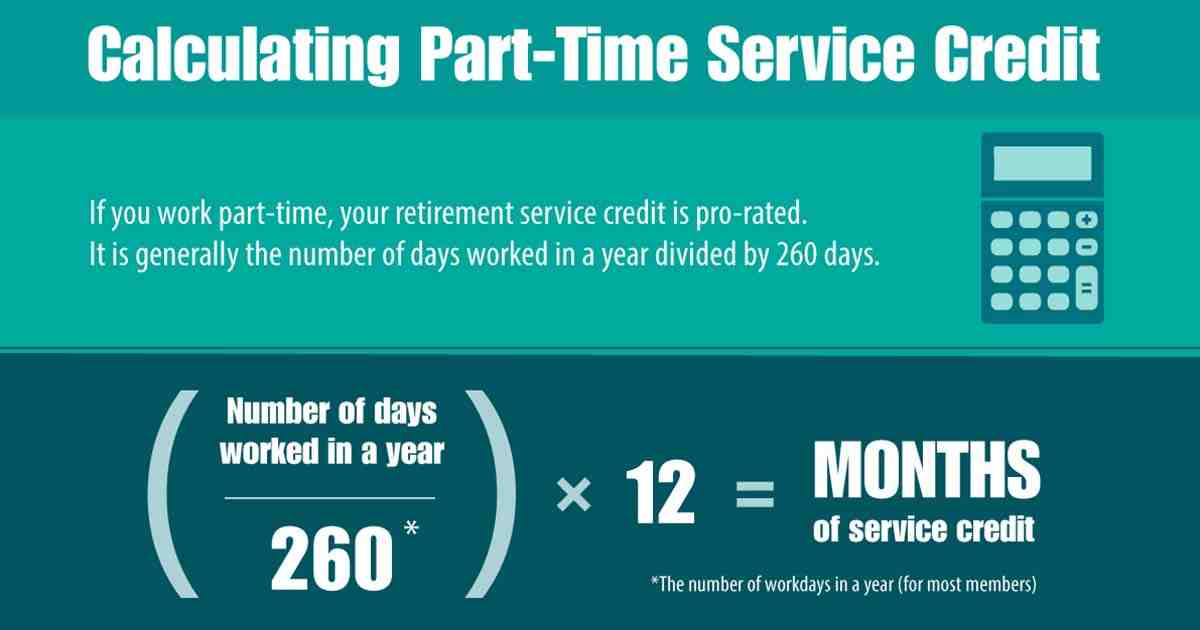

Comment calculer la dette de 35% ? En général, la limite de 33 % de la dette ne doit pas être dépassée ; cependant, cela peut aller jusqu’à 35 % selon les situations (pour les travailleurs de la fonction publique, par exemple). Le calcul de ce taux correspond à la somme de vos dépenses fixes, divisée par le total de vos revenus, multipliée par 100.

Quel est le taux d’endettement actuel ?

Le taux d’endettement correspond au montant maximum que vos mensualités doivent représenter dans vos revenus. Il est fixé à un peu plus du tiers des revenus, soit un maximum de 35 %, et permet aux banques de définir votre capacité d’emprunt, en fonction de la durée de votre crédit immobilier.

Quel est le taux d’endettement autorisé pour un prêt immobilier ?

Il est communément admis que le taux d’endettement maximal auquel un emprunteur peut prétendre est de 33 % : il ne doit pas consacrer plus du tiers de ses revenus mensuels au remboursement des échéances du prêt.

Quel est le taux d’endettement maximum en 2021 ?

Mais début 2021, le Conseil supérieur de stabilité financière a donné ses nouvelles recommandations pour l’année : ainsi, le taux d’endettement maximal recommandé est passé de 33 à 35 %, ce qui augmente sa capacité d’endettement.

Quel est le taux d’endettement pour obtenir un crédit ?

Réévaluation brute du taux d’endettement : le taux d’endettement ne doit pas dépasser le tiers des revenus du ménage, soit au maximum 35 %. De plus, les banques estiment que le risque de défaut est trop élevé.

Comment faire pour savoir combien on a droit pour avoir 33% d’endettement ?

Si nous appliquons un taux d’emprunt maximum de 33 %, voici comment se calcule votre capacité de remboursement : Additionnez votre revenu net et multipliez-le par 33 %, puis soustrayez vos frais d’emprunt actuels (la somme des mensualités d’emprunt et de l’emprunt proposé ).

Quel est le taux d’endettement maximum 2022 ?

35 % : le taux d’endettement maximal en 2022. A partir du 1er janvier 2022, les établissements bancaires ne pourront plus accorder de crédit aux particuliers au-dessus de 35 % du taux d’endettement (assurance comprise) pour une durée de prêt de 25 ans maximum.

Comment calculer le taux d’endettement 2022 ?

Taux d’endettement maximal = (frais mensuels du prêt) / revenu. Voici quelques exemples de calcul : Pour des revenus de 1 500 €, des versements réguliers de 150 € et des mensualités hypothécaires de 350 €, le taux d’endettement se calcule comme suit : (150 350) / 1500 = 33 % et le reste à vivre sera de 1 000 â¬.

Quel est le taux d’endettement 2022 ?

A partir du 1er janvier 2022, les banques doivent limiter à 25 ans la durée des crédits immobiliers qu’elles accordent aux particuliers, et veiller à ce que le taux d’endettement maximum n’excède pas 35% des revenus des emprunteurs, assurance comprise.

Comment calculer le taux d’endettement de 33% ?

Si nous appliquons un taux d’emprunt maximum de 33 %, voici comment se calcule votre capacité de remboursement : Additionnez votre revenu net et multipliez-le par 33 %, puis soustrayez vos frais d’emprunt actuels (la somme des mensualités d’emprunt et de l’emprunt proposé ).

Quelles sont les conditions pour un rachat de crédit immobilier ?

avoir au moins deux crédits en cours. le montant total du prêt ne doit pas être inférieur à 5 000 € ni supérieur à 90 000 € il ne doit pas être déposé à la Banque de France, surtout si vous êtes locataire. avoir un taux d’endettement inférieur à 33% après l’opération.

Ma banque peut-elle rembourser mes crédits ? Votre banque peut vous proposer un rachat de vos crédits en cours, mais des organismes extérieurs proposent souvent une offre de rachat plus compétitive. Pour trouver la banque qui propose le meilleur rachat de crédit, il faut comparer les offres.

Comment se passe un rachat de crédit immobilier ?

Les rachats de crédits immobiliers permettent de rembourser un seul prêt (d’une durée généralement plus longue) auprès d’une seule banque. La banque vous accorde un nouveau prêt immobilier autonome qui sert à rembourser par anticipation tous vos crédits en cours, même s’ils sont de nature différente.

Comment se passe le rachat d’un crédit immobilier ?

Le rachat de crédits est l’opération par laquelle un établissement bancaire regroupe ses dettes en un seul et nouveau prêt. La banque règle vos emprunts auprès des entités qui vous ont financé et vous propose de nouveaux financements pour finir de payer vos dettes.

Quelles sont les conditions pour un rachat de crédit ?

Un rachat de crédit doit porter sur au moins 1 prêt (personnel, auto, immobilier, renouvelable, …) en cours de remboursement. En revanche, les dettes de jeu et les crédits professionnels sont exclus.

Qui est éligible au rachat de crédit ?

Le rachat de crédit s’adresse à toute personne qui a au moins deux dettes (crédit, arriéré d’impôt ou découvert) et qui souhaite les regrouper pour réduire ses mensualités, mais pas seulement.

Comment fonctionne un rachat de crédit ?

Cette technique consiste à regrouper tout ou partie de vos crédits en un seul. Cette opération, que l’on peut également qualifier de rachat de crédit, consiste à restructurer vos dettes en regroupant tout ou partie de vos crédits (prêt immobilier, crédit à la consommation, prêt particulier, prêt professionnel…) en un seul.

Comment savoir si un rachat de crédit est accepté ?

Quels sont les critères pour accepter un rachat de crédit ?

- Les revenus de l’emprunteur ;

- Votre façon de gérer votre compte bancaire (l’existence de découverts est par exemple un très mauvais point) ;

- Son âge ;

- Sa capacité à économiser ;

Quel document pour un rachat de crédit immobilier ?

La renégociation de votre crédit immobilier implique la mise à votre disposition des documents suivants :

- Une pièce d’identité en cours de validité,

- Un livret de famille et un contrat de mariage ou PACS, ou un jugement de divorce (le cas échéant),

- Les trois dernières fiches de paie,

Quels documents fournir pour changer de banque ?

Deux pièces indispensables doivent être jointes : pièce d’identité officielle en cours de validité (DNI, passeport, titre de séjour) et un justificatif de domicile récent, datant généralement de moins de 3 mois (règlement fiscal, facture d’eau, de gaz ou d’électricité, attestation de sécurité, récépissé de… .

Quels sont les frais de changement de banque ? Changer de banque est gratuit, il n’y a pas de frais bancaires. Bon à savoir : le mandat peut également être signé après l’ouverture du compte, depuis votre espace client. Il est donc possible de changer d’avis si le client n’a pas signé le mandat en remplissant le formulaire.

Comment transférer les comptes d’une banque à une autre ?

Ouvrez un compte dans votre nouvelle banque. Demandez s’il propose un « service d’aide à la mobilité bancaire ». Elle s’occupera de la plupart des formalités administratives. Envoyez vos nouveaux Relevés d’Identité Bancaire (RIB) à tous les organismes ou entreprises (électricité, téléphone, impôts, etc.)

Quels sont les livrets qui ne sont pas transférables entre établissements bancaires ?

Livret A, LDD, LEP Le livret A est incessible. De plus, il est interdit d’avoir plusieurs livrets A. En cas de changement de banque, il est nécessaire de clôturer son livret puis d’en ouvrir un nouveau.

Comment transférer un compte d’une banque à une autre banque ?

Il vous suffit de remettre à votre nouvel établissement un RIB de votre ancien compte et de signer un mandat de mobilité bancaire pour bénéficier du service. Cependant, vous êtes libre de ne pas l’utiliser.