Rachat de credit immobilier taux

0Enfin, le prêt le moins cher est celui de Fortuneo avec un TAEG de 1,59%. Concernant le plafond, l’offre ING Direct est la plus flexible avec un prêt maximum de 1 500 000 €.

Quel taux espérer sur 25 ans ?

| Nombre d’années | 7 ans | 25 ans |

|---|---|---|

| Taux bas | 1,0 % | 1,55 % |

| Tarif intermédiaire | 1,55 % | 2,09 % |

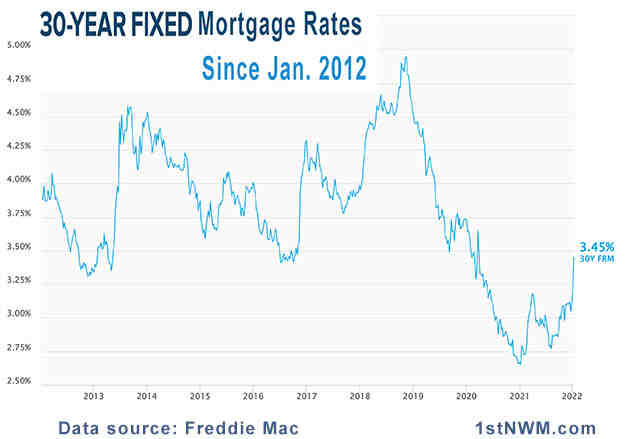

Quel est le taux hypothécaire moyen aujourd’hui ? Le taux moyen du marché est d’environ 1,80 %. Vous n’avez pas payé plus de 100 000 â¬. A voir aussi : Quelle banque rachat de credit.

Quel salaire pour emprunter 200 000 euros sur 25 ans ?

Pour emprunter 200 000 € sur 25 ans, vous devez toucher un revenu minimum de 2 520 €. Désormais, votre capacité d’emprunt est de 200 876 €. Ceci pourrez vous intéresser : Rachat de credit au credit agricole.

Quel apport pour emprunter 200000 ?

En général, les établissements de crédit doivent être en mesure de couvrir au moins 10 % du montant du prêt. Ainsi, pour un prêt de 200 000 euros, l’apport doit représenter au moins 20 000 â¬.

Quel salaire pour emprunter 230 000 euros sur 25 ans ?

Votre capacité d’emprunt n’est pas la même qu’un prêt sur 10 ans ou plus de 25 ! Si vous souhaitez faire un prêt de 230 000 € sur 10 ans, il vous faudra trouver plus de 5 500 € net, 3 700 € pour un prêt de plus de 15 ans, 2 700 € pour un prêt de plus de 20 et 2 200 â ¬ pour un prêt de plus de 25 ans.

Est-ce que ma banque peut racheter mes crédits ?

Votre banque peut vous offrir une chance de refinancer votre prêt actuel, mais des agences extérieures proposent souvent une offre de refinancement compétitive. Sur le même sujet : Pourquoi se marier en séparation de bien ?. Pour trouver la banque qui propose le meilleur prix de prêt, il faut donc comparer les taux.

Qui peut rembourser mon prêt ? Vous pouvez vous faire rembourser votre prêt par une nouvelle institution financière (banque ou société financière), différente du prêteur initial. Vous devrez signer un nouveau contrat de prêt. En général, vous devrez payer les frais suivants : Frais de remboursement anticipé (pénalités) pour le premier prêt.

Quelles sont les banques qui font des rachats de crédit ?

Les banques traditionnelles La plupart des banques généralistes françaises proposent des facilités de crédit. Crédit Agricole, Banque Postale, Crédit Mutuel, Banque Populaire, Caisse d’Epargne, CIC, LCL, Société Générale et Crédit Foncier ont des frais de regroupement de crédits.

Quel organisme choisir pour un rachat de crédit ?

Les anciens établissements bancaires de rachat de crédit sont :

- Filiale BNP : Sygma via BNP Paris Personal Finance (anciennement Sygma Banque) ;

- Filiale Crédit Agricole : Crédit Lift ;

- Filiale de Société Générale : CGI ;

- My Money Bank (anciennement GE Money Bank ;

- Filiale du Crédit Mutuel Arkea : CFCAL ;

Comment demander un rachat de crédit à sa banque ?

Comment se fait une demande de rachat de crédit ? Après avoir choisi l’établissement bancaire de son choix, l’emprunteur peut envoyer sa demande de crédit en ligne ou par voie postale. Après réception, chaque créancier évalue la possibilité d’un projet de rachat à crédit.

Comment demander un rachat de crédit à sa banque ?

Comment se fait une demande de rachat de crédit ? Après avoir choisi l’établissement bancaire de son choix, l’emprunteur peut envoyer sa demande de crédit en ligne ou par voie postale. Après réception, chaque créancier évalue la possibilité d’un projet de rachat à crédit.

Quelles sont les banques qui font des rachats de crédit ?

La plupart des banques généralistes françaises proposent des facilités de crédit. Crédit Agricole, Banque Postale, Crédit Mutuel, Banque Populaire, Caisse d’Epargne, CIC, LCL, Société Générale et Crédit Foncier ont des frais de regroupement de crédits.

Qui a le droit à un rachat de crédit ?

Le prix du crédit s’adresse à toute personne qui a au moins deux dettes (crédit, arriérés d’impôts ou découvert) et souhaite les cumuler pour réduire ses mensualités, mais pas seulement. En effet, les raisons d’acheter des obligations sont nombreuses.

Quelles sont les conditions pour un rachat de crédit ?

Le montant du prêt doit être lié à au moins 1 prêt (personnel, automobile, immobilier, renouvelable, …) durant la période de remboursement. En revanche, les dettes de jeu et les dettes professionnelles ne sont pas prises en compte.

Comment fonctionne un rachat de crédit ?

Cette méthode consiste à organiser tout ou partie de vos informations en une seule. Ce processus, que l’on peut également qualifier de rachat de crédit, consiste à réorganiser ses dettes en réorganisant tout ou partie de ses crédits (prêt immobilier, crédit à la consommation, prêt particulier, expert…) pour en faire une partie.

Comment être sûr d’obtenir un rachat de crédit ?

4 conseils pour obtenir un prêt facilement

- Développer un profil professionnel stable Les banques privilégieront les clients au profil stable. …

- Montrez que vous gérez bien votre budget. …

- 3. Non immatriculé à la Banque de France. …

- Faire jouer la concurrence entre les organismes d’allègement de la dette.

Où demander rachat de crédit ?

Une demande d’abandon de prêt peut être faite par tout type de profil d’emprunteur. La demande de prêt est à adresser au prêteur de votre choix par voie postale ou directement en ligne. C’est simple et rapide. Cependant, la poursuite de la consolidation du prêt dépend d’une série de conditions.

Qui pouvez-vous contacter pour le règlement de vos dettes ? Les agences de recouvrement de crédit peuvent être des banques ou s’occuper du crédit à la consommation. Ce sont en premier lieu les subventions des grandes banques nationales (BNP Paribas, Banque Postale…).

Quel banque choisir en 2022 ?

Classement des Meilleures Banques en 2022 :

- Monabanq ? (meilleure banque en ligne)

- Banque Boursorama

- Bonjour banque.

- Orange Bank.

- N26.

- Ma banque française.

- BforBank.

- Société Générale ? (meilleure banque traditionnelle)

Quelle est la meilleure banque traditionnelle en 2022 ? BNP Paribas : meilleure banque traditionnelle cette année 2022.

Quelle est la banque la plus avantageuse ?

Selon le classement des meilleures banques de 2021 au troisième trimestre réalisé par l’Institut Posternak/Ifop et publié en septembre 2021, le Crédit Mutuel occupe toujours la première place.

Quelle est la banque la plus sûre en France ?

Selon Global Finance, l’établissement bancaire le plus sûr en France est BNP Paribas. C’est la première grande banque traditionnelle en termes d’activité et de nombre d’employés. Son bénéfice est aussi le plus élevé de France.

Quelle est la banque numéro 1 en France ?

BNP Paribas reste en tête de liste pour ses performances et sa rentabilité. Le chiffre d’affaires du groupe de 8,173 milliards d’euros confirme son leadership !

Quelle est la banque la plus sûre en France ?

Selon Global Finance, l’établissement bancaire le plus sûr en France est BNP Paribas. C’est la première grande banque traditionnelle en termes d’activité et de nombre d’employés. Son bénéfice est aussi le plus élevé de France.

Quelles sont les banques en danger ?

Parmi les banques où les plaintes des clients sont nombreuses, on peut citer : Caisse d’Epargne responsable de 16,2% des plaintes. Crédit Agricole, à l’origine de 13,8% des réclamations. BNB Paribas responsable de 11% des plaintes.

Quelles sont les banques françaises les plus fiables ?

Dans le classement Global Finance des banques françaises les plus sûres au monde en 2021, on retrouve BNP Paribas en tête, suivi du Crédit Agricole et de la Société Générale. Ce classement des meilleures banques est paru dans le numéro de novembre 2021 du magazine Global Finance.

Est-il intéressant de renégocier son prêt immobilier ?

La renégociation du prêt au sein de votre banque peut s’avérer plus facile car elle vous évite d’entamer les démarches administratives si le prêt est racheté par un autre établissement. Il permet également de ne pas payer les frais de compensation émis par toutes les banques pendant la période de remboursement.

Il est temps de renégocier votre hypothèque? A quand votre renégociation de crédit ? A tout moment mais surtout pendant la première moitié de la durée de vie de votre prêt immobilier. En effet, plus vous payez longtemps vos mensualités, plus le taux d’intérêt sera bas. Une fois que vous pourrez renégocier, vos économies monteront en flèche.

Quel taux pour renégocier un prêt immobilier ?

Règle : de 0,7 à 1 point d’écart Pour que la nouvelle négociation de crédit soit agréable, il est important que le taux du prêt soit de 0,7 % à 1 % inférieur à votre taux initial. Autre point important : le montant du solde doit être supérieur à 70 000 â¬.

Quelle différence de taux pour renégocier ?

la différence entre le taux actuel et le nouveau taux doit être d’au moins 0,7 point voire 1 point (par exemple, de 2,5% à 1,8%) le nombre de frais doit également être tiré au hasard de sa mise en œuvre (frais de dossier, assurance, etc. ).

Comment calculer une Renegociation de prêt immobilier ?

Un autre facteur distinctif est la différence de taux d’intérêt entre votre prêt actuel et celui proposé dans les situations de renégociation. Il est généralement recommandé d’obtenir un écart d’un point (1%), par exemple un taux de remboursement de prêt de 1,5% au lieu de 2,5% sur votre prêt en cours.

Quel taux en juillet 2022 ?

En juillet, la part des prêts entre 20 et 25 ans atteignait 64,9 %. Le taux moyen des ventes immobilières s’établit à 1,68% en juillet 2022 et affiche donc une nouvelle hausse.

Quel est le taux d’usure en juillet 2022 ? Dans la question, le taux flottant, c’est-à-dire le taux d’intérêt légal maximum que les établissements de crédit sont autorisés à utiliser. Il est fixé à partir du 1er juillet 2022 à 2,57% pour les prêts de 20 ans et plus.

Quel taux prêt immobilier 2022 ?

Le taux provisoire de la banque pour les prêts de juillet 2022 est de 1,64% à partir de la mi-juillet. Comme vous pouvez le voir, cela augmente considérablement tout le temps. Environ 50 points de base sur 15 et 20 ans et 46 points de base sur 25 ans en 6 mois.

Quel taux immobilier juin 2022 ?

Taux immobiliers de juin 2022 observés globalement La plus faible hausse est observée pour les fonds 12 ans à 0,01%, suivis du terme 25 ans à 0,06% et du terme 7 ans à 0,08% . Au regard de ces valeurs communes, aucun site ne se démarque réellement des autres.