Qui est Ymanci ?

0Quels sont les deux fonctions du taux d’intérêt ?

Les taux d’intérêt sont des variables importantes pour l’économie, car ils influencent directement les deux principaux postes de la demande : la consommation et l’investissement, ainsi que plus indirectement le taux de change et le commerce extérieur. Ceci pourrez vous intéresser : Quel salaire pour emprunter 26000 euros ?.

Comment fonctionnent les taux d’intérêt? Il s’exprime en proportion du montant prêté : c’est ce pourcentage qu’on appelle le taux d’intérêt, ou le coût de l’argent. Ainsi, un client obtenant un prêt de 100 euros sur un an au 1er janvier avec un taux d’intérêt de 5% devra rembourser 105 euros à son banquier au 31 décembre.

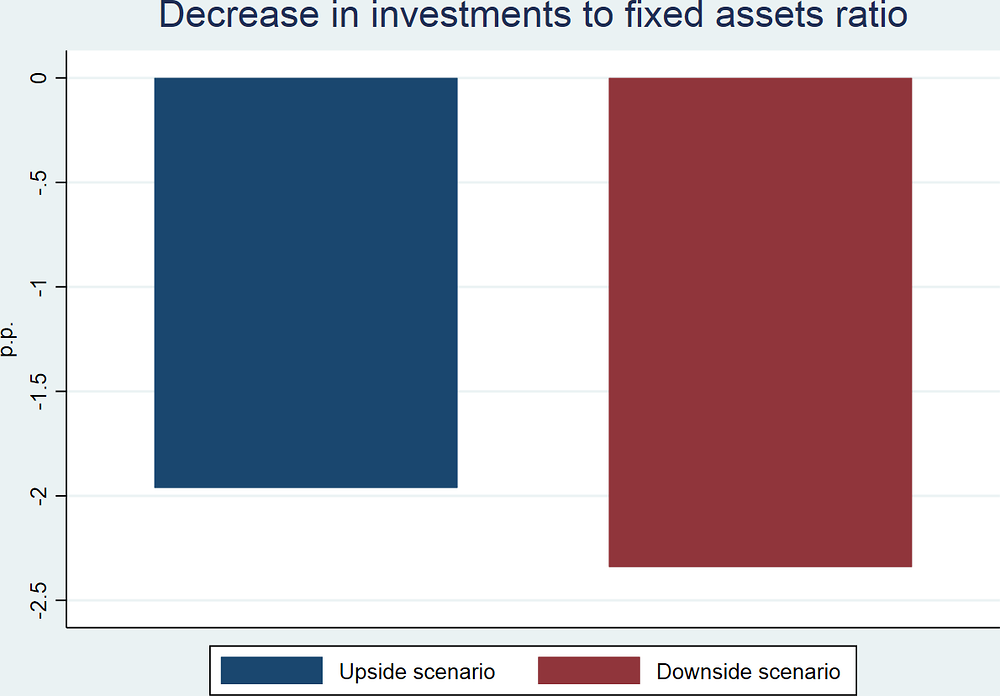

Quels sont les deux déterminants de la hausse du taux d’intérêt ?

Le premier est la hausse des taux d’intérêt à long terme aux États-Unis suite au resserrement de la politique monétaire de la Fed. Sur le même sujet : Qui est derrière Sofinco ?. Le deuxième facteur provient des tensions politiques en France, en Italie ou en Espagne, qui ont généré une perception plus élevée du risque politique et du risque souverain.

Quels sont les déterminants du taux d’intérêt ?

Les anticipations d’inflation sont l’un des principaux déterminants des taux d’intérêt. En général, les épargnants exigent un réel retour sur leurs investissements. Par conséquent, les changements dans les prévisions d’inflation future se reflètent dans le niveau actuel des prix des actifs.

Quel est le taux d’intérêt ?

| 7 ans | 0,45 % | 1,00 % |

|---|---|---|

| 10 années | 0,55 % | 1,15 % |

| 15 ans | 0,80 % | 1,30% |

| 20 ans | 0,90 % | 1,45 % |

| 25 ans | 1,15 % | 1,60 % |

Quels sont les deux visages du taux d’intérêt ?

La mesure du rendement et du coût Le taux d’intérêt mesure la rentabilité pour le prêteur et le coût pour l’emprunteur. Ceci pourrez vous intéresser : Comment faire un rachat de crédit immobilier.

Quels sont les différents taux d’intérêt ?

Les différents types de tarifs

- Le taux fixe. Le taux fixe est le taux défini entre vous et votre banquier, qui s’appliquera sur toute la durée du prêt. …

- Le taux révisable (ou taux variable)…

- Le TEG (taux effectif global)…

- Le taux d’usure. …

- Le taux nominal. …

- Le taux réel.

Qu’est-ce qu’un bon taux d’intérêt ?

Un taux d’intérêt est un nombre exprimé en pourcentage, qui est payé par une personne, un Etat ou une entreprise ayant emprunté de l’argent, à l’organisme qui lui a prêté cet argent. C’est en quelque sorte une rémunération ou une contrepartie du risque engendré par le prêteur.

Quels sont les différents taux d’intérêt ?

Les différents taux d’intérêt

- Taux actuariel. Pour un placement, le rendement à l’échéance est le vrai rendement. …

- Taux d’argent sans risque. …

- Taux de base bancaire. …

- Taux de débit. …

- Taux directeur. …

- Taux effectif global. …

- Taux facial. …

- Taux fixe.

Quels sont les types d’intérêt ?

Il existe essentiellement 3 types de taux d’intérêt : les prêts à taux fixe, les prêts à taux variable et les prêts à taux mixtes.

Qu’est-ce qu’un bon taux d’intérêt ?

Un taux d’intérêt est un nombre exprimé en pourcentage, qui est payé par une personne, un Etat ou une entreprise ayant emprunté de l’argent, à l’organisme qui lui a prêté cet argent. C’est en quelque sorte une rémunération ou une contrepartie du risque engendré par le prêteur.

Quelle différence de taux pour Renegocier ?

La règle : de 0,7 à 1 point d’écart Pour que la renégociation de crédit soit intéressante, il est important que le taux du prêt soit de 0,7 % à 1 % inférieur à votre taux initial. Autre point important : le montant du capital restant dû doit être supérieur à 70 000 €.

Comment bien renégocier son crédit immobilier avec sa banque ? Il est financièrement plus intéressant de renégocier un crédit immobilier dans le premier tiers de son remboursement, car la part des intérêts est alors plus importante au sein de votre mensualité. Pour optimiser sa renégociation, il est également pertinent de l’utiliser en période de taux bas.

Quand Est-il intéressant de renégocier son prêt immobilier ?

Quand vaut-il la peine de renégocier son crédit immobilier ? A tout moment mais surtout pendant la première moitié de la vie de votre prêt immobilier. En effet, au fur et à mesure que vous payez vos mensualités, la part des intérêts diminuera. Plus tôt vous renégocierez, plus vos économies seront élevées.

Quand Faut-il renégocier son prêt ?

Par conséquent, il est plus avantageux de renégocier son prêt immobilier dans les toutes premières années du contrat – ou du moins au premier semestre – qu’en fin de prêt.

Est-ce le bon moment pour Renegocier son prêt immobilier ?

Renégocier son crédit immobilier : c’est le bon moment Début 2021, les taux des crédits immobiliers sont à un niveau historiquement bas. Les prêts se négocient en moyenne à 1,10 % sur 20 ans. Pour les meilleurs dossiers, les prêts sont conclus même en dessous de 1 %.

Quel taux bancaire en ce moment ?

| 7 ans | 0,45 % | 1,00 % |

|---|---|---|

| 10 années | 0,55 % | 1,15 % |

| 15 ans | 0,80 % | 1,30% |

| 20 ans | 0,90 % | 1,45 % |

| 25 ans | 1,15 % | 1,60 % |

Quels sont les taux immobilier actuellement ?

- 1,55% 1 000 € 6 600 € 2 340 € Simulation en ligne. …

- 1.57% 800 € 8 400 € 2 340 € Simulation en ligne. …

- 1.58% 150 € 6 900 € 2 340 € Simulation en ligne. …

- 1,58% 1 500 € 6 900 € 2 340 € Simulation en ligne. …

- 1.59% 0 € 7 800 € 2 340 € …

- 1,61% 1 500 € 8 459 € 2 340 € …

- 1,64% 1 000 € 7 500 € 2 340 € …

- 1.64% 300 € 7 380 € 2 340 €

Quelle est la banque la moins chère pour un prêt immobilier ?

Au final, le crédit immobilier le moins cher est celui de Fortuneo avec un TAEG de 1,59%. En termes de plafond, l’offre ING Direct est la plus flexible avec un prêt maximum de 1 500 000 €.

Quelles sont les frais de renégocier un prêt immobilier ?

Les frais de renégociation d’un crédit immobilier En moyenne, les frais sont de 1 162 â’¬ pour le réaménagement d’un prêt dont l’encours est de 100 000 â’¬, 1 926 â’¬ pour 200 000 â’¬ et 3 291 â’¬ pour 400 000 â’ ‚¬.

Quel taux Renegocier son prêt immobilier ?

La règle : de 0,7 à 1 point d’écart Pour que la renégociation de crédit soit intéressante, il est important que le taux du prêt soit de 0,7 % à 1 % inférieur à votre taux initial. Autre point important : le montant du capital restant dû doit être supérieur à 70 000 €.

Comment faire baisser le taux d’intérêt d’un prêt ?

Résumé

- Montrez à votre banquier que vous savez économiser.

- Constituez-vous un apport personnel pour obtenir un meilleur taux.

- Mettez vos comptes en ordre.

- Négociez les frais supplémentaires de votre hypothèque.

- Faire jouer la solidarité familiale.

- Envisagez plusieurs scénarios.

Comment calculer la mensualité d’un prêt ?

Mensualité = [capital × (taux/12)]/[1 – (1 + (taux/12) – (12 × nombre d’années de remboursement))] Une mensualité d’emprunt est une somme versée périodiquement. c’est-à-dire tous les mois, et ne doit pas dépasser le taux d’endettement du demandeur de prêt.

Comment calculer le montant pouvant être emprunté ? La capacité d’emprunt est calculée en fonction de deux variables principales liées à la situation financière de l’emprunteur : le taux d’endettement et le reste à vivre (RAV) du ménage emprunteur. Le taux d’endettement en France est fixé à un seuil légal de 33% des revenus.

Comment se calcule le coût d’un crédit ?

Le coût global de votre prêt est égal à la différence entre le total des mensualités (plus les frais fixes) et le montant du prêt.

Comment sont calculer les mensualités d’un prêt ?

2.2 – Comment se compose une mensualité ?

- Montant des intérêts : 10% x 1 000 € = 100 €

- Capital remboursé : 500 € – 100 € = 400 €

- Capital restant à rembourser : 1 000 € – 400 € = 600 €

Comment calculer le coût d’un crédit avec le TAEG ?

Le calcul du Taux Annuel Effectif Annuel (TAEG) est le suivant : [(montant total à rembourser – montant du prêt) / Montant du prêt] × Nombre total de mensualités.

Quelle mensualité pour 150 000 euros ?

150 000 / 120 = 1 250 € de mensualité. En tenant compte du critère du taux d’endettement, vous devez donc percevoir au moins un salaire de : 1 250 x 3,3 = 4 162 €. Ce n’est pas forcément donné à tout le monde ! En France, la durée moyenne d’un prêt est de 18 ans et 6 mois, disons donc 18 ans (216 mois).

Quel salaire pour emprunter 150 000 euros sur 20 ans ?

De quel salaire avez-vous besoin pour emprunter 150 000 € ? Cela varie en fonction de la durée du prêt. Pour un prêt de 150 000 € sur 10 ans, vous devrez gagner plus de 3 600 € net, 2 400 € pour un prêt sur 15 ans, 1 800 € pour un prêt sur 20 ans et 1 400 € ‚¬ pour un prêt sur 25 ans.

Quel salaire pour emprunter 150 000 euros sur 25 ans ?

| Durée | Paiement mensuel maximum* | Salaire minimum |

|---|---|---|

| 15 ans (180 mois) | 833 € | 2380 € |

| 20 ans (240 mois) | 625 € | 1785 € |

| 25 ans (300 mois) | 500 € | 1428 € |

| 30 ans (360 mois) | 416 € | 1188 € |

Pourquoi racheter son crédit ?

Vous avez plusieurs dettes ? Le rachat de crédits peut vous aider quels que soient vos objectifs : alléger vos dépenses, obtenir un complément de trésorerie ou réduire votre taux d’endettement. Cette opération vous permet de regrouper toutes vos dettes en un seul prêt avec des mensualités réduites.

Pourquoi faire une simulation de rachat de crédit ? La simulation de rachat de crédit est une première étape importante pour la renégociation de vos crédits ou prêts en cours. Il vous permet de connaître toutes les conditions de prêt.

Quels sont les avantages du regroupement de crédits ?

Le regroupement de crédits a un avantage indéniable : une mensualité plus faible grâce à une durée de remboursement plus longue. Il est ainsi possible de regrouper des crédits de différentes natures, crédit à la consommation et/ou immobilier afin d’équilibrer votre budget.

Est-ce intéressant de racheter un crédit ?

Le rachat de crédit renouvelable est avantageux pour réaliser une économie d’argent significative sur le coût total des crédits renouvelables restant à rembourser. La raison est simple. Le taux d’intérêt d’un crédit renouvelable est variable. En d’autres termes, il peut augmenter ou diminuer avec le temps.

Quels sont les avantages et les inconvénients de contracter un emprunt ?

Les avantages et les inconvénients du crédit

- plus le montant emprunté est important, plus le coût du financement est élevé ;

- plus la durée de remboursement est longue, plus le coût est élevé ;

- plus le profil de risque de l’emprunteur est bas, plus le taux ou le coût est bas ;

Quand Faut-il faire un rachat de crédit ?

Nous vous conseillons de racheter votre prêt immobilier pendant le premier tiers de la durée du prêt. Par exemple avant le 6ème anniversaire du contrat pour un crédit sur 18 ans. Pourquoi ? Car c’est durant cette période que vous réaliserez le plus d’économies sur le coût total du financement.

Pourquoi racheter son prêt ?

Racheter un prêt à un taux plus avantageux vous permet de réduire cette durée sans augmenter votre mensualité. Sur cet aspect, plus votre rachat intervient tôt dans votre remboursement, plus son effet est bénéfique sur le coût des intérêts.

Qui peut bénéficier d’un rachat de crédit ?

Le rachat de crédit s’adresse à toute personne ayant au moins deux dettes (crédit, retard d’impôt ou découvert) et souhaitant les regrouper pour réduire ses mensualités, mais pas seulement. En effet, les raisons de rachat de crédits sont multiples.

Est-ce intéressant de racheter un crédit ?

Le rachat de crédit renouvelable est avantageux pour réaliser une économie d’argent significative sur le coût total des crédits renouvelables restant à rembourser. La raison est simple. Le taux d’intérêt d’un crédit renouvelable est variable. En d’autres termes, il peut augmenter ou diminuer avec le temps.

Quel est le taux d’intérêt pour un rachat de crédit ?

| Types de crédits échangés | Taux* |

|---|---|

| Prêt immobilier (taux moyen) | 1,07 % |

| Rachat de crédits immobiliers | 1,75 % |

| Rachat de crédits à la consommation | 1,97 % |

Quels sont les avantages de rachat de crédit ?

Les avantages du rachat de crédits

- Baisser le montant des mensualités. …

- Baisser le taux d’endettement. …

- Inclure l’argent comptant. …

- Consolidez toutes vos dettes. …

- Avoir une seule mensualité…

- Un coût du crédit plus élevé…

- Pénalités de remboursement anticipé à prévoir. …

- Appelez un courtier.

Quels sont les différents taux d’intérêt ?

Les différents types de tarifs

- Le taux fixe. Le taux fixe est le taux défini entre vous et votre banquier, qui s’appliquera sur toute la durée du prêt. …

- Le taux révisable (ou taux variable)…

- Le TEG (taux effectif global)…

- Le taux d’usure. …

- Le taux nominal. …

- Le taux réel.

Quels sont les types d’intérêt? Il existe essentiellement 3 types de taux d’intérêt : les prêts à taux fixe, les prêts à taux variable et les prêts à taux mixtes.

Qu’est-ce qu’un bon taux d’intérêt ?

Un taux d’intérêt est un nombre exprimé en pourcentage, qui est payé par une personne, un Etat ou une entreprise ayant emprunté de l’argent, à l’organisme qui lui a prêté cet argent. C’est en quelque sorte une rémunération ou une contrepartie du risque engendré par le prêteur.

Quel est un bon taux d’intérêt ?

| 7 ans | 0,45 % | 1,00 % |

|---|---|---|

| 10 années | 0,55 % | 1,15 % |

| 15 ans | 0,80 % | 1,30% |

| 20 ans | 0,90 % | 1,45 % |

| 25 ans | 1,15 % | 1,60 % |

Qu’est-ce que le taux d’intérêt créditeur ?

Somme d’argent reçue par un particulier qui a prêté de l’argent à un emprunteur, sur une certaine période, dont le montant correspond à un pourcentage de la somme ainsi prêtée.

Quels sont les taux d’intérêts ?

| 7 ans | 0,45 % | 1,00 % |

|---|---|---|

| 10 années | 0,55 % | 1,15 % |

| 15 ans | 0,80 % | 1,30% |

| 20 ans | 0,90 % | 1,45 % |

| 25 ans | 1,15 % | 1,60 % |

Quels sont les taux immobilier 2022 ?

Taux immobiliers mars 2022 Nos meilleurs taux immobiliers* en mars 2022 sont les suivants : 0,40% sur 7 ans, 0,60% sur 10 ans, 0,80% sur 15 ans, 0,95% sur 20 ans et 1,05% sur 25 ans.

Quelle est la différence entre le taux nominal et le taux effectif ?

Le taux d’intérêt nominal ne tient pas compte des frais annexes, contrairement au taux annuel effectif global.

Quelle est la différence entre le taux nominal et le taux effectif global ?

Le TEG et le TAEG exprimés en % reflètent le coût total du crédit, il comprend : Les intérêts du prêt, tous les frais (dossier…) et le coût de l’assurance si elle est obligatoire (comme pour les crédits immobiliers). Le taux débiteur (ou taux nominal) sert uniquement à calculer les intérêts du prêt.

Quelle est la différence entre le taux d’intérêt nominal et le taux d’intérêt réel ?

Le taux d’intérêt réel est équivalent à la différence entre le taux d’intérêt nominal et le taux d’inflation constaté pour une période de référence. Son niveau dépend donc de l’évolution des prix pendant la durée de l’investissement ou du prêt.

Quelle est la différence entre le taux d’intérêt nominal et réel ?

Le taux d’intérêt réel est équivalent à la différence entre le taux d’intérêt nominal et le taux d’inflation constaté pour une période de référence. Son niveau dépend donc de l’évolution des prix pendant la durée de l’investissement ou du prêt.

Quelle est la différence entre le taux nominal et le taux effectif ? Le taux d’intérêt nominal ne tient pas compte des frais annexes, contrairement au taux annuel effectif global.

Quelle est la différence entre le taux d’intérêt nominal et le taux d’intérêt réel d’un placement ou d’un emprunt et pourquoi Est-elle importante ?

Le taux d’intérêt réel est une fonction du taux nominal et du taux d’inflation. Par exemple, au début des années 1980, dans ce qui est aujourd’hui la zone euro, l’inflation était élevée même si le taux d’intérêt nominal moyen était élevé. En conséquence, le taux d’intérêt réel moyen était faible.

Quelle est la différence entre taux d’intérêt nominal et taux d’intérêt réel ?

Quant au taux d’intérêt réel, il s’agit du taux nominal corrigé du taux d’inflation sur une période donnée. Il permet de connaître le coût réel pour l’emprunteur. En période de forte inflation, les taux d’intérêt réels peuvent être négatifs, ce qui incite alors à emprunter.

Quelle est la différence entre le taux nominal et le taux actuariel d’une obligation ?

pour un emprunt obligataire, quelle est la différence entre un taux nominal et un taux actuariel ? à quoi sert chacun d’eux ? Le taux nominal est le taux calculé sur la valeur nominale (généralement 100) de l’obligation. Le taux actuariel correspond au taux effectivement perçu sur le montant que vous investissez.

Quelle est la différence entre taux d’intérêt nominal et taux d’intérêt réel ?

Quant au taux d’intérêt réel, il s’agit du taux nominal corrigé du taux d’inflation sur une période donnée. Il permet de connaître le coût réel pour l’emprunteur. En période de forte inflation, les taux d’intérêt réels peuvent être négatifs, ce qui incite alors à emprunter.

Quelle est la différence entre TEG et TAEG ?

Le « taux annuel effectif global » (TAEG), anciennement « taux effectif global » (TEG), représente le coût total du crédit pour le consommateur. Il est exprimé en pourcentage annuel du montant total du crédit. C’est le montant que vous devrez payer en plus du montant effectivement emprunté.