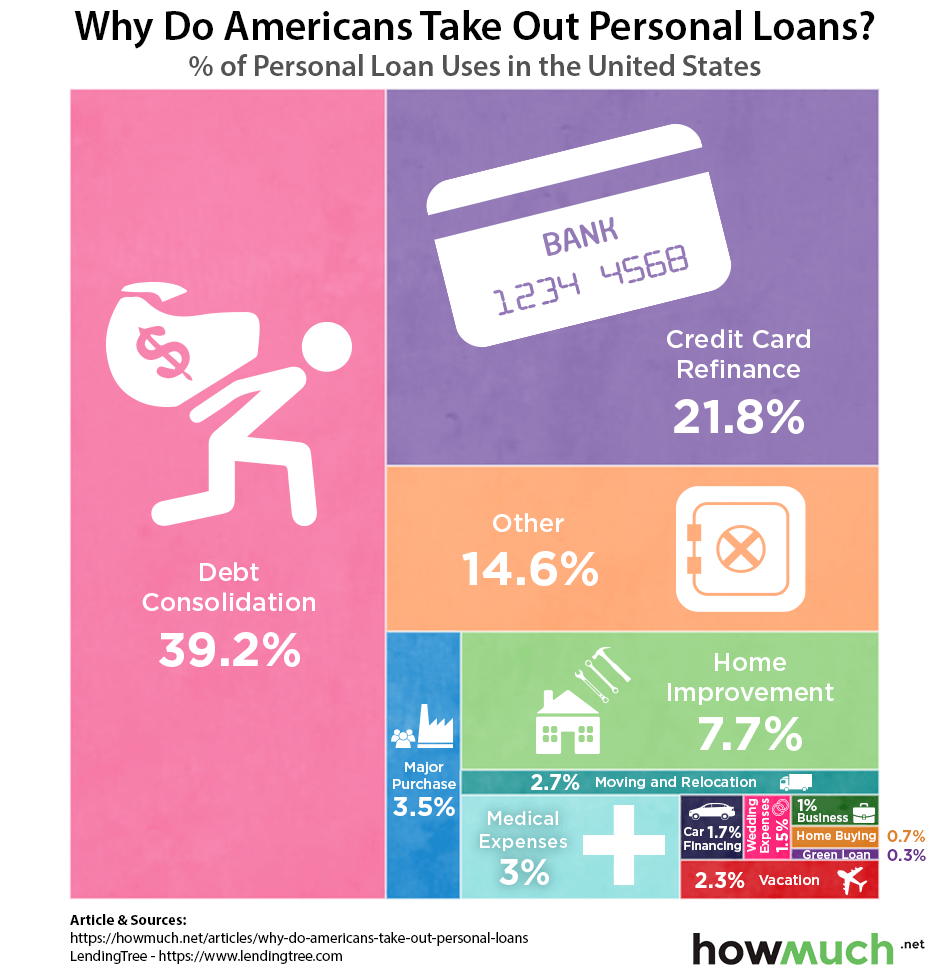

Pourquoi les gens recourent au crédit ?

0D’une part, s’il est bien géré, il peut soutenir l’entreprise et favoriser la croissance. D’un autre côté, s’il est mal géré, il peut mettre votre entreprise en danger, voire la ruiner, et même vous affecter personnellement.

Comment une banque accorde un crédit ?

La banque doit évaluer votre solvabilité, votre situation financière doit être compatible avec le montant emprunté. Une fois que vous empruntez, vous vous engagez à rembourser ce crédit en plusieurs mensualités sur une durée déterminée au moment de l’adhésion. Voir l’article : Quel est le meilleur organisme pour un rachat de crédit ?.

Qui décide de l’octroi d’un prêt ? La conclusion d’un accord de principe est à l’initiative de la banque, mais doit tenir compte de l’avis du cautionnement et de la compagnie d’assurance. Le courtier hypothécaire peut vous aider à optimiser votre dossier afin d’en arriver à une entente de principe.

Comment savoir si un crédit est accepté ?

Le pourcentage maximal du ratio dette/PIB n’est pas fixé par la loi, mais les banques conviennent généralement que le seuil à ne pas dépasser est de 33 % du revenu disponible. Lire aussi : Quel salaire pour emprunter 30.000 euros ?. Si le résultat que vous obtenez est supérieur à 33 %, votre demande de crédit auto pourra être refusée.

Comment les banques verifient les documents ?

La banque vérifie votre identité, votre lieu de résidence, vos revenus, vos avis d’imposition et les éventuels dossiers de la Banque de France pour déterminer si vous êtes éligible au crédit demandé.

Quelle est la banque qui prête le plus facilement ?

Parmi les établissements qui accordent facilement des crédits immobiliers, vous trouverez : Des banques nationales généralistes telles que CIC, Banque Postale, BNP Paribas, LCL… Des banques mutualistes ou coopératives telles que Crédit Mutuel, Caisse d’Épargne, Banque Populaire… .

Comment la banque accorde un crédit immobilier ?

Pour une banque, accorder un crédit immobilier implique une évaluation des risques en amont. Elle a besoin d’être rassurée sur votre capacité de payer. Ceci pourrez vous intéresser : Quel est l’importance du crédit ?. Plus votre situation est stable, plus elle vous fera confiance et plus vous avez de chances d’obtenir votre crédit.

Comment est accordé un prêt immobilier ?

Le contrat de financement immobilier est essentiellement un document remis par la banque lors d’un projet de financement immobilier. Il détermine seul sa volonté de poursuivre la démarche engagée auprès de vous dans le cadre de votre demande de crédit.

Qui valide un dossier de prêt immobilier ?

Validation du prêt par la banque : elle étudie votre demande de crédit immobilier, votre apport propre, votre endettement, etc. Elle évalue le risque de votre dossier. Si le prêt est risqué, il faudra plus de temps pour une réponse à la demande.

Comment la banque accorde un crédit ?

Pour accorder un crédit, presque toutes les banques demandent aux emprunteurs une épargne résiduelle. « Habituellement ce montant représente six mensualités et sans cela c’est plus difficile d’obtenir le prêt », précise Sandrine Allonier.

Comment avoir un crédit accepté ?

Pour accepter le crédit, la situation de l’emprunteur doit être conforme aux critères exigés par les organismes de crédit et les banques. Par exemple, vous devez avoir une capacité d’emprunt suffisante, disposer d’un revenu fixe et surtout avoir un contrat de travail à long terme.

Comment se passe l’acceptation d’une demande de crédit ?

Pour être accepté, un dossier doit à la fois remplir les conditions d’acceptation du crédit et obtenir un bon score. Pour calculer le score, les bureaux de crédit attribuent des points en fonction des réponses au questionnaire de crédit.

C’est quoi le micro finance ?

Selon ce règlement, les IMF sont « des entités reconnues qui n’ont pas le statut de banque ou d’établissement financier, et qui effectuent des opérations de crédit et/ou de collecte d’épargne de façon régulière et offrent des services financiers spécifiques aux populations qui évoluent le plus ». partie en marge du circuit…

Quel est le principe du microcrédit ? Le principe du microcrédit tel que développé par M. Yunus est d’accorder des prêts de très petits montants à des personnes qui n’auraient jamais eu accès aux circuits bancaires traditionnels. La banque n’exige pas d’acompte pour les prêts, mais l’emprunteur doit faire partie d’un groupe de cinq.

Comment fonctionnent les institutions de micro finance ?

Une institution de microfinance (IMF) accorde des microcrédits et propose même parfois des solutions d’épargne… Cela peut être :

- une association (souvent une ONG),

- une mutuelle ou une coopérative,

- une entreprise commerciale (bancaire ou non bancaire comme les NBFC, les entreprises financières non bancaires).

Comment fonctionne un micro crédit ?

Un micro-crédit fonctionne exactement comme un prêt normal. Le remboursement est mensuel, bien sûr avec intérêts versés au prêteur. L’intérêt est souvent compris entre 1 et 4,5 % et le remboursement intégral s’effectue sur une période de 6 mois à 4 ans.

Quelle est la différence entre une banque et une institution de microfinance ?

Les banques ont le pouvoir de créer de la monnaie, ce sont des institutions financières monétaires alors que les institutions de microfinance n’ont pas cette licence. Ils ne fonctionnent qu’avec des fonds levés, ce sont des institutions financières non monétaires.

Quelle est la différence entre une banque et une microfinance ?

Les banques ont le pouvoir de créer de la monnaie, ce sont des institutions financières monétaires alors que les institutions de microfinance n’ont pas cette licence. Ils ne fonctionnent qu’avec des fonds levés, ce sont des institutions financières non monétaires.

Comment fonctionne un micro crédit ?

Un micro-crédit fonctionne exactement comme un prêt normal. Le remboursement est mensuel, bien sûr avec intérêts versés au prêteur. L’intérêt est souvent compris entre 1 et 4,5 % et le remboursement intégral s’effectue sur une période de 6 mois à 4 ans.

Quelle est la différence entre une banque et un établissement financier ?

Banques et établissements financiers Au sens strict, les établissements financiers désignent les personnes physiques ou morales, autres que les banques, qui s’engagent à effectuer pour leur propre compte des opérations de crédit, de vente à crédit ou de change.

Quels sont les inconvénients de la carte de crédit ?

Quels sont les inconvénients de la carte de crédit ? Tant que vous remboursez à temps chaque mois, aucun intérêt ne sera facturé. Sinon une carte de crédit coûte cher, le taux peut avoisiner les 12% TAEG.

Quels sont les inconvénients d’une carte de crédit ? Les inconvénients

- une cotisation annuelle selon le type de carte de crédit,

- les éventuels frais de facturation pour les retraits d’espèces,

- acceptation limitée chez certains commerçants (exigence de montant minimum),

- limites de paiement et de retrait,

- l’impossibilité d’effectuer des paiements entre particuliers.

Quels sont les risques des cartes de paiement ?

Fraude à la carte bancaire Si un paiement n’est pas sécurisé en 3D, il est possible de payer avec une carte bancaire volée. Le titulaire de la carte de crédit peut demander une rétrofacturation après une transaction frauduleuse. En tant que e-commerçant, vous avez perdu votre produit et votre argent.

Quels sont les risques du paiement en ligne ?

Les risques des paiements en ligne L’un des plus grands dangers des paiements en ligne est le phishing. C’est une technique utilisée par les pirates pour voler l’identité. Généralement, ces pirates se font passer pour une banque demandant la confirmation des coordonnées bancaires.

Quels sont les avantages et les risques des cartes de paiement ?

| Avantages : | Les inconvénients |

|---|---|

| Évitez de voyager avec de l’argent liquide | Frais de retrait d’espèces éventuels |

| Adoption très large par les commerçants | Acceptation limitée chez certains marchands (minimum requis) |

C’est quoi apport en capital ?

Définition. Les apports en capital sont des actifs (par exemple argent, fonds de commerce, immeuble, etc.) que les associés mettent à la disposition de l’entreprise pour une exploitation en commun. En contrepartie, les apporteurs reçoivent des titres (parts ou actions) soumis aux caprices de l’entreprise.

Quels sont les 3 types de cotisations ? Ce sont l’apport en argent, l’apport en industrie et enfin l’apport en nature.

Qu’est-ce que l’apport en jouissance ?

L’apport en jouissance consiste, pour un associé, à mettre un bien à la disposition d’une entreprise pendant un certain temps tant qu’il reste propriétaire de ce bien. La société a un droit de jouissance sur l’immeuble (l’usus).

Qu’est-ce que l’apport en numéraire ?

Un apport en numéraire correspond par définition au versement d’une somme d’argent. Il est exercé par une personne physique (une personne physique) ou une personne morale (une société). Les apports en numéraire auxquels ont souscrit tous les associés d’une société contribuent à la formation du capital social.

Quels sont les différents types d’apport ?

Quels sont les différents types de contributions possibles ? Il existe trois principaux types de contributions au capital social. Ce sont l’apport en argent, l’apport en industrie et enfin l’apport en nature.

Comment calculer les apports en capital ?

Le capital social d’une entreprise est égal au montant total des apports de biens et d’argent dont les associés ou actionnaires en transfert la jouissance à la société en contrepartie de droits sociaux ‘company).

Comment calculer l’apport d’un associé ?

L’obligation de débloquer une partie de l’apport en numéraire Rappelons qu’il s’agit d’un montant qu’un associé s’engage à investir dans l’entreprise. Le montant doit être déposé sur le compte de l’entreprise. Le dépôt minimum est de 20% au moment de la constitution de la SARL.

Comment calculer le montant du capital ?

Pour calculer les capitaux propres d’une entreprise, il est possible d’utiliser la formule suivante : capitaux propres = actifs de l’entreprise – dettes de l’entreprise. Il est également possible de les calculer différemment en additionnant les composantes des capitaux propres.

Quels sont les produits et services de la microfinance ?

Ces services comprennent les petits prêts, les comptes d’épargne, les produits d’assurance, les envois de fonds et d’autres services financiers de base.

Quelle est la différence entre une banque et une institution de microfinance ? Les banques ont le pouvoir de créer de la monnaie, ce sont des institutions financières monétaires alors que les institutions de microfinance n’ont pas cette licence. Ils ne fonctionnent qu’avec des fonds levés, ce sont des institutions financières non monétaires.

Quelles sont les institutions de microfinance au Sénégal ?

19 Selon les analyses de la Direction de la Microfinance en 2004, les trois IMF qui se sont démarquées par leurs performances en matière d’adhésion et d’encours de crédit et d’épargne sont des institutions mutualistes : CMS, PAMECAS et UMECU.

Quelles sont les différences entre une microfinance et une banque ?

Dans le secteur bancaire, toutes les tâches suivent un modèle bien défini, tandis qu’en microfinance, les tâches ne sont ni standardisées ni spécifiques. Ils peuvent changer d’une relation à l’autre, d’un cadre à l’autre ou d’un contrat de crédit à l’autre.

Quelle est la meilleure banque au Sénégal ?

On peut donc conclure que le groupe bancaire CBAO arrive en tête, consolidant sa position de première banque avec 707 925 milliards de FCFA, soit 13,9% de part de marché. Elle est suivie par la Société Générale au Sénégal (SGSN), qui compte 644,3 milliards d’actifs dans le secteur avec une part de 12,6%.

Quels sont les services non financiers ?

Le secteur des services non financiers comprend des activités économiques telles que les services informatiques, l’immobilier, la recherche et le développement et les services juridiques et comptables.

Quelles sont les principales fonctions des sociétés financières ?

Sociétés financières / Secteur Sociétés financières Toutes les sociétés et quasi-sociétés dont la fonction principale est de fournir des services d’intermédiation financière (banque et assurance) et/ou d’exercer des activités financières accessoires (auxiliaires financiers).

Quels sont les agents non financiers ?

Agents non financiers résidents : groupe composé des ménages, des institutions sans but lucratif au service des ménages (ISBLSM), des sociétés non financières et des administrations publiques.

Pourquoi une entreprise A-t-elle recours à l’emprunt bancaire ?

Une banque est une entreprise dont l’activité principale est le financement de l’économie à travers ses entreprises publiques et privées ; comme toute entreprise, elle s’efforce de minimiser la prise de risque et d’optimiser sa rentabilité.

Pourquoi les PME ont-elles besoin de financement ? L’automatisation de nombreuses tâches commerciales quotidiennes permet aux entrepreneurs de consacrer plus de temps au développement de leur entreprise, comme la recherche de distributeurs ou la création de nouveaux services et produits.

Pourquoi avoir recours au crédit ?

Het consumentenkrediet heeft tot doel u te helpen bij het uitvoeren van belangrijke projecten zoals de financiering van werk, uw studie of grote evenementen, een substantiële aankoop zoals de financiering van een voertuig of een boot, seizoenskosten zoals vakanties, belastingen, een bruiloft of terug naar l’école…

Quelle est l’utilité du crédit ?

Le crédit sert à financer des opérations sur les marchés financiers qui peuvent être très rémunératrices car reposant sur un fort effet de levier grâce aux emprunts bancaires, mais aussi très risquées, déstabilisantes et dont l’utilité sociale n’est pas toujours bien établie.

Comment ne pas se faire refuser un crédit ?

Il faut savoir que pour les prêteurs, la capacité de remboursement est un critère déterminant. Une mensualité trop élevée pour un demandeur qui n’a pas les fonds se soldera par un refus de crédit. Mais pour éviter cela, il suffit parfois de réduire votre montant mensuel en rallongeant la durée de votre crédit.

Quel est l’avantage de recourir à un emprunt bancaire ?

L’un des grands avantages du financement par emprunt est la capacité de rembourser des dettes coûteuses, ce qui réduit les paiements mensuels de centaines, voire de milliers de dollars. Ainsi, la réduction du coût du capital augmente la trésorerie de l’entreprise.

Quels sont les inconvénients de l’emprunt bancaire ?

Le principal inconvénient des prêts à la consommation est qu’ils offrent un taux d’intérêt élevé. Ce qui n’aide guère le taux d’endettement. De plus, vous devez vous rappeler qu’après avoir contracté un prêt, vous devez le rembourser mensuellement.

Pourquoi une entreprise doit emprunter ?

Lorsqu’une entreprise emprunte, elle verse à la banque des intérêts d’emprunt qui sont comptabilisés en charge et réduisent le bénéfice et donc les impôts de l’entreprise. Emprunter permet donc de baisser l’impôt sur les sociétés, mais les 2/3 des intérêts restent à la charge de l’entreprise.

Pourquoi l’emprunt ?

Le prêt permet d’offrir aux ménages une facilité de paiement et de financer les investissements des entreprises privées.

Pourquoi emprunter entreprise ?

Emprunter pour optimiser son résultat fiscal L’argent que l’entreprise génère doit couvrir les charges d’intérêts, car quoi qu’il arrive, la banque devra être remboursée. Si la charge d’intérêts est trop élevée, les pertes détruiront une partie du capital engagé par les associés.

Sources :