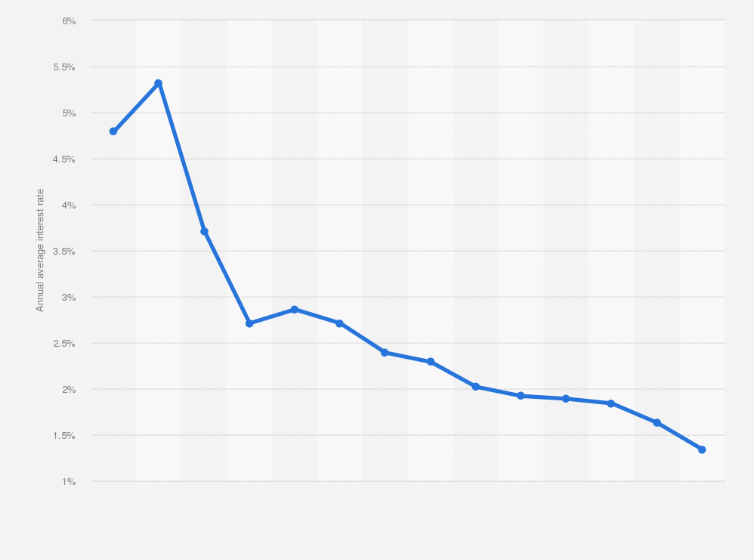

Quel est le taux moyen des prêt immobilier aujourd’hui ?

1Pour emprunter 400 000 € sur 10 ans, il faut un salaire minimum de 10 550 €.

Comment se faire de l’argent en moins de 24h ?

Besoin d’argent urgent en 24h : crédit rapide Il s’agit d’un crédit rapide. Vous pouvez emprunter entre 50 et 1000 euros en seulement 48 heures. A voir aussi : Comment se débarrasser de ses crédits ?. Si vous empruntez moins de 200 euros, vous pouvez subvenir à vos besoins urgents de trésorerie sous 24h. La procédure pour l’obtenir est simple et tout se fait en ligne.

Comment avoir 50€ tout de suite ? Si vous avez besoin de 50 euros immédiatement et que vous n’avez pas d’autre solution, vous pouvez faire appel au crédit. Il existe un crédit rapide qui permet d’emprunter entre 50 euros et 1000 euros en ligne sans justificatif. C’est très simple et rapide.

Comment trouver 1000 euros en 24h ?

Pour avoir 1000 euros en 24h, il n’y a que deux solutions : Souscrire un microcrédit auprès d’un organisme financier prêteur. Les fonds seront accessibles en quelques heures selon les conditions fixées. Sur le même sujet : Quel taux pour un rachat de crédit immobilier ?. Obtenez un prêt renouvelable auprès de votre banque ou société de crédit qui le propose.

Qui peut me prêter 1000 € ?

Qui peut emprunter 1000 euros ? Il existe certains établissements qui proposent une offre de crédit rapide de 1000 euros : La banque traditionnelle : même si les banques ne sont pas spécialisées dans les petits prêts, vous pouvez tout de même obtenir un prêt personnel de ce montant dans votre banque.

Comment avoir 500 € en 24h ?

Pour obtenir rapidement un crédit de 500‚¬, il est possible de faire une demande de microcrédit ou de crédit renouvelable. Ces prêts permettent d’obtenir entre 50 et 15 000 dans un délai de 24 à 48 heures, avec des remboursements sur 15 jours à 60 mois, à un taux compris entre 0 et 21,12 %.

Comment se faire de l’argent en 1 journée ?

- Répondez à des sondages rémunérés.

- Lire les e-mails payants.

- Jouer gratuitement.

- Des choses inutiles à vendre sur Internet.

- Offrez de petits services en ligne.

- Vendez vos documents sur le net.

- Soyez payé pour acheter (remise en argent)

- Faire du covoiturage.

Comment avoir 1000 euros tout de suite ?

Le seul moyen d’obtenir 1 000 euros immédiatement est d’utiliser l’argent du crédit renouvelable. Ceci pourrez vous intéresser : Comment recuperer les frais d’hypothèque ?. A moins qu’il n’existe déjà. En fait, le crédit renouvelable fonctionne un peu comme une réserve sur laquelle vous pouvez puiser quand vous en avez besoin.

Comment avoir 1000 euros tout de suite ?

Le seul moyen d’obtenir 1 000 euros immédiatement est d’utiliser l’argent du crédit renouvelable. A moins qu’il n’existe déjà. En fait, le crédit renouvelable fonctionne un peu comme une réserve sur laquelle vous pouvez puiser quand vous en avez besoin.

Qui peut me prêter 1000 € ?

Qui peut emprunter 1000 euros ? Il existe certains établissements qui proposent une offre de crédit rapide de 1000 euros : La banque traditionnelle : même si les banques ne sont pas spécialisées dans les petits prêts, vous pouvez tout de même obtenir un prêt personnel de ce montant dans votre banque.

Comment gagner 500 euros tout de suite ?

Répondez aux sondages rémunérés Les sondages rémunérés vous permettent de gagner des euros, simplement en donnant votre avis. Bien sûr, les gains sont relativement faibles, mais si vous en faites beaucoup, cela vous aidera à atteindre votre objectif de 500 euros. De plus, cela ne demande pas beaucoup d’efforts.

Quelle durée d’emprunt à 55 ans ?

Donc on peut théoriquement emprunter à 55 ans sur 19 ans… Avec la délégation d’assurance, la couverture peut aller jusqu’à 90 ans voire 95 ans, l’âge de fin du prêt… Mais vraiment, les emprunteurs de plus de 50 ans, comme banques, sont favorables à des durées de prêt plus courtes, allant de 10 à 15 ans.

A quel âge finir de payer sa maison ? Il n’y a pas d’âge limite pour contracter un crédit immobilier. Certaines personnes se demandent jusqu’à quel âge un prêt hypothécaire peut être obtenu. En théorie il n’y a pas de limite en fonction de votre âge. Vous pouvez obtenir un prêt pour financer un achat à 20, 30, 40, 50, 60, 70 ou même 80 ans ou plus.

Quel est l’âge maximum pour obtenir un crédit ?

75 ans : âge limite pour mettre fin à un prêt Enfin, rappelons que de nombreux établissements de crédit considèrent 75 ans comme l’âge limite pour mettre fin à un prêt.

Quelle durée d’emprunt à 60 ans ?

Les assureurs couvrent généralement les prêts immobiliers jusqu’à ce que l’emprunteur ait 85 ans. A 60 ans, on peut espérer un crédit sur 25 ans et à 75 ans, un crédit sur 10 ans. L’assurance crédit immobilier obligatoire couvre systématiquement trois risques : décès, invalidité et incapacité de travail.

Puis-je emprunter à 80 ans ?

Peut-on emprunter après 80 ans ? Aucune loi ou réglementation française ne prévoit de limite d’âge supérieure pour un prêt. Il est donc théoriquement possible d’emprunter après 80 ans, par exemple un crédit immobilier ou un prêt personnel.

Est-il possible d’emprunter à 50 ans ?

Cependant, en raison du vieillissement de la population européenne et de l’allongement de l’espérance de vie, il est possible de changer certaines attitudes et de nombreux prêts peuvent désormais être obtenus à l’âge de 50, 60 ou même 70 ans. Votre taux d’emprunt sera également très similaire au taux des prêts de 35 ou 40 ans.

Puis-je emprunter à 52 ans ?

Âge limite d’emprunt « S’il n’y a pas d’âge limite théorique pour emprunter, celui-ci est fortement lié à l’âge limite de couverture de l’assurance emprunteur. La plupart des banques acceptent de couvrir l’emprunteur par une assurance groupe jusqu’à 75 ans, l’âge auquel le prêt prend fin.

Quel salaire pour un prêt de 150.000 euros ?

Prenons un exemple : vous contractez un prêt de 150 000 € sur 10 ans. 10 ans signifie 120 mensualités à rembourser. 150 000 / 120 = 1 250 € mensualité. En tenant compte du critère du taux d’endettement, vous devez donc gagner au moins un salaire : 1 250 x 3,3 = 4 162 €.

Quel salaire pour un prêt de 150.000 euros ?

Prenons un exemple : vous contractez un prêt de 150 000 € sur 10 ans. 10 ans signifie 120 mensualités à rembourser. 150 000 / 120 = 1 250 € mensualité. En tenant compte du critère du taux d’endettement, vous devez donc gagner au moins un salaire : 1 250 x 3,3 = 4 162 €.

Quel salaire pour un prêt de 100 000 euros ?

Il faut donc percevoir un salaire d’au moins 1 665 € pour emprunter 100 000 € sur 15 ans.

Quel remboursement pour un prêt de 150 000 euros sur 20 ans ?

| Période de remboursement | Versement mensuel maximal égal à 35 % du revenu | Smic pour emprunter 150 000 euros |

|---|---|---|

| 20 ans (240 mois) | 625‚¬ | 1 786 € |

| 21 ans (252 mois) | 595 € | 1 700 € |

| 22 ans (264 mois) | 568‚¬ | 1 623 € |

| 23 ans (276 mois) | 543‚¬ | 1 551 € |

Quel salaire pour emprunter 150 000 sur 30 ans ?

| Mode | Paiement mensuel maximum * | Salaire minimum |

|---|---|---|

| 15 ans (180 mois) | 833 € | 2380 € |

| 20 ans (240 mois) | 625 € | 1785 € |

| 25 ans (300 mois) | 500 € | 1428 € |

| 30 ans (360 mois) | 416 € | 1188 € |

Quel est le salaire pour emprunter 150 000 euros pour deux ? Pour emprunter 150 000€ sur 15 ans, il faut toucher un salaire minimum de 2 732€.

Quel salaire pour emprunter 150.000 € sur 20 ans ?

Cela varie en fonction de la durée du prêt. Pour emprunter 150 000 € sur 10 ans, il vous faudra plus de 3 600 € nets, gagner 2 400 € sur 15 ans, emprunter 1 800 € sur 20 ans et emprunter 400 € sur 25 ans.

Quel salaire pour emprunter sur 20 ans ?

Les mensualités de prêt ne doivent pas dépasser le tiers de votre revenu disponible. Pour un prêt de 100 000 €, vous rembourserez 240 mensualités de 416,67 € (hors taux de prêt et hors taux d’assurance). Le salaire minimum pour emprunter sur 20 ans est donc de 416,67 x 3 = 1 250 €.

Quel salaire pour emprunter 160.000 euros sur 20 ans ?

En pratique, un travailleur peut emprunter 160 000 euros sur 20 ans avec un salaire de 2 200 € par mois. Sur ce salaire, la banque prélèvera au maximum 667 €/mois pendant 240 mois. Dans un autre cas, un salarié peut rembourser 160 000 euros en 15 ans avec un salaire de 2933 €/mois.

Quel salaire pour emprunter sur 30 ans ?

Au total, pour emprunter 300 000 euros, un salaire mensuel net d’au moins 2120 € sur une durée de 30 ans est recommandé afin de ne pas dépasser le taux d’endettement de 33% à 35% de vos revenus.

Quel salaire pour un prêt de 200 000 euros ?

Pour emprunter 200 000€ sur 20 ans, il faut toucher un salaire minimum de 2 857€. Votre capacité d’emprunt est alors de 200 155‚¬.

Quel salaire pour emprunter 200 000 euros sur 30 ans ?

Quel est le revenu pour emprunter 200 000 euros sur 30 ans ? Pour obtenir un prêt de 200 000 € sur 30 ans, les revenus mensuels de votre foyer doivent être d’au moins 1 681 €. Cependant, les prêts à 30 ans ne sont plus distribués par les établissements bancaires.

Quelle durée emprunt résidence principale ?

Désormais, la durée maximale du prêt hypothécaire d’un particulier est de 25 ans. Par ailleurs, le taux d’endettement maximum, qui mesure le montant des annuités de remboursement par rapport aux revenus de l’emprunteur, ne pourra excéder 35 %, assurances comprises, contre 33 % auparavant.

Puis-je louer plus de 25 ans à louer ? A savoir : le prêt pour un investissement locatif sur 25 ans est rarissime. Les organismes de crédit limitent généralement la durée du prêt à 20 ans. Ensuite, vous pouvez rembourser de faibles mensualités si vous obtenez plus de 25 ans.

Quel salaire pour un prêt de 150.000 euros ?

Prenons un exemple : vous contractez un prêt de 150 000 € sur 10 ans. 10 ans signifie 120 mensualités à rembourser. 150 000 / 120 = 1 250 € mensualité. En tenant compte du critère du taux d’endettement, vous devez donc gagner au moins un salaire : 1 250 x 3,3 = 4 162 €.

Quel salaire pour emprunter 150 000 sur 25 ans ?

Pour emprunter 150 000 ¬ sur 25 ans, il faut toucher un salaire minimum de 1 808 ¬.

Quel salaire pour un prêt de 100 000 euros ?

Il faut donc percevoir un salaire d’au moins 1 665 € pour emprunter 100 000 € sur 15 ans.

Quelle durée pour un prêt ?

Emprunter pour l’acquisition d’un bien immobilier se fait généralement sur le long terme. En France, les banques considèrent comme une durée « standard » un crédit immobilier compris entre 15 et 25 ans, c’est-à-dire 20 ans en moyenne. Votre projet d’achat ou de construction et votre situation sont uniques.

Quel délai pour accord de prêt ?

Il s’écoule en moyenne 45 jours entre l’accord de principe et l’offre de prêt. Ce délai n’est qu’indicatif et peut varier selon les établissements de prêt.

Quelle est la durée pour l’obtention d’un prêt ?

Un délai minimum de 30 jours s’écoulera entre la signature du compromis de vente et le déblocage des fonds. Cette période peut être prolongée jusqu’à un maximum de 60 jours. Cependant, cela varie en fonction de la banque et de certains facteurs dont vous devez tenir compte.

Pourquoi ne pas emprunter sur 25 ans ?

En effet, la durée de l’hypothèque augmente son coût (c’est-à-dire le total des intérêts du prêt et les frais d’assurance de prêt). Mieux vaut donc emprunter sur une durée plus courte en optimisant son apport personnel et en profitant au maximum des aides au logement.

Pourquoi emprunter sur une longue durée ?

Bref, le crédit long terme est à privilégier dans le cadre d’un investissement locatif. En effet, ce type de prêt peut être optimisé pour la rentabilité de l’investissement sans nuire à la trésorerie de l’investisseur.

Est-il possible d’emprunter sur plus de 25 ans ?

La loi interdira désormais aux particuliers d’emprunter pendant plus de 25 ans pour acheter un bien immobilier. Cette règle est proposée depuis 2019 par le Conseil Central de Stabilité Financière (HCSF).

Quelle banque choisir en 2022 ?

Classement des Meilleures Banques en 2022 :

- Monabanq ? (la meilleure banque en ligne)

- Banque Boursorama.

- Bonjour les banques.

- Orange Bank.

- N26.

- Ma banque française.

- BforBanc.

- Société Générale ? (meilleure banque traditionnelle)

.

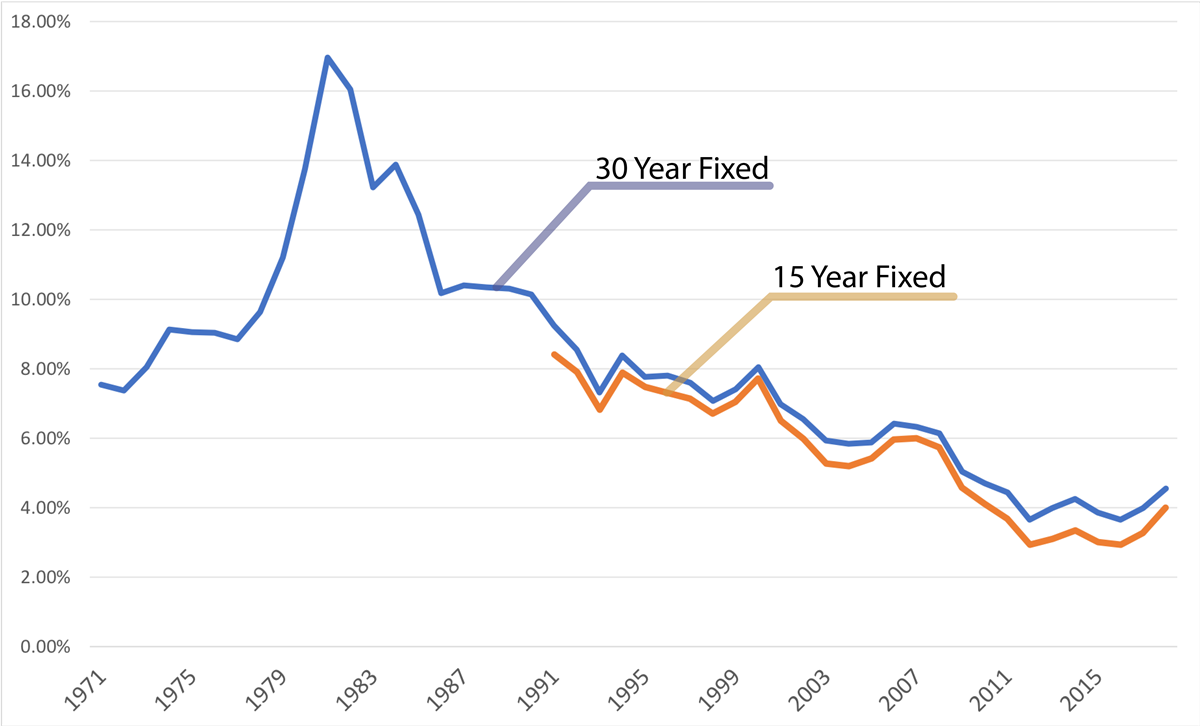

Est-ce que le taux d’intérêt va augmenter ?

La banque centrale s’attend désormais à ce que l’inflation annuelle atteigne près de 6,0 % au premier semestre de l’année et reste bien au-dessus de sa fourchette cible de 1,0 % à 3,0 % en 2022, avant de retomber à environ 2,5 % au second semestre. de 2023.

Comment augmenter les taux d’intérêt du marché ? Qu’est-ce qui cause la hausse des taux d’intérêt? Comme de nombreux autres facteurs du marché, les taux d’intérêt sont déterminés par l’offre et la demande. Dans le contexte actuel, il s’agit de l’offre et de la demande de crédit.

Quand le taux d’intérêt augmente ?

Entre début février et fin mars 2022, le taux moyen des crédits immobiliers proposés par les banques françaises a augmenté d’environ 0,25 point pour atteindre 1,3 % sur 20 ans. Le premier à partir de juillet 2020. Et la hausse pourrait se poursuivre dans les semaines à venir.

Pourquoi hausse des taux ?

En 2021, l’inflation était liée au boom post-pandémique de l’économie mondiale et à la hausse des prix de l’énergie. Dans un premier temps, les analystes pensaient que cette inflation disparaîtrait progressivement.

Pourquoi les taux d’intérêts montent ?

Lorsqu’une obligation est à taux fixe, les coupons payés sont constants mais leur valeur change avec les variations des taux d’intérêt. En effet, lorsque les taux d’intérêt augmentent, de nouvelles obligations sont émises avec des coupons plus élevés que les anciennes.

Pourquoi augmenter les taux pour contrer l’inflation ?

Plus les taux d’intérêt augmentent, moins il y a d’emprunteurs. Résultat : les banques privées créent moins d’argent. La théorie dit que s’il y a moins d’argent en circulation, l’investissement dans l’économie diminue et le chômage augmente.

Pourquoi augmenter les taux directeurs ?

En augmentant les taux directeurs, la banque centrale peut réduire le surinvestissement, freiner l’inflation, freiner la croissance et la consommation ; en les abaissant, elle peut inciter les banques à prêter, permettre des investissements accrus, etc.

Pourquoi augmenter les taux d’intérêt en cas d’inflation ?

Remonter le taux d’intérêt est donc un outil pour lutter contre l’inflation excessive, car si les ménages doivent payer plus chaque mois pour rembourser leur hypothèque, ils auront moins d’argent à dépenser pour d’autres biens et services.

Quels sont les effets d’une augmentation des taux d’intérêt ?

Les taux d’intérêt élevés rendent les investissements moins attrayants, car l’emprunt devient plus cher, donc les investissements sont réduits, tout comme la production des entreprises et l’achat d’une maison. Nous ralentissons l’économie et donc nous ralentissons l’inflation.

Sources :