Rachat de credit pret personnel

0Les banques traditionnelles La plupart des banques généralistes françaises proposent des offres de rachat de crédit. Le Crédit Agricole, la Banque Postale, le Crédit Mutuel, la Banque Populaire, la Caisse d’Epargne, le CIC, LCL, la Société Générale et le Crédit Foncier proposent des offres de regroupement de crédits.

Quels sont les dangers du rachat de crédit ?

Le plus grand danger des rachats de crédits est de rallonger mécaniquement la durée du prêt. Ceci pourrez vous intéresser : Comment faire un prêt sans revenu ?. Le coût total du crédit augmente alors car au fur et à mesure que le rachat réduit le montant des mensualités, le nombre augmente, augmentant la charge d’intérêts pour le prêteur.

Quel est le montant maximum pour un remboursement de crédit ? Quel est le montant maximum pour un rachat de crédit à la consommation ? Le montant maximum pour un crédit à la consommation est fixé à 75 000 euros, tandis que la limite inférieure est de 200 euros. Lorsqu’un prêt est supérieur à 75 000 euros, il n’est juridiquement plus un crédit à la consommation.

Quels sont les risques liés au crédit ?

Le risque de crédit est similaire aux pertes potentielles qu’une banque supporte lorsqu’elle prête de l’argent à un agent économique. Ceci pourrez vous intéresser : Pourquoi faire une simulation de rachat de crédit ?. Si le débiteur, qu’il soit un particulier ou une entreprise, ne rembourse pas sa dette à l’échéance, la banque perd une partie de l’argent qu’elle prête à tempérament.

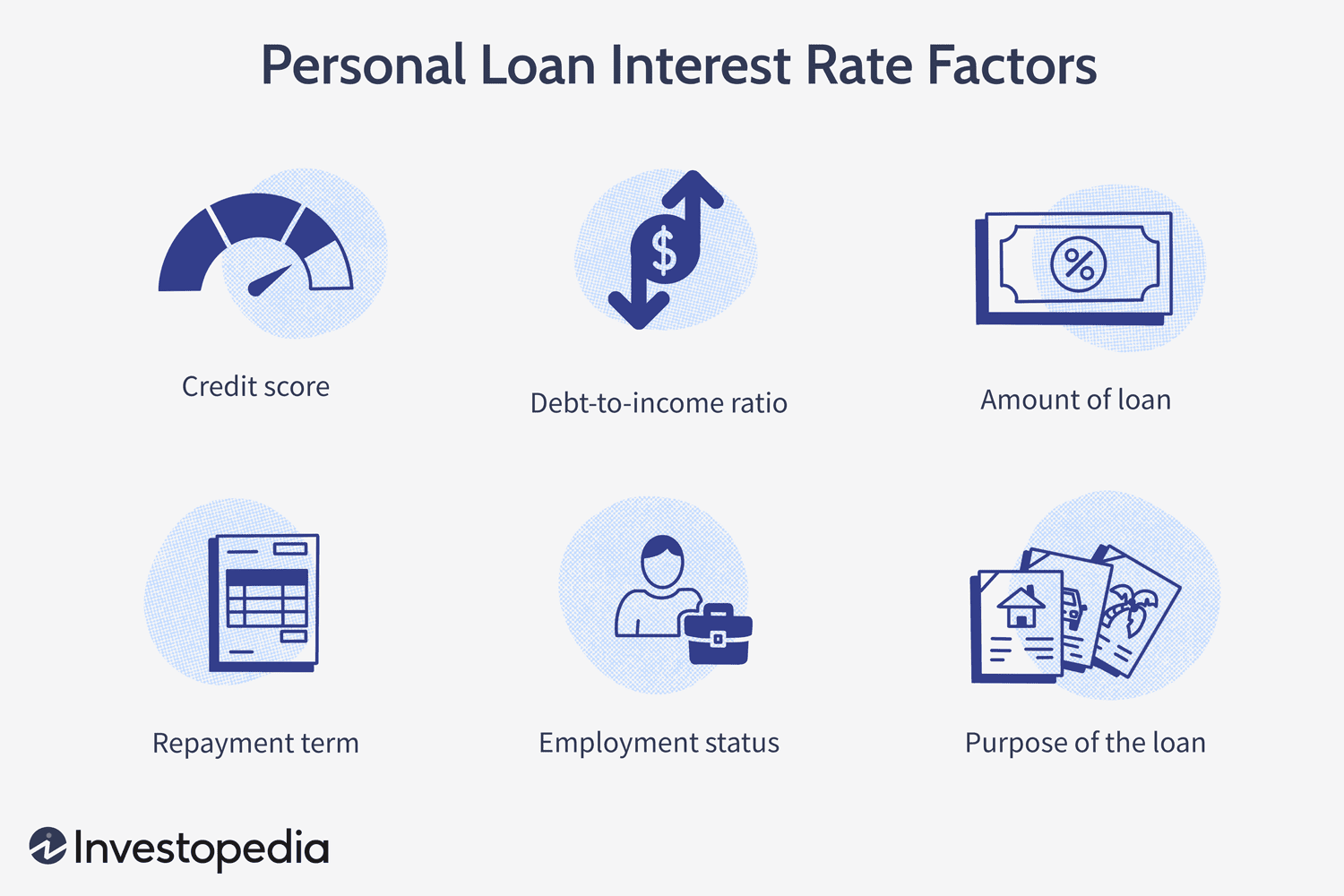

Quelles sont les conditions de crédit ?

Quels sont les critères pour obtenir un prêt bancaire ?

- 1 – Revenu fixe et régulier. Pour obtenir un prêt, vous devez être en mesure de présenter des revenus stables et réguliers. …

- 2 – Un faible taux d’endettement. …

- 3 – Repos suffisant pour vivre. …

- 4 – Âge. …

- 5 – L’apport personnel. …

- 6 – Une situation financière saine.

Quels sont les risques liés au crédit immobilier ?

Les risques et conséquences pour l’emprunteur Si une hypothèque est consentie sur un bien de l’emprunteur, le non-remboursement de son crédit par ce dernier peut entraîner la saisie du bien immobilier en vue de sa revente en règlement de la dette .

Quels sont les impacts d’un regroupement de crédit ?

Les avantages de l’amortissement de crédit L’importance principale d’un regroupement de crédit est de réduire l’endettement mensuel. Voir l’article : Comment trouver 30.000 euros rapidement ?. Pour donner un exemple, l’idée générale est de passer de cinq versements mensuels de 200 $ ou 1 000 $ au total à rembourser un versement unique de 800 $.

Quels sont les avantages et les inconvénients de contracter un emprunt ?

L’un des grands avantages du financement par emprunt est la capacité de rembourser des dettes coûteuses, ce qui réduit les paiements mensuels de centaines, voire de milliers de dollars. Ainsi, la réduction du coût du capital augmente la trésorerie de l’entreprise.

Est-ce que le rachat de crédit est intéressant ?

Le rachat de crédit renouvelable est bénéfique pour réaliser une économie d’argent significative sur le coût total du crédit renouvelable restant à rembourser. La raison est simple. L’intérêt d’un crédit renouvelable est variable. En d’autres termes, il peut augmenter ou diminuer avec le temps.

Est-ce que le rachat de crédit est intéressant ?

Le rachat de crédit renouvelable est bénéfique pour réaliser une économie d’argent significative sur le coût total du crédit renouvelable restant à rembourser. La raison est simple. L’intérêt d’un crédit renouvelable est variable. En d’autres termes, il peut augmenter ou diminuer avec le temps.

Est-il intéressant de faire un rachat de crédit ?

En rachetant un prêt à un taux moins cher, vous pouvez raccourcir cette durée sans augmenter votre montant mensuel. À cet égard, plus votre remboursement intervient tôt dans votre remboursement, plus l’effet est favorable sur les frais d’intérêts.

Comment ça se passe quand on fait un rachat de crédit ?

Le rachat de crédit est l’acte d’un établissement bancaire regroupant vos dettes en un seul nouveau prêt. La banque règle vos emprunts auprès des organismes qui vous ont financé et vous propose de nouveaux financements pour rembourser vos dettes.

Comment calculer le taux de rachat ?

Il s’agit de multiplier le montant de votre versement en cours par le nombre de mois restant jusqu’à la fin du crédit. Une fois cette opération réalisée, le capital encore dû au moment du rachat de crédit devra être déduit de ce montant.

Comment calculer le rachat d’un crédit immobilier ? Quel est le coût d’un rachat de crédit immobilier dans cette situation ? Les frais de remboursement anticipé sont calculés sur le moindre de 6 mois d’intérêt au taux d’intérêt moyen sur le prêt ou de 3 % du capital restant dû. Il faut donc prendre le minimum entre : 3% de 186 088 â, soit 5 582,64 â.

Quel est le taux de rachat de crédit ?

| Types de crédits échangés | Évaluer* |

|---|---|

| Prêt immobilier (taux moyen) | 1,07 % |

| Rachat de prêt immobilier | 1,75 % |

| Rachat de crédits à la consommation | 1,97 % |

Quel taux pour rachat crédit ?

Si seuls les prêts à la consommation et autres prêts locataires sont pris en compte dans les rachats de crédit, les taux oscillent généralement entre 4,80 et 5,5 % selon les cas.

Quel est le meilleur organisme pour le rachat de crédit ?

Les organismes bancaires classiques de rachat de crédit sont :

- Filiale BNP : Sygma by BNP Paris Personal Finance (anciennement Sygma Banque) ;

- Filiale du Crédit Agricole : Crédit Lift ;

- Filiale de Société Générale : CGI ;

- My Money Bank (anciennement GE Money Bank ;

- Filiale du Crédit Mutuel Arkea : CFCAL ;

Comment calculer les frais de rachat de crédit ?

Le coût des frais de remboursement anticipé est entièrement réglementé par la loi et s’élève soit à 6 mois d’intérêts bancaires au taux moyen du contrat, soit à 3% du capital restant racheté. La méthode de calcul choisie est celle qui est la plus rentable pour l’emprunteur.

Quel est le meilleur organisme pour le rachat de crédit ?

Les organismes bancaires classiques de rachat de crédit sont :

- Filiale BNP : Sygma by BNP Paris Personal Finance (anciennement Sygma Banque) ;

- Filiale du Crédit Agricole : Crédit Lift ;

- Filiale de Société Générale : CGI ;

- My Money Bank (anciennement GE Money Bank ;

- Filiale du Crédit Mutuel Arkea : CFCAL ;

Comment ne pas payer les frais de remboursement anticipé ?

Le paiement d’une pénalité de remboursement antérieure à son emprunt peut bénéficier d’une exonération sur tous les crédits immobiliers contractés après le 1er juillet 1999 dans les deux cas suivants : Un changement de lieu d’activité professionnelle de l’un des emprunteurs entraînant le vente de maisons.

Quelle est la durée maximale d’un regroupement de crédit pour un client locataire ?

La durée maximale accordée dans un rachat de crédit dépend avant tout de la nature du prêt. La durée maximale d’un rachat de crédit à la consommation est de 12 ans si vous êtes locataire et de 15 ans si vous êtes propriétaire. La durée maximale d’un rachat d’hypothèque peut aller jusqu’à 25 ans.

Comment se calcule un regroupement de crédits ? Pour estimer le coût d’un regroupement de crédits, il s’agit de multiplier le montant de l’échéance par le nombre de mois, puis il faut déduire le capital prêté. Vous recevrez un montant auquel il faudra ajouter les frais d’administration et éventuellement de courtage. C’est le coût de votre nouveau crédit.

Quel est le délai de réflexion de l’avenant au regroupement de crédit ?

Quel que soit le type de prêt que vous souhaitez contracter, vous disposez d’un délai de réflexion incompressible de 10 jours, à compter de la réception de l’agrément, pour l’accepter ou le refuser. Pour accepter le changement, vous devez le signer puis l’envoyer à votre banque après le délai de 10 jours.

Comment compter les 10 jours de réflexion ?

Délai de réflexion Il commence le lendemain de la réception de l’offre. Vous pouvez donc retourner l’offre au prêteur par lettre datée et signée à partir du 11ème jour. Exemple : Une offre de prêt reçue le 1er février ne pourra être acceptée avant le 12 février.

Quel est le délai de réflexion minimum accordé au client pour un crédit immobilier ?

Remarque : 10 jours est le délai de réflexion minimum. A partir du 11ème jour, l’emprunteur peut retourner l’offre. Mais cela ne veut pas dire qu’il ne peut plus attendre. Il dispose de toute la durée de validité de l’offre pour envoyer sa lettre d’acceptation.

Quelle est la durée maximale d’un crédit ?

En termes de maturité, la loi Lagarde impose le remboursement des prêts renouvelables en 36 mois maximum pour les montants inférieurs à 3 000 € et jusqu’à 60 mois au-delà.

Quelle est la durée maximum d’un crédit ?

La durée minimale d’un prêt est de 5 ans et la durée maximale d’un prêt est de 30 ans. Selon l’Observatoire du crédit immobilier, la durée moyenne d’un crédit en France est actuellement d’environ 19 ans.

Quelle durée de crédit Faut-il prendre aujourd’hui ?

Aujourd’hui, les crédits immobiliers sont accordés sur une maturité moyenne de 240 mois en juillet 2022 (soit 20 ans et 0 mois). Bien que les taux d’intérêt soient beaucoup plus bas qu’ils ne l’étaient il y a quelques années, l’impact de l’échéance sur le coût des intérêts et les primes d’assurance reste très important.

Quelles sont les banques qui font des rachats de crédits ?

La plupart des banques généralistes françaises proposent des offres de rachat de crédit. Le Crédit Agricole, la Banque Postale, le Crédit Mutuel, la Banque Populaire, la Caisse d’Epargne, le CIC, LCL, la Société Générale et le Crédit Foncier proposent des offres de regroupement de crédits.

Comment être sûr de racheter un prêt ? Nos conseils pour racheter facilement un prêt

- Présenter une situation professionnelle stable Les banques privilégient les clients dont la situation est stable. …

- Montrez que vous gérez bien votre budget. …

- Ne pas être immatriculé à la Banque de France. …

- Jouez la concurrence entre les organismes de rachat de crédit.

Qui peut racheter mon crédit ?

Vous pouvez faire rembourser votre crédit par un nouvel établissement financier (banque ou société de financement), autre que le prêteur initial. Vous devez signer un nouveau contrat de prêt. En général, vous devrez payer les frais suivants : Frais de remboursement anticipé (amendes) pour le prêt initial.

Qui peut racheter un crédit ?

Le rachat de crédit s’adresse à toute personne ayant au moins deux dettes (crédit, arriérés d’impôts ou découvert) et qui souhaite les regrouper pour réduire ses mensualités, mais pas seulement.

Quelles sont les conditions pour obtenir un rachat de crédit ?

Un rachat de crédit doit couvrir au moins 1 prêt (personnel, auto, immobilier, renouvelable, …) en cours de remboursement. En revanche, la dette de jeu et le crédit professionnel sont exclus.

Comment faire un crédit au nom de quelqu’un d’autre ?

Il est interdit d’emprunter de l’argent pour quelqu’un d’autre auprès d’un organisme ou d’une banque, sinon vous ne reverrez jamais votre argent et vous aurez des difficultés. En revanche, il est possible de contracter un prêt ami ou familial, basé sur la confiance, mais jamais sans garantie.

Combien d’argent pouvons-nous emprunter sans produire de déclaration? Vous avez prêté plus de 5 000 € Si vous avez contracté plusieurs prêts dans l’année pour un montant total supérieur à 5 000 €, vous devez remplir le formulaire 2062 si l’emprunteur ne le fait pas. Vous devez l’envoyer à vos autorités fiscales.

Comment faire un crédit à un ami ?

Vous devez également inclure le nom de l’emprunteur et du prêteur, ainsi que la date. Ce document prend la forme d’un contrat de prêt signé par les deux parties ou d’une simple reconnaissance de dette signée uniquement par l’emprunteur. Cette lettre peut faire l’objet d’un acte sous seing privé.

Puis-je faire un prêt à un ami ?

« Ce type de prêt est tout à fait possible, mais il implique une double obligation, civile et fiscale. Le prêteur et l’emprunteur doivent établir conjointement une reconnaissance de dette sous seing privé : celle-ci est obligatoire à partir de 1 500 â (art. 1359 du Code civil), et recommandée quel que soit le montant.

Comment faire un prêt à un proche ?

La preuve du prêt accordé à un membre de la famille peut être établie par tout moyen. Cependant, il est dans votre intérêt de préparer un acte écrit (une reconnaissance de dette ou un véritable contrat de prêt), en deux exemplaires (un pour vous, l’autre pour l’emprunteur), afin d’éviter des contestations ultérieures sur la nature de votre geste. .

Comment faire un prêt à quelqu’un ?

Rédaction d’une écriture privilégiée La rédaction d’une écriture est une garantie pour l’emprunteur. De plus, lorsque le prêt dépasse 1 500 €, la preuve qu’il s’agit d’un prêt ne peut en principe être apportée que par écrit, même si les sommes ont été versées par chèque ou virement bancaire.

Comment demander un prêt d’argent à un ami ?

Annoncez simplement que vous voulez demander une faveur à la personne. Expliquez votre situation dans un deuxième paragraphe. Expliquez pourquoi vous vous êtes retrouvé dans cette situation, si vous le souhaitez, bien sûr. Vous avez eu des dépenses imprévues et vous ne pouvez pas vous les permettre, alors nommez-les, etc.

Comment formaliser un prêt entre particulier ?

Pour un prêt d’un montant important, vous devrez de préférence vous faire accompagner par un notaire pour formaliser votre démarche. A noter que si le montant du prêt est supérieur à 5 000 €, il doit être déclaré par le prêteur et l’emprunteur via le Cerfa n°2062 à joindre à votre déclaration de revenus.

Puis-je faire un crédit sans mon conjoint ?

Rien ne vous empêche de demander un crédit à la consommation sans votre conjoint. C’est même très fréquent. Qu’il s’agisse d’un gros montant de crédit ou juste d’un petit montant de crédit. Il n’est pas rare de faire une demande de crédit pour un prêt personnel, ou pour un crédit auto, sans votre conjoint.

Qui peut être mon Co-emprunteur ?

Dans la plupart des cas, le prêteur est le conjoint, concubin ou pacsé de l’emprunteur. Il peut également s’agir d’un parent ou d’un ami proche.

Est-ce que je peux emprunter seule ?

Acheter pour deux et emprunter uniquement : possible, mais parfois compliqué. Pour bien comprendre le sujet, gardez à l’esprit qu’un achat immobilier pour deux (ou plus) avec un seul emprunteur équivaut à un achat pour deux avec un seul apport.