Rachat de credit comment ça marche

0Quels sont les impacts d’un regroupement de crédit ?

Avantages du rachat de crédit L’intérêt principal du regroupement de crédits est la réduction de l’endettement mensuel. Sur le même sujet : Comment emprunter en 2022 ?. Par exemple, l’idée générale est de passer de cinq mensualités de 200 euros, soit 1 000 euros au total, à une seule mensualité de 800 euros.

Quels sont les avantages et les inconvénients de contracter un prêt ? L’un des grands avantages du financement par emprunt est la possibilité de rembourser des dettes coûteuses en réduisant vos paiements mensuels de centaines, voire de milliers de dollars. Une réduction du coût du capital augmente ainsi la trésorerie de l’entreprise.

Quels sont les inconvénients d’un crédit ?

Les inconvénients du prêt sont : -Augmentation du taux d’endettement ; – Obligations de paiement mensuel ; – Frais d’emprunt. A voir aussi : Comment ouvrir un compte en banque en Andorre ?.

Quels sont les avantages du crédit bancaire ?

Le principal avantage d’un prêt bancaire est qu’il offre aux entreprises le plus gros volume de fonds par rapport aux autres types de financement. De plus, c’est avec ce type de financement que les entreprises peuvent espérer recevoir les aides les plus importantes.

Quels sont les motifs de refus de crédit ?

Plusieurs raisons à cela (trop d’encours, incidents de paiement antérieurs, situation financière trop fragile…). Pour tenter de résoudre ce problème, jouez à la compétition et vérifiez s’il existe une carte à votre nom dans le FICP. Pensez également au rachat de crédits et à la délégation d’assurance.

Est-ce que le rachat de crédit est intéressant ?

L’achat de crédits renouvelables est favorable pour réaliser des économies importantes sur le coût total des crédits renouvelables qui restent à rembourser. La raison est simple. Ceci pourrez vous intéresser : Comment faire un rachat de crédit immobilier. Le taux d’intérêt du prêt renouvelable est variable. En d’autres termes, il peut augmenter ou diminuer avec le temps.

Comment ça se passe quand on fait un rachat de crédit ?

Le rachat de crédit est une opération par laquelle l’établissement bancaire regroupe vos dettes en un seul nouveau prêt. La banque règle vos emprunts auprès des organismes qui vous ont financé et vous propose de nouveaux financements pour finir de rembourser vos dettes.

Est-il intéressant de faire un rachat de crédit ?

Racheter un crédit à un taux plus avantageux permet de réduire cette durée sans augmenter la mensualité. De ce point de vue, plus le remboursement intervient tôt dans votre remboursement, plus son effet sur les intérêts débiteurs est bénéfique.

Quels sont les avantages du regroupement de crédit ?

Le regroupement de crédits présente un avantage indéniable : des mensualités de remboursement plus faibles grâce à une durée de remboursement plus longue. Ainsi, il est possible de regrouper des crédits de différents types, crédits à la consommation et/ou immobiliers pour équilibrer votre budget.

Comment ça se passe quand on fait un rachat de crédit ?

Le rachat de crédit est une opération par laquelle l’établissement bancaire regroupe vos dettes en un seul nouveau prêt. La banque règle vos emprunts auprès des organismes qui vous ont financé et vous propose de nouveaux financements pour finir de rembourser vos dettes.

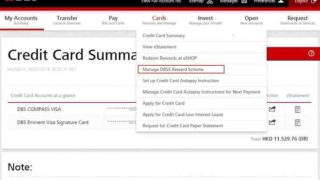

Quel est le meilleur organisme pour un rachat de crédit ?

Les organismes bancaires classiques pour le rachat de crédits sont :

- Filiale BNP : Sygma by BNP Paris Personal Finance (anciennement Sygma Banque) ;

- Agence Crédit Agricole : Crédit Lift ;

- Filiale Société Générale : CGI ;

- My Money Bank (anciennement GE Money Bank ;

- Filiale du Crédit Mutuel Arke : CFCAL ;

Comment ça se passe quand on fait un rachat de crédit ?

Cette technique consiste à regrouper tout ou partie de vos crédits en un seul. Cette opération, qui peut également être qualifiée de rachat de crédit, consiste à restructurer ses dettes en regroupant tout ou partie de ses crédits (crédit immobilier, crédit à la consommation, prêt particulier, prêt professionnel, etc.) en un seul.

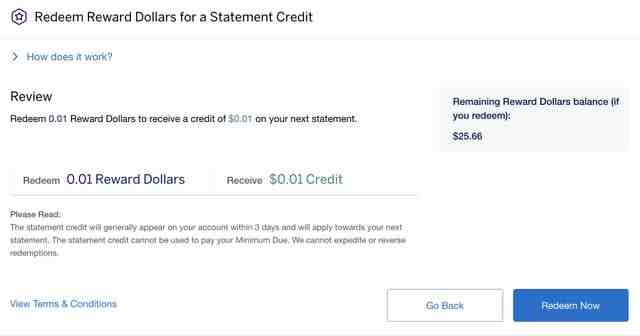

Quels sont les frais lors d’un rachat de crédit ? Des frais de dossier (aussi appelés frais bancaires) sont exigés pour mettre en place votre rachat de prêt. Ils représentent 1 à 2,10% du montant remboursé. Attention, ces frais ne sont payés qu’après l’acceptation et la signature du contrat de rachat de prêt.

Quel est le montant maximum pour un rachat de crédit ?

Quel est le montant maximum pour le rachat de crédits à la consommation ? Le montant maximum pour un prêt à la consommation est de 75 000 euros, alors que le seuil est de 200 euros. Lorsque le prêt dépasse 75 000 euros, il ne s’agit plus d’un prêt à la consommation.

Quel est le taux moyen pour un rachat de crédits ?

| Types de prêts utilisés | évaluer* |

|---|---|

| Prêt immobilier (taux moyen) | 1,07 % |

| Rachat de crédits immobiliers | 1,75 % |

| Rachat de crédits à la consommation | 1,97 % |

Quels sont les dangers du rachat de crédit ?

Le principal danger du rachat de crédit est l’allongement mécanique de la durée du prêt. Le coût total du prêt devient alors plus élevé, car si le montant des mensualités est diminué par l’achat, leur nombre augmente, ce qui alourdit la charge d’intérêts du prêteur.

Comment savoir si un rachat de crédit est accepté ?

Quels sont les critères pour accepter le rachat de crédit ?

- revenu de l’emprunteur ;

- Sa façon de gérer son compte bancaire (avoir un découvert par exemple est un très mauvais point) ;

- Son age;

- Sa capacité à économiser ;

Quel délai pour un rachat de crédit ?

Chaque établissement financier détermine librement le délai de déblocage des fonds dans le cadre d’un rachat de prêt. Globalement, ils sont de l’ordre de 10 à 30 jours après la prise de contact dans le cas d’une restructuration de crédit à la consommation et entre 3 et 6 semaines pour un rachat de crédit immobilier.

Est-ce que ma banque peut racheter mes crédits ?

En pratique, aucun organisme de rachat de crédit n’impose de changer de banque lors de la mise en place d’un regroupement de crédits. Dès lors, il est tout à fait possible que vos crédits soient rachetés par un autre établissement de crédit, et que vous conserviez votre compte courant dans votre banque actuelle.

Quels sont les dangers du rachat de crédit ?

Le principal danger du rachat de crédit est l’allongement mécanique de la durée du prêt. Le coût total du prêt devient alors plus élevé, car si le montant des mensualités est diminué par l’achat, leur nombre augmente, ce qui alourdit la charge d’intérêts du prêteur.

Est-ce que le rachat de crédit est intéressant ?

L’achat de crédits renouvelables est favorable pour réaliser des économies importantes sur le coût total des crédits renouvelables qui restent à rembourser. La raison est simple. Le taux d’intérêt du prêt renouvelable est variable. En d’autres termes, il peut augmenter ou diminuer avec le temps.

Quels sont les risques liés au crédit ?

Le risque de crédit est similaire aux pertes potentielles qu’une banque subit lorsqu’elle prête de l’argent à une entité commerciale. Si le débiteur, qu’il soit une personne physique ou une entreprise, ne rembourse pas sa dette à temps, la banque perdra une partie des fonds qu’elle a prêtés en plusieurs fois.

Quelle différence de taux pour renégocier ?

la différence entre le taux actuel et le nouveau taux doit être d’au moins 0,7 point voire 1 point (par exemple, de 2,5% à 1,8%), le montant des frais doit également être pris en compte comme accessoire à l’opération (frais de dossier , assurance etc).

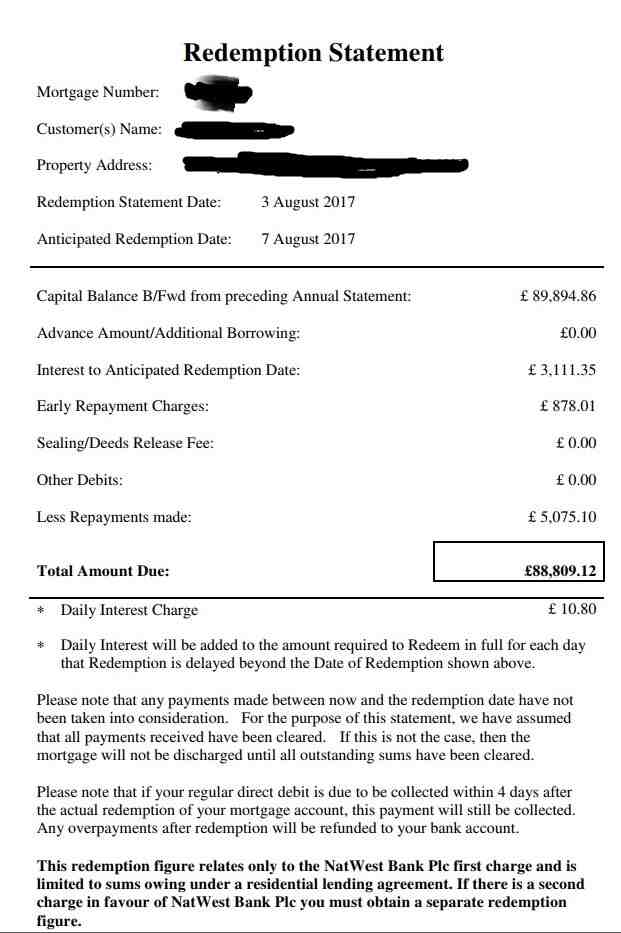

Est-il temps de renégocier votre crédit immobilier ? La conjoncture économique entraîne des variations permanentes des prix de l’immobilier. On observe une baisse quasi constante de ces taux depuis plusieurs années. Vous trouverez ci-dessous un tableau de l’évolution du prix moyen de l’immobilier en 2021. Il est donc temps de renégocier le crédit immobilier !

Quel taux pour Renegocier son prêt immobilier ?

Règle : de 0,7 à 1 point d’écart Afin de reprogrammer le prêt pour qu’il soit intéressant, il est important que le taux du prêt soit de 0,7 % à 1 % inférieur à votre taux initial. Autre point important : le montant du capital restant doit être supérieur à 70 000 €.

Quelle différence de taux pour renégocier ?

La différence entre les anciens et les nouveaux taux de prêt doit être suffisamment importante. Les experts insistent souvent sur une distinction de 1 point. Cependant, pour un montant de prêt plus important (300 000 € ou plus), ou pour une durée supérieure à vingt ans, une différence de 0,7 point suffit.

Quand Faut-il renégocier un prêt immobilier ?

Idéalement, la renégociation du prêt devrait se faire lorsqu’il reste des intérêts à rembourser, c’est-à-dire pendant le premier tiers de la durée du prêt.

Comment faire baisser le taux d’intérêt d’un prêt ?

Sommaire

- Montrez à votre banquier que vous savez économiser.

- Faites un apport personnel pour obtenir un meilleur taux.

- Mettez vos comptes en ordre.

- Négociez les frais supplémentaires de votre hypothèque.

- Inclure la solidarité familiale.

- Envisagez plusieurs scénarios.

Quelles sont les frais de renégocier un prêt immobilier ?

Frais de renégociation de crédit logement En moyenne, les frais sont de 1 162 € pour un redressement de prêt dont l’encours est de 100 000 €, 1 926 € pour 200 000 € et 3 291 € pour 400 €.

Comment Renegocier ses taux d’intérêt ?

Tous les emprunteurs dont la situation personnelle et bancaire est saine peuvent demander à renégocier leur crédit immobilier. Pour ce faire, vous devez vous adresser à votre banque actuelle ou à des établissements bancaires externes. En cas de renégociation, le solde de l’emprunteur est mis à jour.

Quand renégocier son prêt ?

Quand vaut-il la peine de renégocier l’hypothèque? À tout moment, mais surtout pendant la première moitié de la durée de votre prêt immobilier. En effet, au fur et à mesure que vous payez vos mensualités, la part des intérêts diminuera. Plus tôt vous renégocierez, plus vos économies seront importantes.

Comment renégocier son prêt ?

Avant de renégocier un prêt, pensez à une simulation ! Même pendant les périodes de baisse des taux d’intérêt, les frais d’endossement, les pénalités de remboursement anticipé (IRA), les nouveaux frais de garantie et les conditions de prêt restantes peuvent affecter la rentabilité d’une renégociation de prêt immobilier.

Puis-je renégocier mon prêt immobilier ?

Oui! Vous avez le droit de renégocier votre hypothèque plusieurs fois de suite. Cependant, pour qu’il soit intéressant, il faut que les taux de prêt soient plus bas et que cette baisse soit significative (au moins 0,70 soit 1 point d’écart par rapport à votre taux de prêt actuel).

Quels sont les calculs à faire pour un rachat de crédit ?

Le rachat de prêt signifie un nouveau capital, de nouvelles mensualités et une nouvelle durée. Afin d’estimer le coût d’un regroupement de crédits, il faut multiplier le montant de l’échéance par le nombre de mois, puis il faut déduire le capital emprunté.

Quel est le montant maximum de rachat de crédit ? Quel est le montant maximum pour le rachat de crédits à la consommation ? Le montant maximum pour un prêt à la consommation est de 75 000 euros, alors que le seuil est de 200 euros. Lorsque le prêt dépasse 75 000 euros, il n’est juridiquement plus un prêt à la consommation.

Quels sont les dangers du rachat de crédit ?

Le principal danger du rachat de crédit est l’allongement mécanique de la durée du prêt. Le coût total du prêt devient alors plus élevé, car si le montant des mensualités est diminué par l’achat, leur nombre augmente, ce qui alourdit la charge d’intérêts du prêteur.

Quels sont les risques liés au crédit ?

Le risque de crédit est similaire aux pertes potentielles qu’une banque subit lorsqu’elle prête de l’argent à une entité commerciale. Si le débiteur, qu’il soit une personne physique ou une entreprise, ne rembourse pas sa dette à temps, la banque perdra une partie des fonds qu’elle a prêtés en plusieurs fois.

Est-ce que le rachat de crédit est intéressant ?

L’achat de crédits renouvelables est favorable pour réaliser des économies importantes sur le coût total des crédits renouvelables qui restent à rembourser. La raison est simple. Le taux d’intérêt du prêt renouvelable est variable. En d’autres termes, il peut augmenter ou diminuer avec le temps.

Est-il valable de Renegocier son prêt immobilier ?

Quand vaut-il la peine de renégocier l’hypothèque? À tout moment, mais surtout pendant la première moitié de la durée de votre prêt immobilier. En effet, au fur et à mesure que vous payez vos mensualités, la part des intérêts diminuera. Plus tôt vous renégocierez, plus vos économies seront importantes.

Quand faut-il renégocier un crédit immobilier ? Idéalement, la renégociation du prêt devrait se faire lorsqu’il reste des intérêts à rembourser, c’est-à-dire pendant le premier tiers de la durée du prêt.

Est-ce intéressant de Renegocier son prêt immobilier ?

La renégociation du prêt au sein de votre banque peut s’avérer plus simple car elle évite l’engagement de démarches administratives en cas de rachat de crédit par un autre établissement. Il permet également qu’en cas de rachat, les frais d’indemnisation que toutes les banques prévoient n’aient pas à être payés.

Quels arguments pour renégocier son prêt immobilier ?

3 arguments pour renégocier son crédit immobilier

- Argument #1 : L’écart entre votre taux d’intérêt et les taux actuels est important.

- Argument #2 : Vous pouvez réaliser d’importantes économies sur les intérêts.

- Argument n°3 : Vous souhaitez modifier vos mensualités ou la durée de votre prêt.

Quels arguments pour renégocier son prêt immobilier ?

3 arguments pour renégocier son crédit immobilier

- Argument #1 : L’écart entre votre taux d’intérêt et les taux actuels est important.

- Argument #2 : Vous pouvez réaliser d’importantes économies sur les intérêts.

- Argument n°3 : Vous souhaitez modifier vos mensualités ou la durée de votre prêt.

Comment demander Renegociation prêt immobilier ?

– Pour renégocier votre prêt immobilier, vous devez répondre à 3 critères : être dans le premier tiers de votre emprunt, justifier d’un écart d’au moins 0,7% entre le taux actuel et le taux contracté et disposer d’un encours de fonds propres d’au moins 70 000 €.

Quel est mon taux d’endettement ?

Comment calculer le taux d’endettement pour un prêt ? Le montant de la mensualité de l’emprunteur est de 500 €, tandis que son salaire mensuel net est de 1 800 €. Le calcul du taux d’endettement est le suivant : 500 x 100 / 1 800 = 27,7 %. Le taux d’endettement de ce débiteur est de 27,7 %.

Comment calculer 30 débits ? La formule de calcul du taux d’endettement est simple à réaliser : il suffit de diviser l’ensemble des dépenses du ménage par ses revenus et de multiplier le résultat par 100 pour obtenir le pourcentage final.

Comment calculer 35% d’endettement ?

En général, la limite d’endettement de 33 % ne doit pas être dépassée ; toutefois, cela peut aller jusqu’à 35 % selon les situations (pour les agents de la fonction publique, par exemple). Le calcul de ce taux correspond à la somme de vos dépenses fixes, divisée par votre revenu total, multipliée par 100.

Comment calculer les 33% endettement ?

Si le taux d’endettement maximal de 33 % s’applique, voici comment calculer votre capacité de remboursement : additionnez vos revenus nets et multipliez-les par 33 %, puis soustrayez vos frais d’emprunt actuels (la somme de vos mensualités de prêt et de votre proposition de prêt).

Comment calculer son taux d’endettement maximum ?

Taux d’endettement maximal = (coûts mensuels du prêt) / revenu. Voici quelques exemples de calculs : Pour un revenu de 1 500 €, des dépenses régulières de 150 € et des mensualités hypothécaires de 350 €, le taux d’endettement se calcule comme suit : (150 350) / 1500 = 33 % et le reste à vie sera être de 1 000 €.

Comment se calcule taux d’endettement ?

Comment calculer le taux d’endettement pour un prêt ? Le montant de la mensualité de l’emprunteur est de 500 €, tandis que son salaire mensuel net est de 1 800 €. Le calcul du taux d’endettement est le suivant : 500 x 100 / 1 800 = 27,7 %. Le taux d’endettement de ce débiteur est de 27,7 %.

Quel est le taux d’endettement acceptable ?

Aucune règle bancaire ou juridique ne fixe de taux d’endettement maximum. Le HSCF (Haut Conseil de Stabilité Financière) recommande à partir de janvier 2021 un taux d’endettement maximum de 35% (assurance de prêt incluse) contre 33% auparavant.

Quel taux d’endettement 2021 ?

Le taux d’endettement correspond au montant maximum que vos mensualités doivent représenter dans vos revenus. Il est fixé à un peu plus du tiers de vos revenus, soit 35 % maximum, et permet aux banques de définir votre capacité d’emprunt, en fonction de la durée de votre crédit immobilier.

Quel est le taux maximum d’endettement autorisé ?

Désormais, la durée maximale d’un crédit immobilier souscrit par une personne physique est de 25 ans. Par ailleurs, le ratio de levier maximum, qui mesure le montant de la rente par rapport aux revenus de l’emprunteur, ne peut excéder 35 %, assurances comprises, contre 33 % auparavant.