Puis-je rembourser un crédit avant la fin ?

2Comment fonctionne le prêt achat-revente ?

Le fonctionnement du prêt achat revente est le suivant : l’organisme de crédit rachète votre ancien crédit immobilier pour le combiner avec un nouveau prêt et vous accorde une avance de 70% de la valeur de votre bien. Voir l’article : Comment calculer une Renegociation de prêt ?. Cette avance sera reversée à la banque lors de la vente de votre ancien bien.

Comment calculer un achat-revente ? Pour faire un prêt revente, la banque calcule le montant du prêt relais auquel elle a droit en tenant compte de 70% de la valeur du bien, soit : 200 000 x 0,70 = 140 000 euros : la somme qui sera remboursée immédiatement sur la vente du bien.

Comment financer un achat-revente ?

Le prêt achat-revente Ce prêt peut atteindre jusqu’à 70 % de la valeur d’expertise de votre bien et s’étaler sur 25 ans. Pour cela, une banque rachète votre crédit et le cumule avec un nouveau crédit contracté pour votre nouveau logement. A voir aussi : Est-il intéressant de faire un remboursement anticipé ?. De cette façon, vos deux prêts sont combinés en une seule mensualité.

Quel business achat-revente ?

Vendez des produits faits maison que vous fabriquez ou faites-le vous-même. S’engager dans la vente de produits d’occasion. Démarrez une boutique de dropshipping en ligne. Démarrez une boutique d’impression à la demande en ligne.

Comment financer un marchand de bien ?

Le prêt bancaire est une des possibilités pour financer vos opérations de marchand de biens immobiliers. De plus, le crédit bancaire est assez difficile à obtenir et peut prendre beaucoup de temps. Cependant, certaines banques acceptent de soutenir ce type de projets.

Comment fonctionne l’achat-revente ?

Le concept est simple et transparent dans son nom : « achat revente ». L’idée est d’acheter un ou plusieurs produits, en petite ou en grande quantité, pour les revendre avec profit. Lire aussi : Quel salaire pour emprunter 30.000 euros ?. Facile sur le papier, vous avez encore besoin d’un peu d’informations si vous voulez vous lancer.

Est-ce légal d’acheter et revendre ?

Les marques ne peuvent pas s’opposer à la libre circulation au sein de l’Union européenne, c’est-à-dire que dès que le produit a déjà été vendu une fois, vous pouvez le racheter pour le revendre. Vous pouvez acheter le produit auprès d’un distributeur agréé pour acheter le produit et le revendre.

Comment se passe l’achat-revente ?

A l’inverse, un prêt revente cumule le crédit que vous remboursez déjà et le crédit nécessaire à la nouvelle acquisition. Le tout au même taux d’emprunt. Par conséquent, il n’y a qu’une seule ligne de crédit, avec une seule mensualité, dont le montant est adapté à votre taux d’endettement.

Quel business achat-revente ?

Vendez des produits faits maison que vous fabriquez ou faites-le vous-même. S’engager dans la vente de produits d’occasion. Démarrez une boutique de dropshipping en ligne. Démarrez une boutique d’impression à la demande en ligne.

Quel produit se vend le mieux sur les marches ?

Les produits les plus vendus sur les marchés de producteurs sont donc les aliments. Exemple : De nombreux marchés se tiennent le dimanche matin, les randonneurs peuvent trouver de quoi agrémenter leur déjeuner de midi et déguster des produits frais.

Quel Achat-revente faire ?

Parfums, gels douche et shampoings, déodorants, produits d’entretien… Ces articles sont faciles à remettre en vente et touchent une large cible. Cela peut permettre une forte valeur ajoutée en peu de temps.

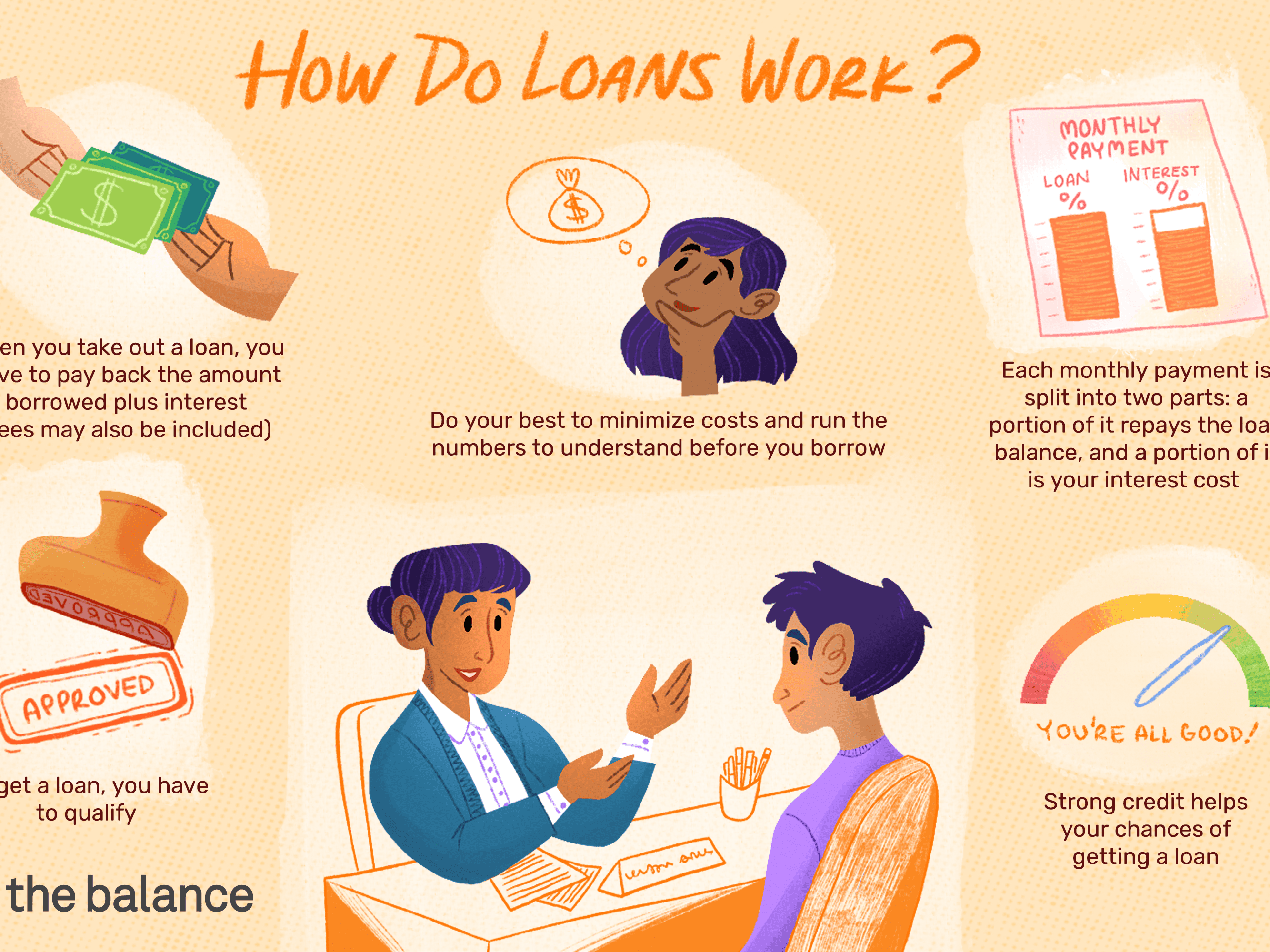

Comment se passe un remboursement anticipé de prêt ?

Le remboursement anticipé correspond au versement du capital résiduel dû, avant la durée initialement prévue du prêt. Le remboursement anticipé est total lorsque tout le capital restant est remboursé. Le remboursement anticipé est partiel lorsqu’il porte sur une partie des sommes dues.

Comment puis-je éviter les frais de remboursement anticipé? Opter pour des clauses avant la signature du prêt : il est possible d’insérer une clause dans le contrat de prêt qui permet de renoncer ou de réduire le montant de la pénalité de remboursement anticipé après un certain nombre d’échéances. C’est notamment le cas des prêts sur valeur domiciliaire.

Quel est l’intérêt de rembourser par anticipation ?

Si le capital doit être intégralement remboursé, ce n’est pas le cas des intérêts et de l’assurance de l’emprunteur. En d’autres termes, en remboursant le prêt 36 mois avant son échéance, vous économisez 36 fois l’assurance et les intérêts mensuels.

Quel intérêt à rembourser par anticipation ?

Les avantages du remboursement anticipé En effectuant un remboursement anticipé partiel vous pouvez réduire votre capital résiduel et économiser sur le coût total de votre crédit. Il sera donc possible de conserver les mêmes mensualités et de réduire la durée de votre prêt.

Quand Est-il intéressant de rembourser un prêt par anticipation ?

Le remboursement anticipé d’un prêt immobilier est souvent une tactique gagnant-gagnant pour l’emprunteur, surtout lorsqu’il reste encore de nombreuses échéances à respecter. Il est donc bien plus intéressant de réaliser cette opération financière dans les meilleurs délais si l’emprunteur en a la possibilité.

Quand Est-il intéressant de rembourser un prêt par anticipation ?

Le remboursement anticipé d’un prêt immobilier est souvent une tactique gagnant-gagnant pour l’emprunteur, surtout lorsqu’il reste encore de nombreuses échéances à respecter. Il est donc bien plus intéressant de réaliser cette opération financière dans les meilleurs délais si l’emprunteur en a la possibilité.

Quel frais pour remboursement anticipé ?

Les frais de remboursement anticipé s’élèveront à 3% du capital résiduel, ou à six mois d’intérêts au taux créditeur moyen du capital remboursé. Le plus faible de ces deux calculs sera utilisé.

Quand rembourser en anticipé ?

L’avance est totale lorsque l’intégralité du capital résiduel dû est remboursée, en cas de vente du bien ou de renégociation du crédit par exemple. Le remboursement anticipé est partiel lorsqu’il porte sur une partie des sommes dues, par exemple en cas de rentrée d’argent exceptionnelle.

Comment calculer le montant d’un remboursement anticipé ?

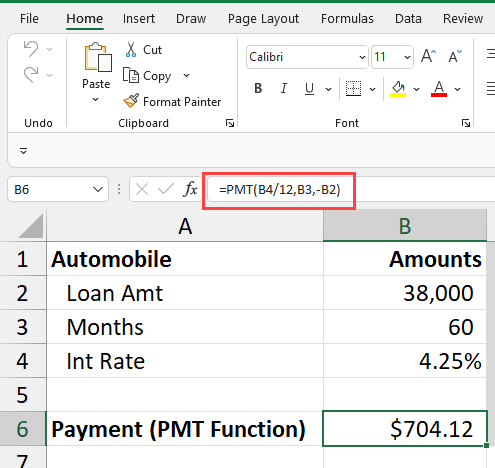

Pour connaître le montant maximum de l’indemnité de remboursement anticipé, vous pouvez utiliser un simulateur en ligne ou faire le calcul en tenant compte du montant du capital emprunté et du taux du crédit. Soit 6 mois d’intérêts à 5% : (100 000 x 5) / 100 x 6/12 = 2 500 €.

Comment calculer un semestre d’intérêt sur le capital remboursé ?

Exemple de calcul Un semestre d’intérêts à venir sur le montant remboursé représente : 1 833 €. 3% du capital résiduel dû avant remboursement représente : 93.394 x 3% = 2.801,82 €. Le moindre des deux montants sera retenu.

Comment calculer le montant d’un remboursement ?

Calculez le montant de la mensualité : le dernier résultat doit ensuite être multiplié par le montant du capital emprunté « P ». Par exemple, si vous empruntez 30 000 euros, vous devrez multiplier 30 000 par 0,018 87 = 566,1 soit 566 et environ 10 centimes.

Quel frais pour remboursement anticipé ?

Les frais de remboursement anticipé s’élèveront à 3% du capital résiduel, ou à six mois d’intérêts au taux créditeur moyen du capital remboursé. Le plus faible de ces deux calculs sera utilisé.

Quels sont les frais en cas de remboursement anticipé d’un crédit immobilier ? Quel est le coût du remboursement anticipé d’un crédit immobilier ? Le montant maximum que l’institution financière peut vous demander est limité. Il ne peut excéder 6 mois d’intérêts ou 3% du capital résiduel. Dans certains cas, ces frais sont négociables.

Est-il mieux de rembourser un prêt par anticipation ?

Le remboursement anticipé d’un prêt immobilier est souvent une tactique gagnant-gagnant pour l’emprunteur, surtout lorsqu’il reste encore de nombreuses échéances à respecter. Il est donc bien plus intéressant de réaliser cette opération financière dans les meilleurs délais si l’emprunteur en a la possibilité.

Quand rembourser en anticipé ?

L’avance est totale lorsque l’intégralité du capital résiduel dû est remboursée, en cas de vente du bien ou de renégociation du crédit par exemple. Le remboursement anticipé est partiel lorsqu’il porte sur une partie des sommes dues, par exemple en cas de rentrée d’argent exceptionnelle.

Quel est l’intérêt de remboursé un prêt par anticipation ?

2) Calcul des intérêts et des gains d’assurance : en remboursant une partie du prêt par anticipation, vous réduisez le montant résiduel dû. Cela signifie que la banque facturera moins d’intérêts sur vos prochains paiements mensuels et que vous finirez de payer en totalité plus tôt.

Quel est l’intérêt de rembourser par anticipation ?

Si le capital doit être intégralement remboursé, ce n’est pas le cas des intérêts et de l’assurance de l’emprunteur. En d’autres termes, en remboursant le prêt 36 mois avant son échéance, vous économisez 36 fois l’assurance et les intérêts mensuels.

Quel intérêt à rembourser par anticipation ?

Les avantages du remboursement anticipé En effectuant un remboursement anticipé partiel vous pouvez réduire votre capital résiduel et économiser sur le coût total de votre crédit. Il sera donc possible de conserver les mêmes mensualités et de réduire la durée de votre prêt.

Comment ne pas payer les frais de remboursement anticipé ?

Le paiement d’une pénalité pour remboursement anticipé de votre prêt peut bénéficier d’une exonération sur tous les crédits immobiliers contractés après le 1er juillet 1999 dans les deux cas suivants : Changement d’établissement d’un des emprunteurs entraînant la vente de hébergements.

Quels sont les cas légaux prévus d’exonération des indemnités de remboursement anticipé ira ?

Exonérations légales et conventionnelles en cas de vente de son logement suite à un changement de lieu d’activité professionnelle. en cas de décès ou de décès du conjoint. en cas de licenciement ou de licenciement du conjoint.

Est-il obligatoire de rembourser un prêt immobilier en cas de vente ?

Non, il n’est pas possible de revendre votre logement avant d’avoir entièrement remboursé le prêt. Cependant, avec l’accord de la banque, vous pouvez transférer votre crédit : Utiliser le solde restant d’un premier prêt pour financer l’achat d’un second bien.

Vaut-il la peine de rembourser l’hypothèque? Le remboursement anticipé d’un prêt immobilier est souvent une tactique gagnant-gagnant pour l’emprunteur, surtout lorsqu’il reste encore de nombreuses échéances à respecter. Il est donc bien plus intéressant de réaliser cette opération financière dans les meilleurs délais si l’emprunteur en a la possibilité.

Comment ne pas rembourser un prêt immobilier Après-vente ?

Dans ce cas, le notaire émettra un chèque à l’ordre du propriétaire, sans que la banque soit nécessairement informée du déroulement de la transaction. Dans une telle situation, l’emprunteur pourrait envisager de ne pas rembourser son crédit immédiatement.

Comment ne pas payer les frais de remboursement anticipé ?

Le paiement d’une pénalité pour remboursement anticipé de votre prêt peut bénéficier d’une exonération sur tous les crédits immobiliers contractés après le 1er juillet 1999 dans les deux cas suivants : Changement d’établissement d’un des emprunteurs entraînant la vente de hébergements.

Quels sont les cas légaux prévus d’exonération des indemnités de remboursement anticipé ira ?

Sachez que vous n’avez pas à payer de frais de prépaiement si celui-ci est dû à : un déménagement dans le cadre d’une relocalisation professionnelle. un licenciement. le décès de l’un des emprunteurs.

Quels sont les cas légaux prévus d’exonération des indemnités de remboursement anticipé ira ?

Sachez que vous n’avez pas à payer de frais de prépaiement si celui-ci est dû à : un déménagement dans le cadre d’une relocalisation professionnelle. un licenciement. le décès de l’un des emprunteurs.

Pourquoi les banques demande une indemnité en cas de remboursement anticipé ?

Pourquoi les banques demandent-elles une indemnisation en cas de remboursement anticipé ? Le règlement du principal résiduel avant l’échéance peut être soumis à des frais convenus avec la banque. Les prêteurs n’aiment pas beaucoup les remboursements anticipés.

Comment négocier frais de remboursement anticipé ?

Nos conseils pour négocier les frais de remboursement anticipé

- ils sont limités à 6 moins les intérêts hypothécaires, dans la limite de 3 % du capital résiduel ;

- elles sont à mettre au bilan si vous souhaitez racheter le prêt, pour voir si l’opération reste intéressante ;

Quand prévenir banque vente maison ?

Vous n’avez même pas de délai minimum à respecter, vous pouvez aussi envisager de revendre votre logement dans les mois qui suivent l’achat et la signature du prêt immobilier, la banque ne pourra pas vous en empêcher.

Quand prévenir banque vente ?

En effet, selon la législation en vigueur, l’emprunteur est tenu d’informer l’établissement auprès duquel il a contracté l’hypothèque dès que le bien auquel le prêt a fait l’objet a été vendu.

Comment ne pas rembourser un prêt immobilier Après-vente ?

si une hypothèque est attachée au bien, le notaire doit la révoquer pour le vendre puis en aviser la banque. Dans ce cas, il est impossible de ne pas le rembourser. s’il n’y a pas d’hypothèque et si la garantie a été accordée par un organisme de cautionnement, tel que Crédit Logement, le notaire établit un chèque sur votre ordonnance.

Comment invoquer la prescription d’une dette ?

Comment invoquer la prescription de dette du consommateur ? Une fois le délai expiré, un courrier doit être adressé au professionnel pour lui notifier la prescription de la créance.

Comment récupérer une créance ? En principe, le prêteur doit justifier d’une reconnaissance de dette écrite entre lui et le débiteur (articles 1359 et 1376 du code civil) lorsque le prêt dépasse 1 500 euros. La reconnaissance de dette est un document par lequel le débiteur reconnaît formellement sa dette envers le créancier.

Quel est le délai de prescription d’une dette ?

Un à deux ans Le délai de prescription d’un an ne s’applique qu’aux factures impayées de téléphone et d’accès Internet. Les opérateurs ne peuvent plus les réclamer au-delà de 12 mois. Dans d’autres cas, un professionnel dispose de deux ans pour réclamer une créance à un particulier.

Quand une dette devient caduque ?

Ainsi, une créance est forclose lorsque le créancier n’a pas poursuivi en justice le débiteur deux ans après la première échéance non payée par ce dernier.

Quand y A-t-il prescription d’une dette ?

Conformément à l’article 2224 du Code civil, la prescription de la reconnaissance de dette est soumise à un délai de 5 ans à compter du jour où le titulaire du droit, c’est-à-dire le bénéficiaire de la reconnaissance de dette, a eu connaissance ou aurait dû avoir connaissance de la faits lui permettant d’exercer ce droit.

Comment faire valoir un délai de prescription ?

Le délai de prescription actuel expire. Un nouveau délai de prescription commence alors à courir. La signature d’une reconnaissance de dette, d’une notification d’huissier ou d’une citation à comparaître empêche ainsi la prescription.

Qui peut invoquer la prescription ?

Les parties peuvent en tout état de cause invoquer la prescription, c’est-à-dire à tous les stades de la procédure. Un ajustement conventionnel de la prescription est autorisé (article 2254 du code civil.

Comment faire valoir une prescription ?

La prescription ne fonctionne pas automatiquement. Il ne suffit pas qu’un débiteur puisse en bénéficier pour être libéré. Il doit en profiter et ce sous certaines conditions. La prescription doit donc être invoquée devant le tribunal par le débiteur lui-même, qui ne doit pas y avoir renoncé.

Qui peut invoquer la prescription ?

Les parties peuvent en tout état de cause invoquer la prescription, c’est-à-dire à tous les stades de la procédure. Un ajustement conventionnel de la prescription est autorisé (article 2254 du code civil.

Comment fonctionne la prescription ?

En droit français, la prescription est un principe général de droit qui désigne la durée au-delà de laquelle une action en justice, qu’elle soit civile ou pénale, n’est plus recevable.

Comment invoquer une prescription ?

La prescription d’une dette n’est pas automatique : vous devez l’invoquer. Lorsque le créancier demande le remboursement de la dette en justice, vous devez vous opposer à la limitation de la dette. Le juge ne peut pas le faire pour vous, même si vous ne vous présentez pas pour vous défendre.

Sources :