Comment Renegocier ses taux d’intérêt ?

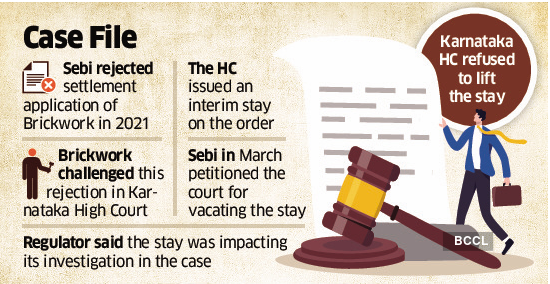

6Quel est le taux TAEG ?

Le « taux annuel effectif global » (TAEG), anciennement « taux effectif global » (TEG), représente le coût total du crédit pour le consommateur. Il est exprimé en pourcentage annuel du montant total du crédit. Lire aussi : Comment faire un rachat de crédit ?. C’est le montant que vous devez payer en plus du montant que vous empruntez réellement.

Comment calculer l’exemple APR? Le Taux Effectif Annuel Global est calculé selon la formule suivante : TAEG = [(montant total à rembourser – montant du prêt) / montant du prêt] x nombre total de mensualités. Cela correspond à tous les frais liés à votre prêt, à l’exception des frais de notaire.

Qu’est-ce qui est compris dans le TAEG ?

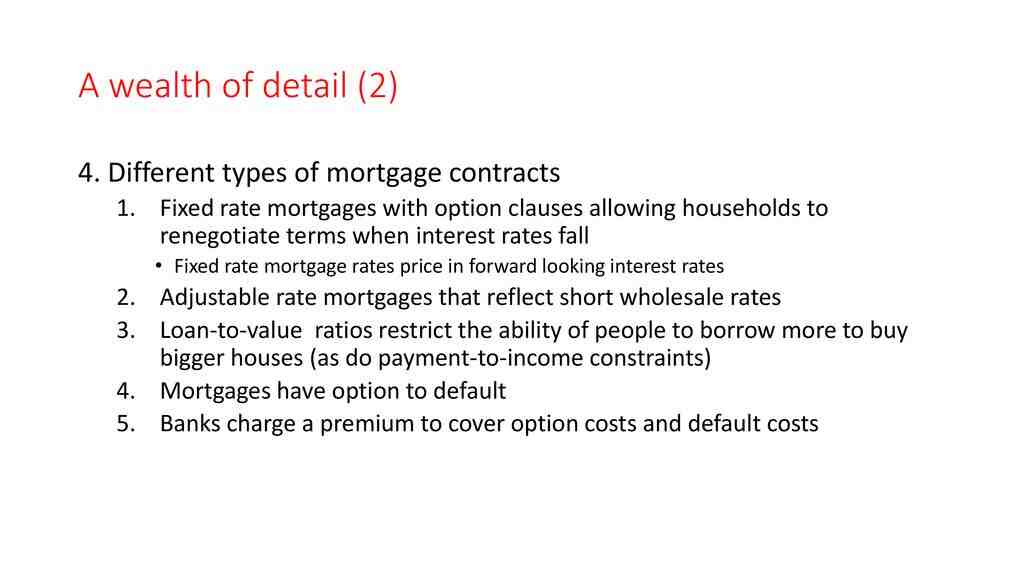

APR représente le taux d’intérêt d’un prêt, en tant que tel, il peut être fixe ou variable. Un TAEG fixe permet d’avoir des mensualités constantes pendant toute la durée du prêt. Sur le même sujet : Quel est mon taux d’endettement ?. Chaque prêt peut être sélectionné à un APR fixe. Cela permet une plus grande sécurité pour contrôler le montant de vos mensualités.

Quels éléments entrent en compte dans le calcul du TAEG ?

Le calcul du Taux Effectif Annuel (TAEG) est le suivant : [(montant total à rembourser – montant du prêt) / Montant du prêt] × Nombre total de mensualités.

Quel est le meilleur TAEG actuel ?

| Banque | TEG | |

|---|---|---|

| société Générale | 0,94 % | 300 € |

| LCL | 0,95 % | 1 000 € |

| Crédit agricole | 0,96 % | 1 200 € |

Quel est un bon TAEG ?

| Type d’hypothèque | TAEG moyen au 2ème trimestre 2021 |

|---|---|

| Prêts immobiliers à taux fixe | 1,85 % |

| Hypothèque à taux fixe entre 10 et 20 ans | 1,83 % |

| Hypothèque à taux fixe > 20 ans | 1,86 % |

| Prêts immobiliers à taux variable | 1,82 % |

Quel est un bon apport ?

L’acompte idéal : 20% du prix du bien (ou plus !) Quel que soit le coût total de votre acquisition, un acompte de 20% serait un excellent signe pour votre banquier. Ceci pourrez vous intéresser : Comment faire une lettre de rachat ?. Avec une telle contribution, vous ferez sûrement partie des bons fichiers.

Quel TAEG 2022 ?

Concernant les crédits immobiliers contractés en février 2022, l’observatoire Crédit Logement note déjà un taux d’intérêt moyen de 1,09% contre 1,05% au plus bas de 2021. Elle note que celle-ci a augmenté sur le long terme depuis décembre de : 7 points de base sur 15 ans avec une moyenne de 0,93%

Est-ce que le TAEG comprend l’assurance ?

Le TAEG est un indicateur obligatoire qui regroupe la plupart des frais liés à votre prêt, c’est donc la référence pour comparer les différentes offres de prêt du marché. Il comprend donc les éléments suivants : le taux d’intérêt de base (ou taux nominal), les frais d’assurance et les garanties obligatoires.

Quels éléments entrent en compte dans le calcul du TAEG ?

Le calcul du Taux Effectif Annuel (TAEG) est le suivant : [(montant total à rembourser – montant du prêt) / Montant du prêt] × Nombre total de mensualités.

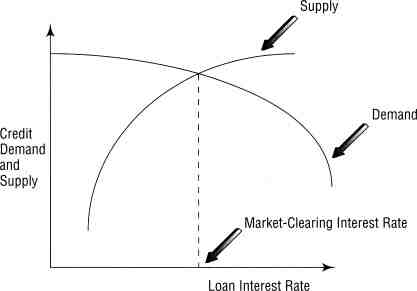

Quel taux de crédit immobilier en ce moment ?

| 7 ans | 0,45 % | 1,10 % |

|---|---|---|

| 10 années | 0,65 % | 1,20 % |

| 15 ans | 0,85 % | 1,40% |

| 20 ans | 1,10 % | 1,55 % |

| 25 ans | 1,30% | 1,70 % |

Quel est le taux le plus bas pour un prêt immobilier ? Le taux moyen est donc de 1,40 % sur 15 ans et de 1,50 % sur 20 ans. Quant aux meilleurs profils, ils peuvent emprunter à partir de 0,85% sur 15 ans et 1,10% sur 20 ans.

Quelle est la banque la moins chère pour un prêt immobilier ?

Au final, le crédit immobilier le plus bas est celui de Fortuneo avec un TAEG de 1,59%. En termes de plafond, l’offre d’ING Direct est la plus flexible avec un prêt maximum de 1.500.000 €.

Quelle banque prête le plus facilement pour l’immobilier ?

Parmi les établissements qui prêtent facilement au crédit immobilier, vous trouverez : Des banques nationales généralistes telles que CIC, Banque Postale, BNP Paribas, LCL, etc. Les banques mutualistes ou coopératives telles que le Crédit Mutuel, la Caisse d’Épargne, la Banque Populaire, etc.

Quelle banque propose le meilleur taux immobilier 2021 avis ?

Banques nationales : pour ne pas les citer toutes, ces établissements bien connus du grand public (Société Générale, LCL, Caisse d’Epargne, BNP Paribas, Crédit Agricole, etc.) peuvent vous proposer le meilleur taux immobilier au monde 2021.

Quel est le délai pour renégocier un prêt immobilier ?

Il n’y a plus de délai légal pour effectuer un rachat de crédit. Mais pour que l’opération représente un réel intérêt financier, il convient d’attendre au moins un an entre les deux demandes (le temps de voir comment évoluent les taux).

Comment se déroule une renégociation de prêt immobilier ? La renégociation du crédit immobilier s’effectue avec l’organisme financier (banque, organisme de crédit) qui a accordé le prêt. Cette démarche consiste à modifier le contrat de prêt initial. Ceci est notifié par un avenant au contrat.

Pourquoi ma banque ne veut pas Renegocier mon prêt immobilier ?

plusieurs raisons peuvent motiver une banque à ne pas renégocier un prêt : le profil de l’emprunteur est jugé inadéquat ou l’établissement ne privilégie pas cette orientation commerciale ; dans tous les cas, travailler sur votre dossier vous permet de présenter de solides garanties.

Quand renégocier son prêt immobilier avec sa banque ?

Quand pouvez-vous renégocier votre crédit immobilier ?

- lorsque vous êtes encore dans la première moitié de votre remboursement hypothécaire. …

- ou lorsque la différence entre votre taux d’intérêt actuel et celui que vous pouvez obtenir dépasse 0,70 % ou même 1 % ;

- lorsque le capital restant est d’au moins 70 000 €.

Comment demander une renégociation de prêt ?

– Pour renégocier votre crédit immobilier, vous devez remplir les 3 critères : être dans le premier tiers de votre crédit, justifier d’un écart d’au moins 0,7% entre le taux en vigueur et le taux négocié, et disposer d’un capital en attente d’au moins 70 000 €.

Quand Faut-il Renegocier son prêt immo ?

Quand vaut-il la peine de renégocier son crédit immobilier ? A tout moment mais surtout pendant la première moitié de la durée de vie du prêt pour votre logement. En effet, au fur et à mesure que vous payez vos mensualités, la part des intérêts va diminuer. Plus tôt vous renégocierez, plus vos économies seront élevées.

Quels arguments pour renégocier son prêt immobilier ?

Quelles sont les raisons de renégocier votre crédit immobilier ?

- vous êtes encore dans la première moitié du prêt pour votre maison.

- le capital remboursable restant est supérieur à 70 000 €

- la différence entre votre taux d’intérêt actuel et le taux actuel facturé est d’au moins 0,7 % ou même 1 %

Est-il intéressant de renégocier son prêt immobilier ?

La renégociation de crédit au sein de votre banque peut être plus simple car elle évite d’engager des démarches administratives en cas de rachat de crédit auprès d’un autre établissement. Elle lui permet également de ne pas avoir à payer de frais d’indemnisation prévus par toutes les banques en cas de rachat.

Quels arguments pour renégocier son prêt immobilier ?

Quelles sont les raisons de renégocier votre crédit immobilier ?

- vous êtes encore dans la première moitié du prêt pour votre maison.

- le capital remboursable restant est supérieur à 70 000 €

- la différence entre votre taux d’intérêt actuel et le taux actuel facturé est d’au moins 0,7 % ou même 1 %

Est-ce intéressant de Renegocier son prêt immobilier ?

Par conséquent, renégocier son crédit n’a d’intérêt que lorsque la part des intérêts dans le montant de chaque mensualité est encore élevée, généralement durant le premier tiers de la durée de vie du prêt.

Comment changer d’assurance en cours de prêt immobilier ?

Vous adressez une demande de résiliation du contrat d’assurance souscrit, par lettre recommandée avec accusé de réception, au plus tard 15 jours avant l’échéance annuelle du contrat de prêt. Vous devez joindre à ce courrier la proposition de nouveau contrat d’assurance en remplacement.

Quel document pour changer d’assurance prêt immobilier ? Pour changer d’assurance, le nouvel assureur vous demandera une copie de l’offre de prêt afin que vous connaissiez le montant, la durée et le taux auquel vous empruntez.

Quand Peut-on changer son assurance de prêt immobilier ?

La loi Hamon autorise l’emprunteur à changer d’assurance dans un délai de 12 mois à compter de la signature de l’offre de prêt. Ce remplacement de l’assurance emprunteur est possible sans frais ni pénalité (pour les contrats souscrits à partir du 26 juillet 2014).

Qu’est-ce que la loi Bourquin ?

L’objectif de la loi Bourquin est de donner aux emprunteurs un délai plus long pour se mettre en concurrence entre différents assureurs, trouvant ainsi une assurance prêt immobilier plus compétitive, avec des garanties équivalentes.

Pourquoi changer d’assurance de prêt ?

Changer d’assurance emprunteur pour être mieux couvert Il s’agit majoritairement d’assurances collectives et donc générales. Changer d’assurance emprunteur vous offre la possibilité de souscrire un contrat sur mesure répondant pleinement à vos besoins.

Qu’est-ce que la loi Bourquin ?

L’objectif de la loi Bourquin est de donner aux emprunteurs un délai plus long pour se mettre en concurrence entre différents assureurs, trouvant ainsi une assurance prêt immobilier plus compétitive, avec des garanties équivalentes.

Quand Peut-on resilier son assurance de prêt immobilier ?

Depuis l’entrée en vigueur de la loi Hamon en 2014, les particuliers contractant un crédit immobilier peuvent résilier leur assurance emprunteur à tout moment durant la première année suivant la signature de leur offre de prêt.

Qu’est-ce qu’un prêt Loi Scrivener ?

En vertu de la loi Scrivener, aucun paiement ou paiement ne peut être effectué ou demandé avant l’acceptation finale de l’offre de prêt. Cette interdiction concerne par exemple les frais de dossier ou de garantie à charge de l’emprunteur. La banque ne peut pas non plus effectuer de paiement au profit de l’emprunteur.

Pourquoi changer d’assurance de prêt ?

Changer d’assurance emprunteur pour être mieux couvert Il s’agit majoritairement d’assurances collectives et donc générales. Changer d’assurance emprunteur vous offre la possibilité de souscrire un contrat sur mesure répondant pleinement à vos besoins.

Quelle loi prévoit un droit de substitution de l’assurance emprunteur dans les 12 mois suivant la signature de l’offre de prêt ?

La loi Hamon (2014) vous offre la possibilité, en tant qu’emprunteur, de résilier votre assurance dans les 12 mois suivant la signature de votre contrat initial.

Pourquoi personnaliser les garanties ADE ?

L’importance d’ajuster vos garanties de prêt Si vous décidez de changer d’assurance de prêt immobilier pour trouver celle qui offre les meilleurs taux et garanties, sachez que cela peut être l’occasion de demander une couverture plus étendue. : on parle alors de rachat d’une forclusion.

Quand faire un rachat de crédit ?

Comme rien n’empêche le remboursement anticipé d’un prêt, il est tout à fait possible de racheter un crédit au bout d’un an, sous réserve d’éligibilité (taux d’endettement raisonnable, situation financière et professionnelle stable, comportement bancaire serein…).

Quand racheter du crédit ? Nous vous conseillons de racheter votre prêt immobilier pendant le premier tiers de la durée du prêt. Par exemple avant le 6e anniversaire du contrat de crédit de 18 ans. Pourquoi? Car c’est durant cette période que vous réalisez le plus d’économies sur le coût total du financement.

Pourquoi faire une simulation de rachat de crédit ?

La simulation de rachat de crédit est une étape clé dans la renégociation de votre prêt ou crédit. L’intérêt principal du simulateur de rachat de crédit est d’obtenir la première estimation de manière simple, rapide et gratuite. Aucun formulaire n’est requis et vous n’avez pas besoin de vous déplacer.

Pourquoi utiliser un simulateur de rachat de crédit immobilier ?

Pourquoi utiliser un simulateur de rachat de crédit ? La simulation de rachat de crédit est une étape clé dans la renégociation de votre prêt ou crédit. L’intérêt principal du simulateur de rachat de crédit est d’obtenir la première estimation de manière simple, rapide et gratuite.

Quand faire une demande de rachat de crédit ?

Quand Racheter du Crédit ? Top 3 des points à retenir. En cas de changement de situation impliquant une diminution de la capacité de remboursement, ou si l’emprunteur souhaite épargner. Lorsque l’emprunteur souhaite financer un projet et/ou a besoin de liquidités supplémentaires.

Est-ce intéressant de racheter son prêt ?

Le rachat de crédit renouvelable est avantageux pour réaliser des économies importantes sur le coût total des crédits renouvelables restant à rembourser. La raison est simple. Le taux d’intérêt du crédit renouvelable est variable. En d’autres termes, vous pouvez monter ou descendre au fil du temps.

Est-ce bien de faire un regroupement de crédit ?

• Le regroupement de crédits permet d’économiser de l’argent à court terme mais pas à long terme. Restructurer le prêt implique nécessairement de prolonger la dette : autrement dit, le montant des mensualités diminue mais leur nombre augmente.

Quels sont les avantages de rachat de crédit ?

Les avantages du rachat de crédits

- Baisser le montant des mensualités. …

- Réduisez votre taux d’endettement. …

- Inclure l’argent comptant. …

- Consolidez toutes vos dettes. …

- Vous recevez une mensualité…

- Coût du crédit plus élevé…

- Des pénalités pour acompte sont à prévoir. …

- Appelez un courtier.

Quelles sont les conditions pour obtenir un rachat de crédit ?

Le rachat de crédit doit être lié à au moins 1 prêt (personnel, auto, immobilier, renouvelable, …) au moment du remboursement. En revanche, les dettes de jeu et les crédits professionnels sont exclus.

Qui peut bénéficier d’un rachat de crédit ?

Les rachats de crédits s’adressent à toute personne ayant au moins deux dettes (crédit, arriérés d’impôts ou découvert) et souhaitant les consolider pour réduire ses mensualités, mais pas seulement. En effet, les raisons du rachat de crédit sont multiples.

Est-ce que ma banque peut racheter mes crédits ?

En pratique, aucun organisme de rachat de crédits n’impose un changement de banque lors de la mise en place d’un regroupement de crédits. Il est donc tout à fait possible que votre crédit soit racheté par un autre établissement prêteur tout en conservant votre compte courant auprès de votre banque actuelle.

Sources :